Se você vendeu um bem (normalmente imóvel, mas pode ser qualquer outro) por um preço superior ao preço pelo qual você o comprou, você teve um ganho de capital.

E o ganho de capital, como qualquer rendimento, pode estar sujeito ao recolhimento de Imposto de Renda.

É nessas horas que o GCap entra em ação.

O GCap é o Programa de Apuração dos Ganhos de Capital, e foi desenvolvido pela Receita Federal para facilitar o cálculo do Imposto de Renda no lucro na venda de algum bem ou direito.

Não é tão fácil assim mexer no GCap, mas ele é necessário para ficar tranquilo com o Fisco.

Como usar o GCap?

O GCap deve ser baixado no site da Receita Federal. Mas preste atenção: ele funciona de maneira inversa ao PGD.

Você baixa o PGD de acordo com o ano que está declarando. Ou seja, no Imposto de Renda 2020, você baixa o PGD 2020 para declarar as rendas do ano de 2019.

Já o GCap deverá ser baixado de acordo com o ano em que a operação ocorreu. Se, por exemplo, você obteve ganho de capital na venda da sua casa em 2019, você deve baixar o GCap 2019.

Além disso, você deve declarar a operação no GCap até o último dia útil do mês seguinte ao mês da venda.

Exemplo:

Maria comprou uma casa por R$ 500.000,00 em 2017. No dia 17 de Outubro de 2019, ela vendeu a casa para João por R$ 1.200.000,00, obtendo R$ 700.000,00 de lucro.

Maria deverá baixar o GCap 2019 e declarar a venda da casa até o último dia útil de Novembro, ou seja, no dia 29 de Novembro de 2019.

A forma como o GCap deve ser usado varia de acordo com o tipo de operação realizada. Você pode entender mais sobre o uso do GCap nos nossos artigos.

Fichas do GCap

O programa é dividido em fichas, que devem ser escolhidas de acordo com o que vai ser declarado. Cada ficha corresponde a um tipo de alienação, e você deve escolher corretamente de acordo com a operção que foi feita.

A ficha “Identificação” corresponde aos seus dados. Nela, você deve inserir seu nome, CPF e país de residência.

“Bens Imóveis”

A ficha “Bens Imóveis” é usada para declarar a venda de casas, apartamentos, e outros bens que “não se mexem”.

A aba “Identificação” é utilizada para fornecer as informações gerais referentes ao bem.

Em “Especificação”, você deve informar se o bem alienado é uma casa, um apartamento, um lote ou algum outro tipo de bem imóvel.

Em “Endereço”, você deve preencher os dados de localização do bem.

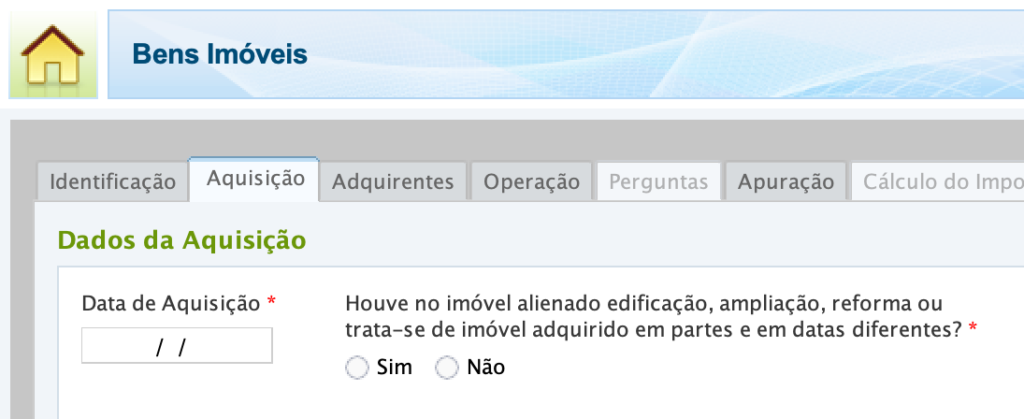

Em “Aquisição”, você deve informar a data em que você adquiriu o imóvel, ou seja, quando ele passou a ser seu. Também é necessário dizer se você realizou ou não algum tipo de reforma ou se o imóvel foi adquirido em partes ou datas diferentes. Essas informações são muito importantes para calcular seu ganho de capital.

Em adquirentes, você vai informar o CPF/CNPJ e nome de quem comprou o imóvel.

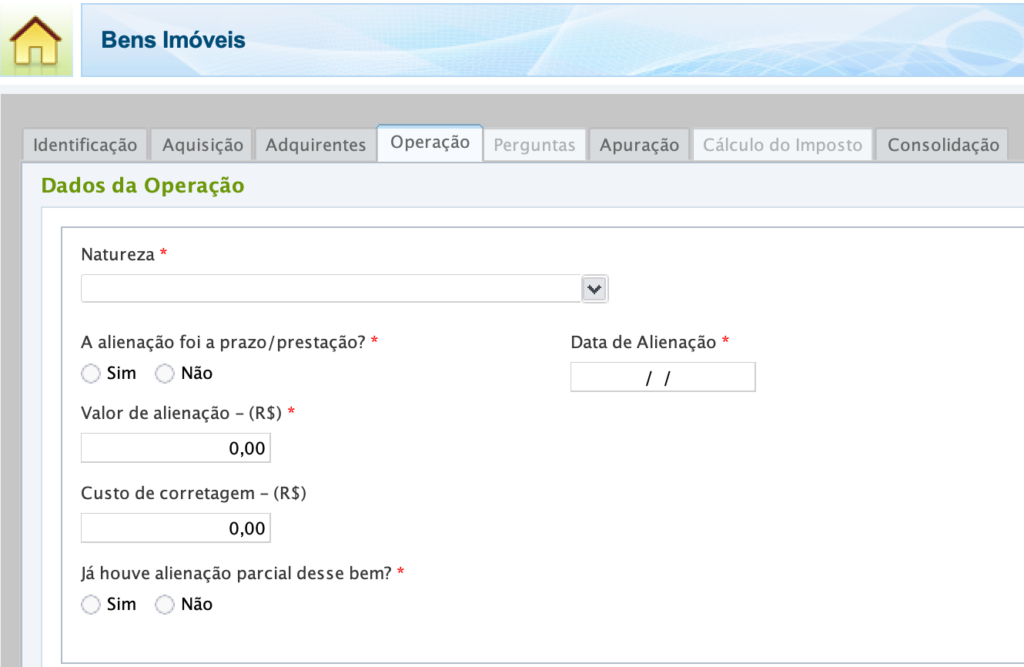

Em “Operação”, você vai esclarecer informações a respeito de como foi feita alienação.

“Natureza” fornece opções como “venda, desapropriação, transmissão causa mortis”, entre outros.

Então, você deve fornecer outras informações a respeito de como o bem foi alienado.

A aba “Perguntas” varia de acordo com as informações fornecidas anteriormente.

Em “Apuração” é possível ver uma relação das informações fornecidas. Em “Cálculo do Imposto” você descobre quanto irá pagar e “Consolidação” fornece todas as informações gerais.

Se você quer entender melhor como tudo isso funciona, leia nosso artigo sobre como declarar venda de imóvel no Imposto de Renda.

“Direitos / Bens Móveis

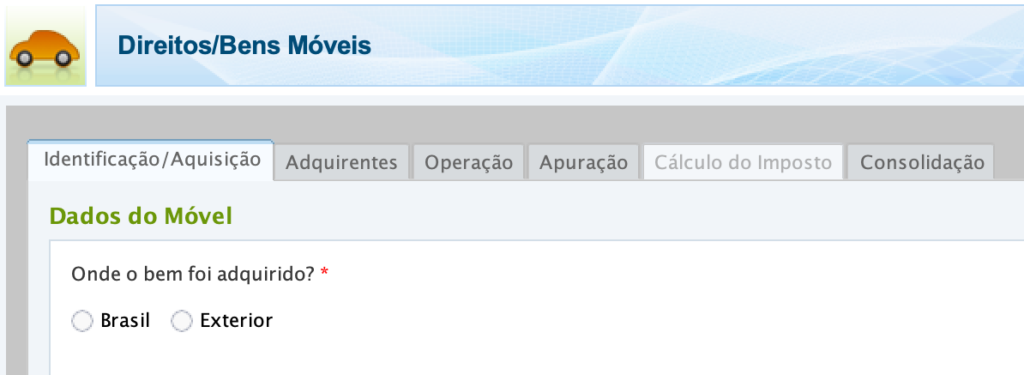

Em “Direitos / Bens Móveis”, você pode declarara a venda de um carro ou uma moto.

As abas funcionam de maneira similar a de “Bens Imóveis”:

“Participações Societárias”

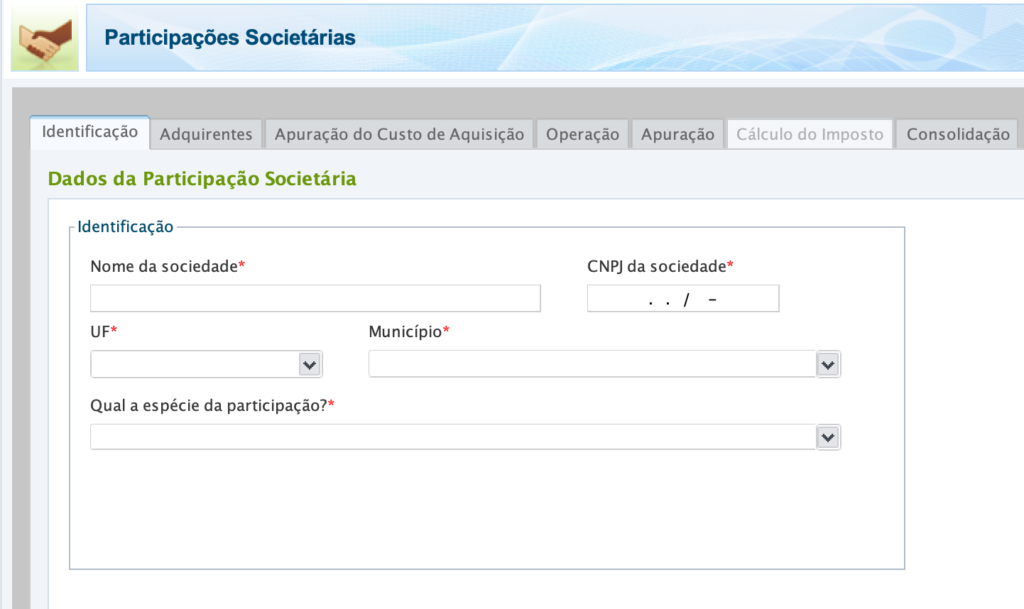

“Participações Societárias” é onde você informa a alienação de uma cota de uma empresa, por exemplo.

O funcionamento das abas é um pouco diferente.

Em “Identificação”, você deve informar o nome e o CNPJ da sociedade/empresa. É necessário informar a Unidade Federativa (estado) e o município (cidade) do bem.

Em “Qual a espécie da participação”, você deve escolher entre “Ações, Fundos de Investimento Imobiliário, Fundos de Investimento em Participações, Fundos de Investimento em Cotas de Investimento em Fundos de Investimento em Participações, Fundos de Investimento em Empresas Emergentes, Quotas e Outros.”

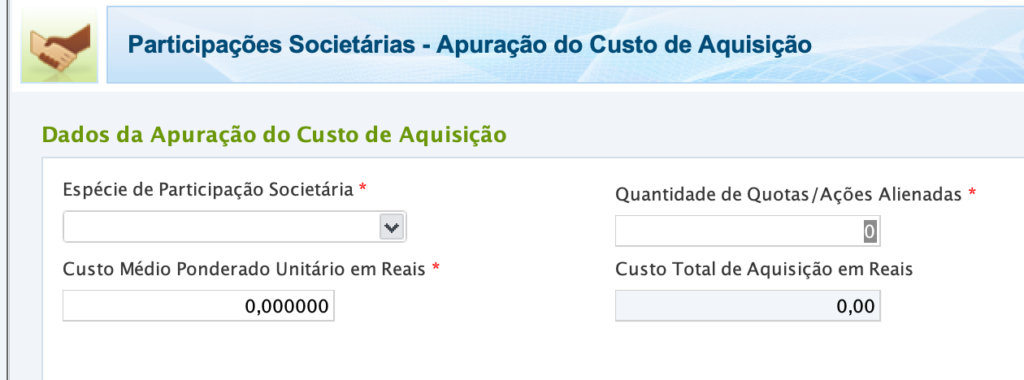

A aba “Adquirentes” funciona da mesma forma, mas a aba “Apuração em Custo de Aquisição” é um pouco diferente. Nele, você deve selecionar a espécie de participação societária ( a mesma selecionada na aba “Identificação”, a quantidade de quotas ou ações que você alienou, a média ponderada do custo unitário em reais e o custo total.

As outras abas funcionam de maneira similar a anterior.

“Moeda em espécie”

Em “Moedas em Espécie”, você deve informar caso venda alguma moeda estrangeira em espécie.

Para entender melhor como isso funciona, acesse nosso artigo sobre como declarar dinheiro em espécie no Imposto de Renda.

A ficha “Consolidação Geral” fornece os dados gerais de alienação e “Verificar Pendências” te informa caso alguma coisa tenha sido preenchida incorretamente.

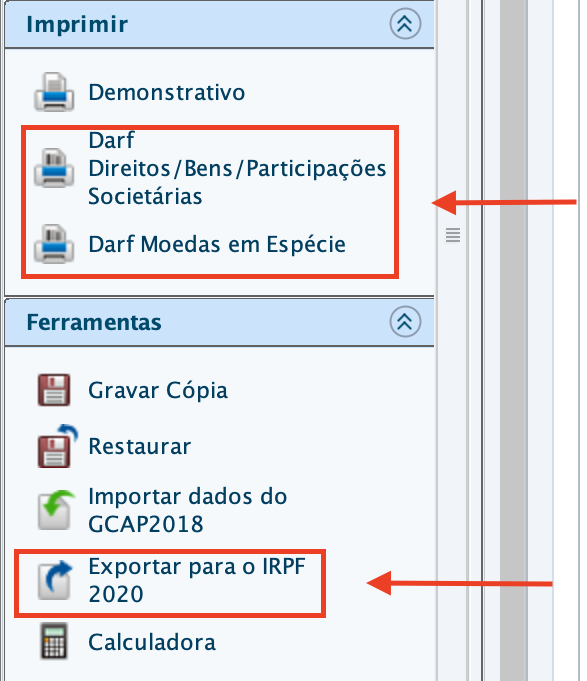

Depois de preenchidas as informações, você pode clicar em “Darf” para poder pagar o imposto devido. Quando for declarar seu Imposto de Renda, você pode exportar as informações do GCap diretamente para o PGD clicando em “Exportar para o IRPF”.

Outra coisa importante é estar atento ao ganho de capital dos seus dependentes: se algum deles realizou uma alienação ao longo do último ano, eles devem preencher o GCap no nome deles. Isso acontece porque o GCap não disponibiliza a opção “dependentes”. Depois de preenchido, você pode exportar as informações para a sua declaração.

Como é o passo a passo para preencher gcap para recolher imposto sobre lucro na venda de cotas de fundos imobiliários?

Para Ações e Fundos Imobiliários, você deve preencher e apurar o imposto no Anexo de Renda Variável do IRPF.

O GCAP não pode ser utilizado para esse fim, exceto se negociou ativos de renda variável no Exterior.

Por favor, em um mesmo mês estou repatriando dólares que estavam na conta da corretora no exterior (operação 1) mas também estou vendendo ações no exterior (mesma corretora). Ambos os valores devem ser somados quando se pensa em isenção ou são operações com bens de natureza diferente?

No caso de limite de isenção para vendas de renda variável no exterior, considerando que os dados do GCAP referentes às vendas de um casal serão exportados para uma única declaração, onde um dos cônjuges é dependente do outro, esse limite de isenção mensal será de R$35.000 no total ou de R$70.000 no total, ou seja, se manteria a isenção por CPF e não por DIRPF ?

Por favor, no caso de ações vendidas em Bolsa quem figurará na aba Adquirentes?

Obrigado.

Boa noite, vendi meu imovel e adquiri um com valor menor, gostaria de saber se posso incluir no custo de aquisicao do novo imovel (adquirido depois da venda do antigo) os valores gastos com reforma. Vendi o antigo, adquiri um novo e fiz uma reforma, nao sei se posso incluir este valor no custo para abater o ganho de capital