Saber como declarar título de capitalização no Imposto de Renda é fundamental para evitar a temida malha fina, e garantir o recebimento normal da sua restituição (se houver).

O título de capitalização é um título de crédito que permite ao seu titular guardar dinheiro ao mesmo tempo que pode participar periodicamente de sorteios e prêmios.

Ele é regulamentado pela SUSEP (Superintendência de Seguros Privados) e é comumente comercializado por agências bancárias, sendo por isso um tipo de aplicação financeira frequentemente adotado por contribuintes do IR.

Pensando em ajudar você a enfrentar o Leão com tranquilidade e segurnça, preparamos esse guia sobre o tema. Veja sobre o que vamos falar:

Como funciona o título de capitalização?

Como explicamos acima, o título de capitalização é um produto cujo pagamento é parte usado para acumular uma poupança e parte é usado para custear sorteios e prêmios.

Sua rentabilidade é de mais ou menos 0,5% ao ano mais a Taxa Referencial (o mesmo índice aplicado na caderneta de poupança).

O título de capitalização funciona com três prazos diferentes:

- de pagamento (período no qual o comprador paga o título),

- de vigência (período de início e fim da aplicação) e

- de carência (período mínimo em que o dinheiro deve ficar aplicado).

Os sorteios são realizados dentro do prazo de vigência. Caso o comprador não ganhe, o rendimento do título corresponderá apenas à sua atualização pela Taxa Referencial.

Como é feita a tributação do título de capitalização no Imposto de Renda?

O título de capitalização é tributado sobre os seus rendimentos, que compreendem os prêmio e a rentabilidade do ativo (ou seja, a diferença entre o valor final e o valor inicial aplicado).

A alíquota do IR aplicável depende do tipo de rendimento, como na tabela abaixo:

Como declarar o saldo investido no título de capitalização

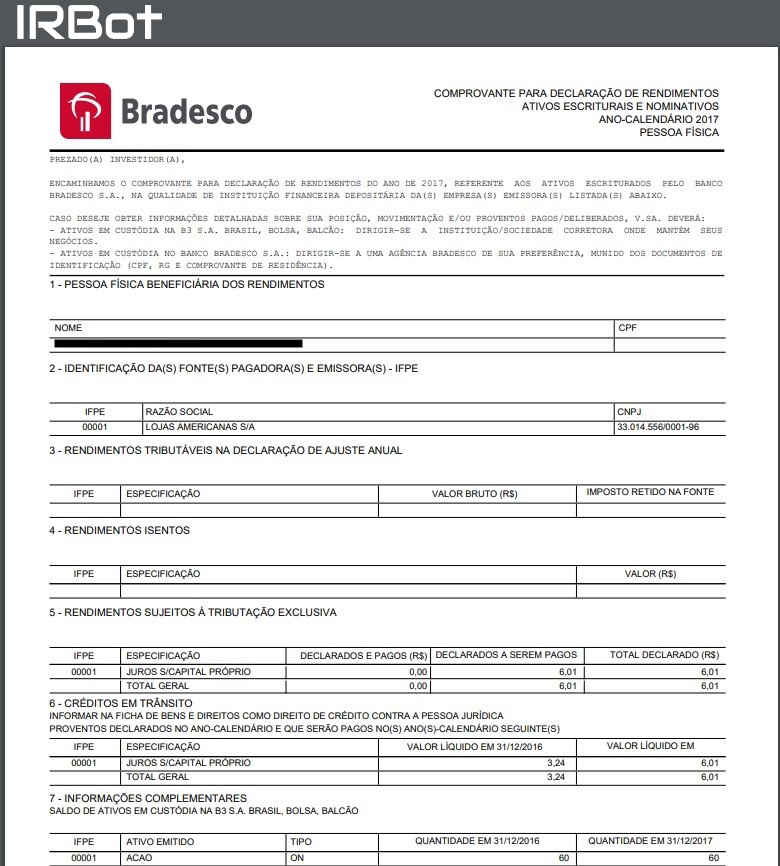

Antes de começar qualquer processo da declaração, é importantíssimo ter em mãos o Informe de Rendimentos fornecido pelo banco ou corretora.

Basear-se nele tanto torna a sua declaração muito mais simples de ser feita, como evita inconsistências entre o que foi informado pelo banco e o que foi informado por você.

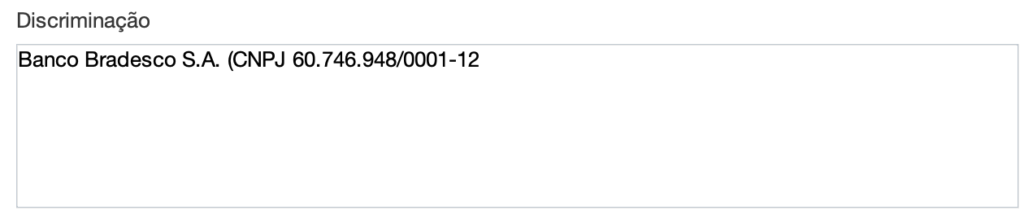

Veja, por exemplo, esse informe do Bradesco:

Se você estiver declarando por meio do IR Bot, a única coisa que você precisa fazer é o upload do seu informe de rendimentos na ficha “Investimentos”.

A própria plataforma vai então puxar todas as informações necessárias para o preenchimento da sua declaração.

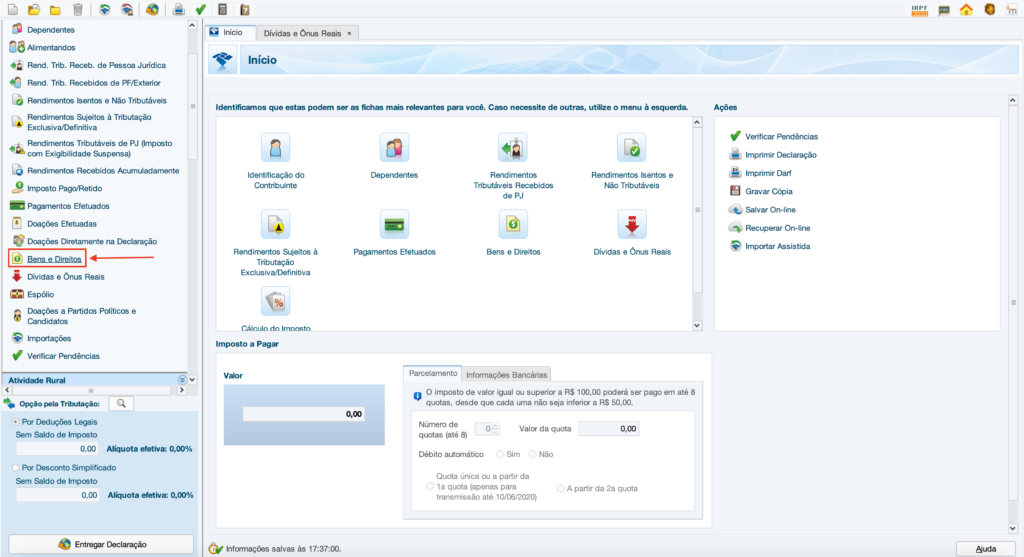

Já se você preferir enfrentar o temível Programa Gerador da Declaração (PGD), seu primeiro passo será informar à Receita Federal o saldo investido no título.

Para isso, faça o seguinte:

Passo 1: Selecione a ficha “Bens e Direitos”.

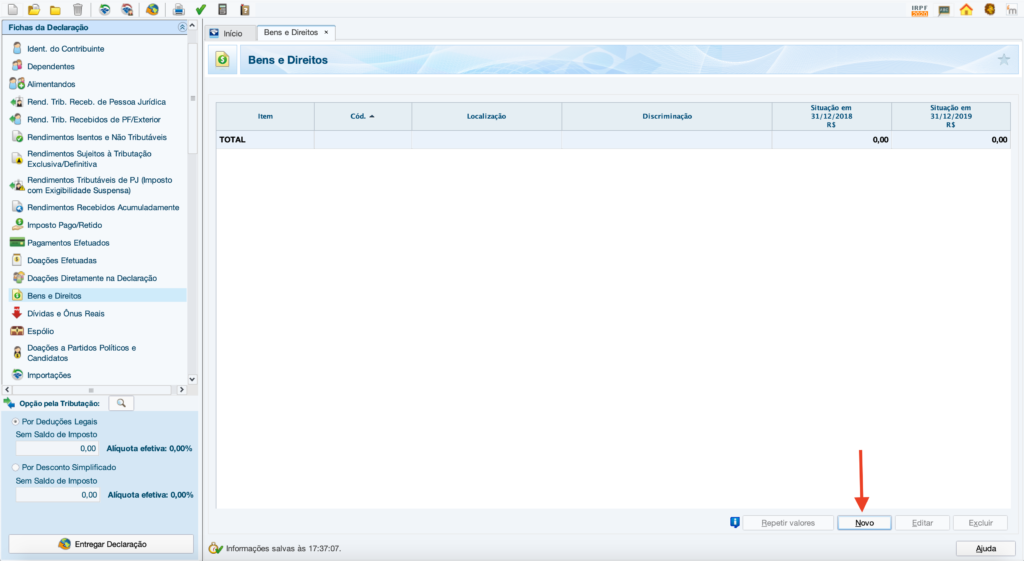

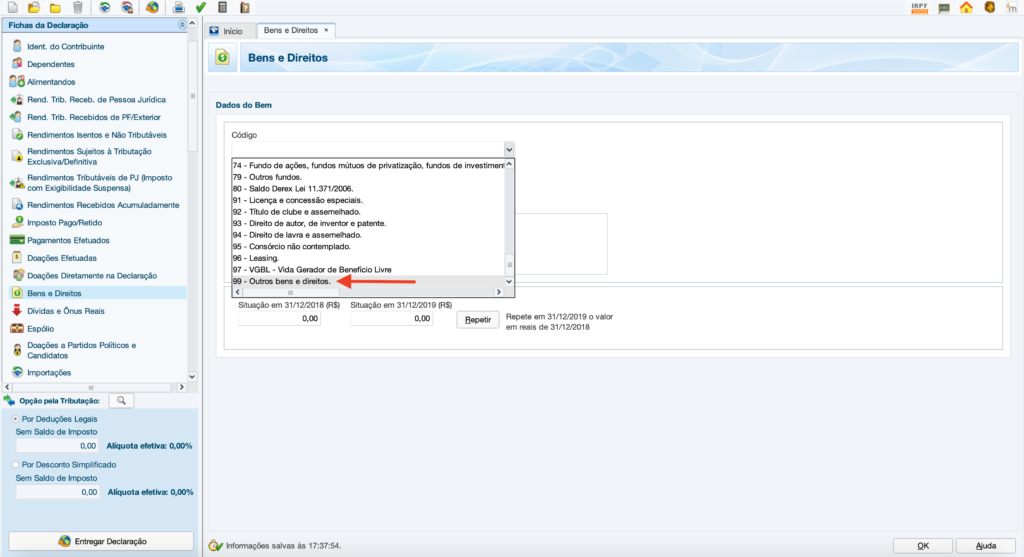

Passo 2: Clique em “Novo”e escolha o código “99 – Outros Bens e Direitos”.

Passo 3: Em “Localização”, indique o país em que o título está aplicado.

Passo 4: Em “Discriminação”, insira os dados da empresa: nome e CNPJ. Você pode encontrar essas informações no informe de rendimentos.

Passo 5: Em “Situação em 31/12/2018”, insira o valor aplicado até o final do ano retrasado, ou seja: quanto você pagou pelo título até a data.

Em “Situação em 31/12/2019”, o valor aplicado até a data, ou seja: o que foi aplicado até 31/12/2018 mais o que aplicou ao longo de 2019.

Em seguida, clique em “Ok”.

Exemplo

Maria investiu R$ 500,00 em um título de capitalização. Em 31/12/2018, ela pagou R$ 100,00, e, durante 2019, ela terminou de pagar os R$ 400,00, sem fazer nenhum resgate nem ganhar nenhum prêmio.

Maria então terá que preencher somente a ficha “Bens e Direitos”, no código 99, informando o nome e CNPJ do banco onde fez a aplicação.

Em “Situação em 31/12/2018”, ela irá inserir o valor R$100,00. Em 31/12/2019, R$ 500,00. Como não obteve nenhum rendimento com o título, ela só deve cumprir esses passos na sua declaração.

Como declarar o resgate do título de capitalização:

Caso você tenha resgatado o seu título em 2019, faça o seguinte:

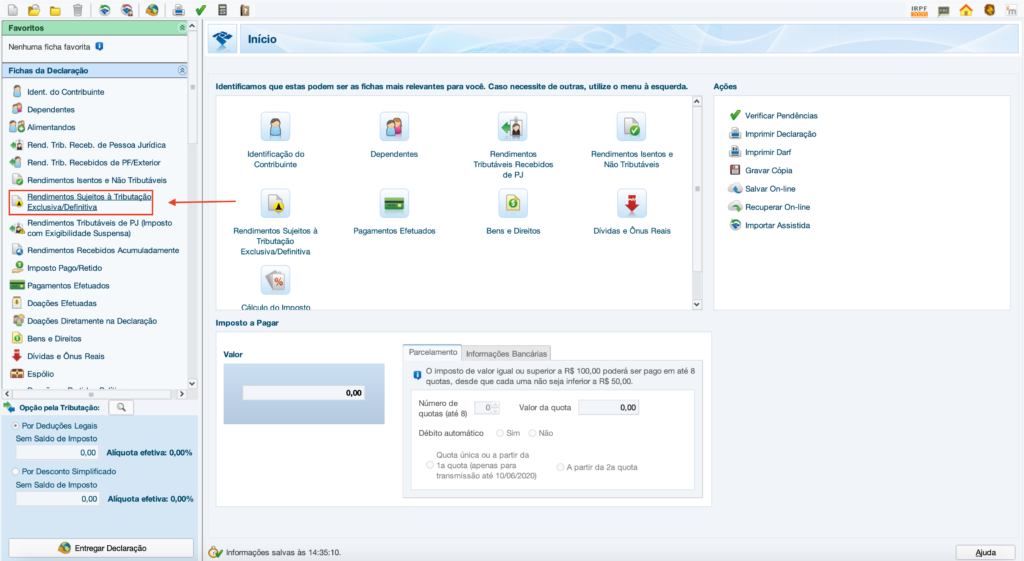

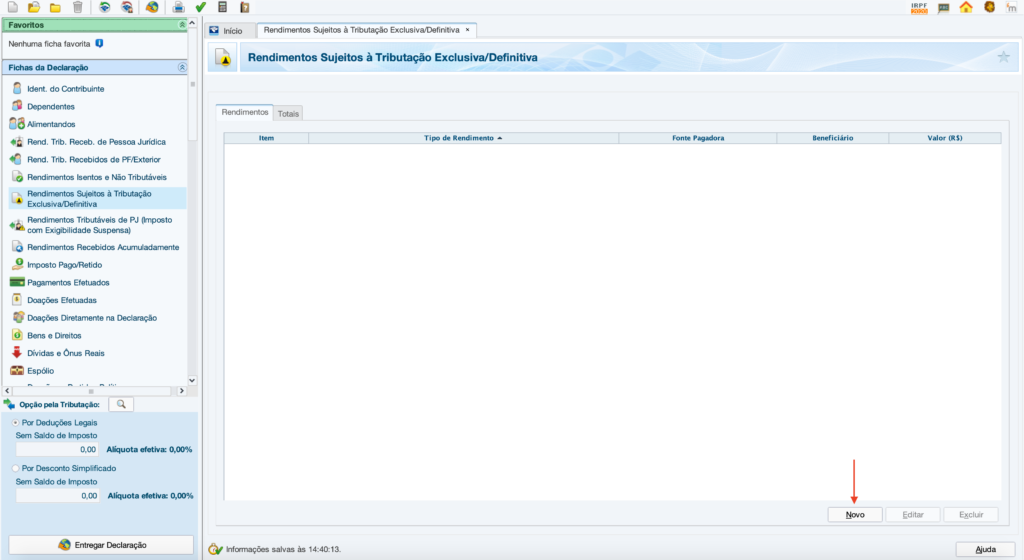

Passo 1: Vá até a ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”.

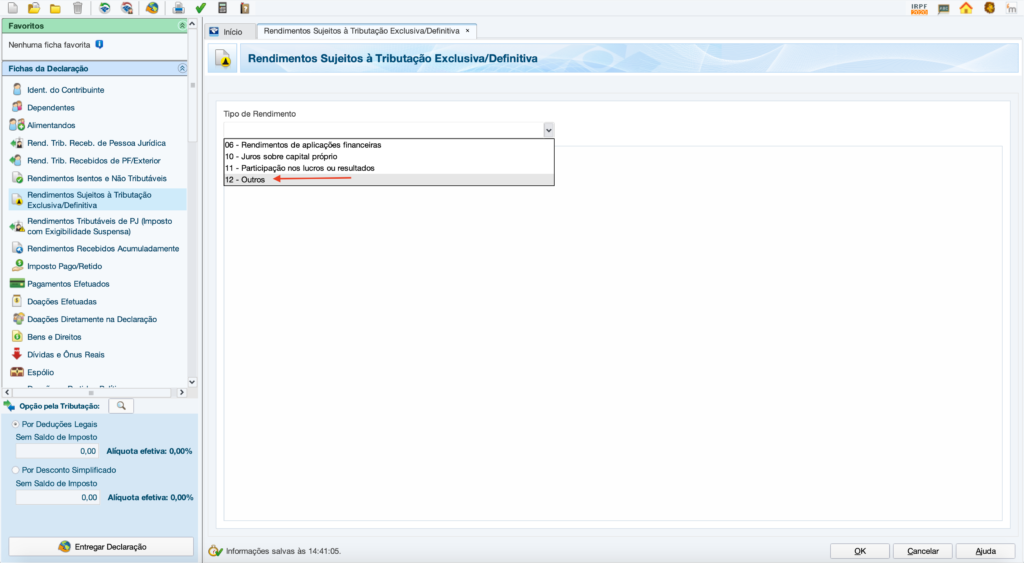

Passo 2: Pressione “Novo” e selecione o código “12 – Outros”.

Passo 3: Indique o “Tipo de Beneficiário” (se é você ou algum dependente).

Passo 4: Informe o CNPJ e nome da emissora do título.

Passo 5: Na descrição, informe que se trata do resgate de título de capitalização e lance o valor líquido do Imposto de Renda, conforme constar no Informe de Rendimentos.

Passo 6: Informe o valor do rendimento. Mas fique atento: nesse campo, você deve informar o quanto esse investimento rendeu. Se você investiu R$5.000,00 e, no vencimento do título, resgatou R$ 7.000,00, isso significa que seu investimento rendeu R$ 2.000,00.

Exemplo

Em 2018, João investiu R$ 600,00 em títulos de capitalização.

Em 2019, no vencimento dos títulos, ele os resgatou ao valor de R$ 650,00 (R$ 600 correspondentes ao valor original nos títulos + R$ 50 de rendimentos).

No PGD, João deverá declarar o valor investido na ficha “Bens e Direitos”, código 99. Em “Situação em 31/12/2018”, ele deverá inserir R$ 600,00, e o “Situação em 31/12/2019” deverá ficar zerado.

Em seguida, João deve abrir a ficha “”Rendimentos Sujeitos à Tributação Exclusiva/Definitiva” e escolher o código “12- Outros”. Em “Descrição”, João ira informar que se trata de rendimentos de título de capitalização no valor líquido de R$ 50,00.

Em “valor”, João deve inserir R$ 50,00.

Como declarar prêmios ganhos

Os prêmios ganhos seguem os mesmos passos dos rendimentos normais do título, exceto pelas informações que devem ser fornecidas no campo “Descrição”:

Passo 1: Vá até a ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”.

Passo 2: Pressione “Novo” e selecione o código “12 – Outros”.

Passo 3: Indique o “Tipo de Beneficiário” (se é você ou algum dependente).

Passo 4: Informe o CNPJ e nome da emissora do título.

Passo 5: Em “Descrição”, informe que se trata de um prêmio de título de capitalização, e lance o seu valor do jeito que está no Informe de Rendimentos.

Devo declarar venda de título de capitalização?

Se você comprou e vendeu o título no mesmo ano, não é necessário declará-lo no Imposto de Renda. No entanto, se você vendeu um título que adquiriu no ano anterior, é preciso informar a operação na declaração.

Para isso, faça o seguinte:

Passo 1: Abra a ficha “Bens e Direitos”.

Passo 2: Clique em “Novo” e escolha o código “99 – Outros Bens e Direitos”.

Passo 3: Em “Discriminação”, explique que se tratava de um título de capitalização que foi vendido, e informe o nome e CPF do comprador.

Passo 4: Em “Situação em 31/12/2018”, coloque o valor que foi pago até aquela data. Deixe o campo “Situação em 31/12/2019” zerado.