Veja aqui todos os documentos de que você precisa para declarar Imposto de Renda – e como achá-los!

Não comece a fazer a sua declaração sem antes se preparar. Acredite em mim. Se não, você pode acabar se embaralhando todo ao longo do processo. E isso vale tanto para o caso de você declarar sozinho, como para o caso de declarar usando o IR Bot.

Por isso, preparamos aqui guia mostrando todos os documentos e informações que você precisa ter em mãos antes de começar. E, principalmente: como consegui-los.

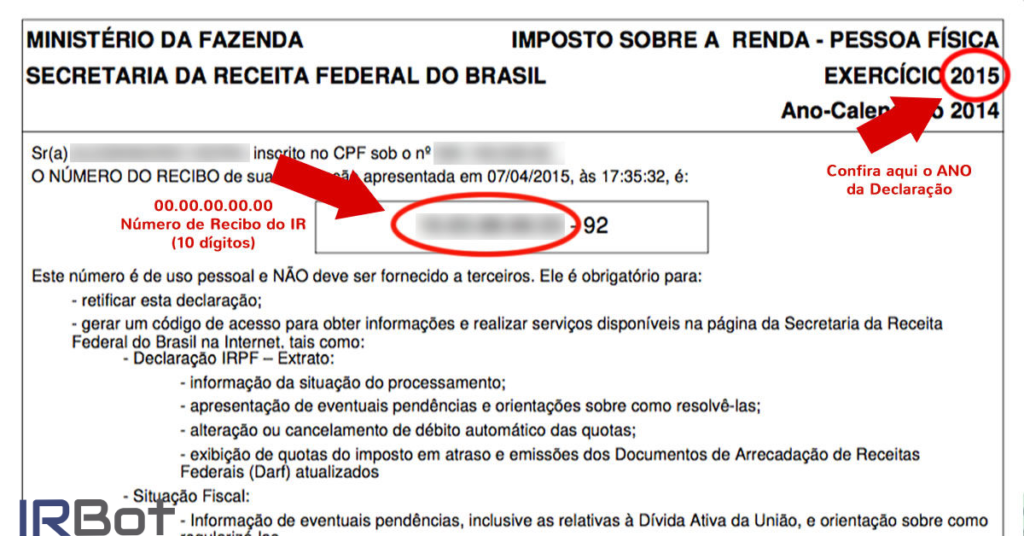

Número do recibo do IRPF 2019

É um código de 12 dígitos que fica na segunda página do recibo da declaração, como na imagem abaixo:

Essa não é uma informação obrigatória para todo mundo (só para quem teve rendimentos superiores a R$ 200 mil no ano), mas será necessária caso você precise corrigir a declaração depois de enviada e para acompanhar o seu andamento no site da Receita Federal.

Se você fez seu IRPF 2019 com um contador, ele deve ter te enviado o recibo na época. Se não for esse o caso, o ideal é pedir para ele agora.

Se você fez sua última declaração por conta própria e não arquivou o recibo, tente acessar o Programa Gerador da Declaração (PGD) de 2019. Inclusive, o site da Receita Federal mantém as versões anteriores do PGD nesta página. Lá, clique em “Abrir” (ícone no canto superior esquerdo) e, em seguida, selecione a sua declaração.

Se você tiver certificado digital, é possível ainda recuperá-la via e-CAC. Se não (o que é o caso da grande maioria das pessoas), agende um atendimento presencial na Receita Federal por meio deste link e faça essa solicitação.

CPF’s (seu e dos seus dependentes)

A partir deste ano (2020), é obrigatório o preenchimento do CPF dos dependentes. Quem não o fizer, de duas uma: ou não vai poder enviar a declaração ou não vai poder incluir o dependente.

Se seu dependente não tiver CPF, mas tiver título de eleitor, é possível solicitar seu CPF gratuitamente só pela internet, através desta página da Receita Federal.

Já se ele também não tem título de eleitor, você vai ter que ir até uma agência do Banco do Brasil, da Caixa Econômica Federal ou dos Correios, ou a uma entidade pública conveniada, levando o RG ou a certidão de nascimento seus e dele. Em alguns desses locais, pode ser cobrada uma taxa de R$ 7 (sete reais).

Linkpost p/ CPF irregular.

Informes de rendimentos de bancos e corretoras

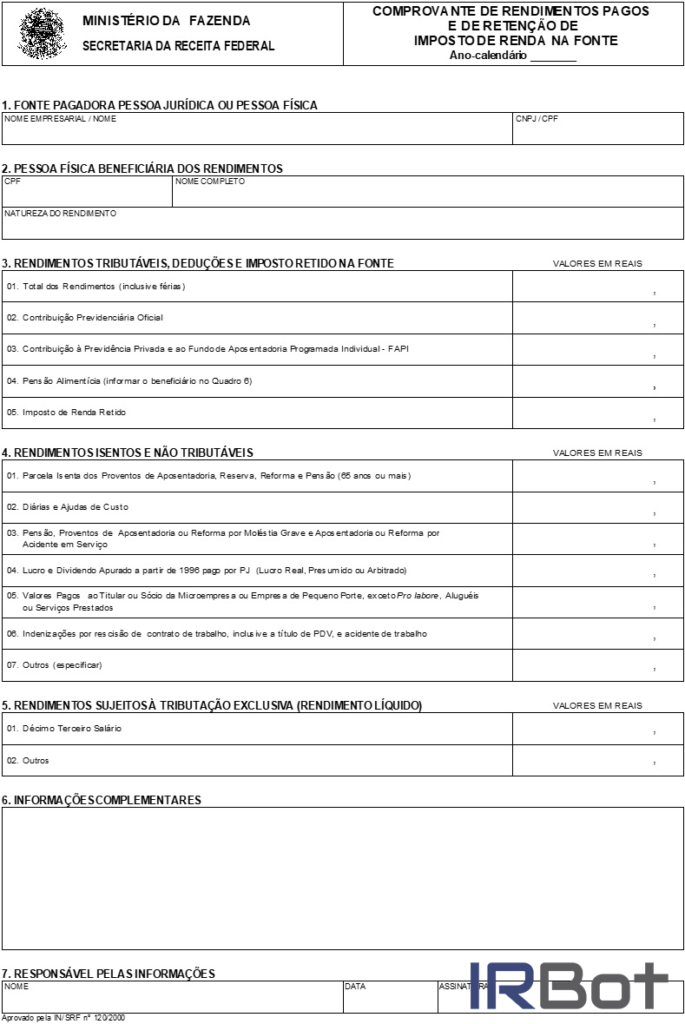

Todo e qualquer banco ou corretora onde você tem ou teve conta corrente ou poupança em qualquer momento ao longo do ano passado é obrigada e te enviar até o final de fevereiro um informe de rendimentos, documento que discrimina todos os rendimentos que você teve naquela instituição (como os decorrentes de aplicações financeiras) e o seu saldo em conta. Veja um modelo de informe:

Note que o informe já mostra qual é a ficha em que cada tipo de rendimento precisará ser informado no Programa Gerador da Declaração (PGD): rendimentos tributáveis, rendimentos isentos ou rendimentos sujeitos à tributação exclusiva.

Provavelmente, seu banco e/ou corretora disponibilizam esse informe em seus próprios sites e aplicativos. Acesse-os e procure pela seção “Imposto de Renda”.

Se eles não tiverem disponibilizado ou se você não os identificar, fale com seu gerente ou corretor – eles certamente vão te enviar ou te dizer como encontrar.

Informes de rendimentos de empregadores

Toda e qualquer pessoa jurídica (empresa, órgão público, entidade, etc) onde você trabalhou ao longo do ano passado tem a obrigação de te enviar, até o final de fevereiro, um informe de rendimentos, no mesmo modelo do que mostramos no tópico acima.

Nele, estarão discriminados todos os pagamentos que foram efetuados para você a título de salário, 13º, pro labore, doações, etc, bem como as suas retenções na fonte a título de contribuição previdenciária (INSS) e Imposto de Renda (IRRF).

Se seu empregador não tiver enviado, pode cobrá-lo. Esse é um dos documentos mais importantes para uma declaração de IRPF.

Informes de rendimentos de companhias abertas das quais você é acionista

Se você investiu em ações, você deve ter recebido no início do ano pelo correio umas “cartinhas” físicas das companhias das quais você é acionista. São seus informes de rendimentos.

Lá, o banco escriturador da companhia relaciona tudo o que foi pago a você de proventos (dividendos ou juros sobre capital próprio) ao longo do ano. Até o que não foi pago, mas foi creditado, está lá.

Ele também mostra quantas ações você tinha daquela empresa no início e no final do ano – coisa que a Receita Federal também quer saber.

No entanto, esses informes tem um problema: eles não mostram o lucro ou prejuízo em operações de compra e venda dessas ações. Por isso, além dos informes, você também precisará dos relatórios auxiliares de operações na bolsa feitos pela sua corretora.

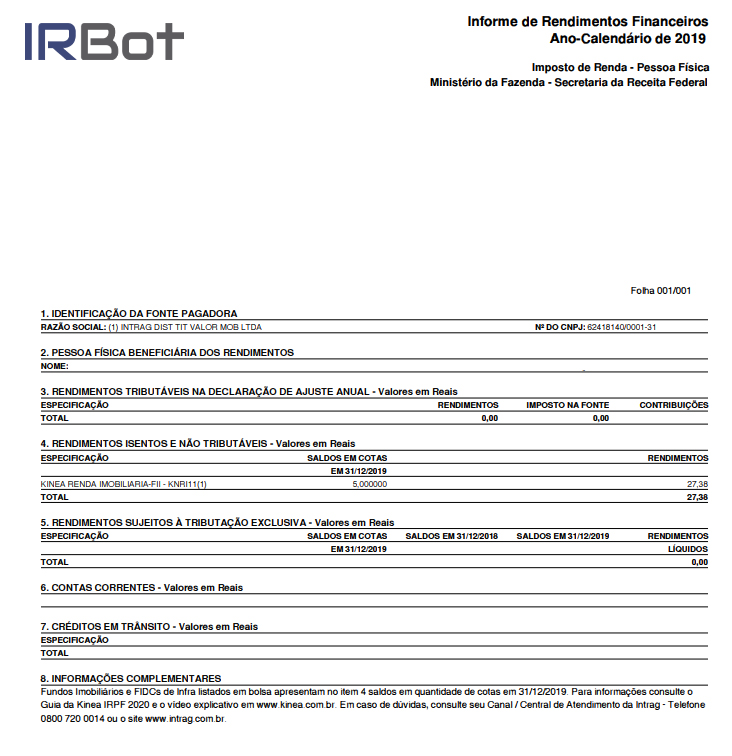

Informes de rendimentos de fundos imobiliários (FII’s)

Todo início de ano, assim como as companhias de capital aberto, os fundos imobiliários também enviam por correio para os cotistas os seus respectivos informes de rendimento, como este:

É por meio deles que você vai conseguir informar para a Receita Federal o quanto recebeu de proventos ao longo do ano.

Se você não o recebeu, veja se a sua corretora disponibiliza um relatório auxiliar de proventos dos FII’s. Se não, será preciso pegar o extrato da sua conta corrente na corretora e selecionar apenas os recebimentos pagos por FII’s.

Relatórios auxiliares de compra e venda de ativos na bolsa (ações, FII’s, opções, etc)

São relatórios disponibilizados por muitas corretoras com o seu histórico de compra e venda de ativos na bolsa. Nem todas fazem isso porque, ao contrário dos informes de rendimento, a disponibilização de relatórios auxiliares não é obrigatória. Lá constarão o preço de aquisição e o preço de venda dos ativos, e daí será possível calcular os lucros ou prejuízos dessas operações.

Se você tiver uma planilha de controle pessoal com essas informações, então nem precisa ir atrás dos relatórios.

Já se você não tem uma planilha pessoal, e ainda tem o azar de a sua corretora não disponibilizar relatórios auxiliares, será preciso recorrer ao relatório de negociação de ativos do Canal Eletrônico do Investidor (CEI).

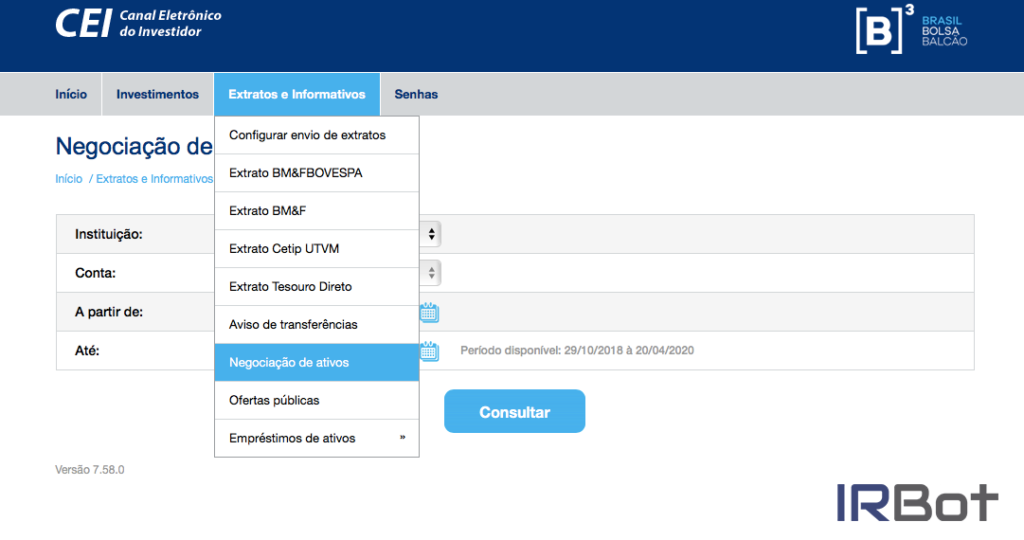

Relatório de negociação de ativos do Canal Eletrônico do Investidor (CEI)

Esse relatório cumpre a função dos relatórios auxiliares das corretoras. Na verdade, em relação a muitos deles, ele é bem mais completo.

Nele, são discriminadas todas as suas operações de compra e venda de ativos na bolsa, acompanhadas do preço, da data e do código de negociação. Até o preço médio é consolidado no final.

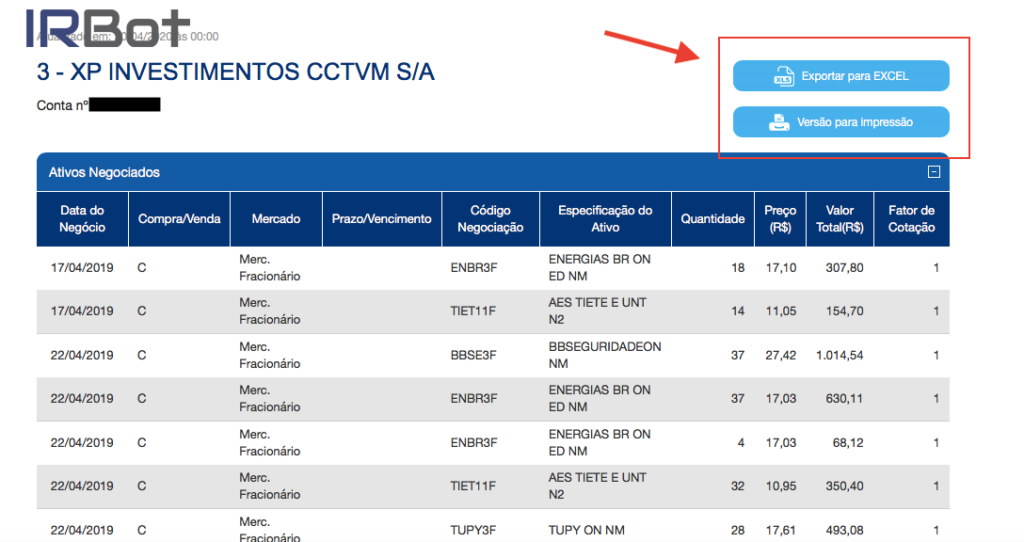

Para acessá-lo, vá ao site do CEI, faça seu cadastro ou login, clique em “Extratos e Informativos” na barra horizontal superior, e selecione “Negociação de ativos”, conforme a imagem abaixo:

Escolha então o seu banco ou corretora entre as opções do campo “Instituição” e discrimine o período de 31/12/2018 a 31/12/2019.

Quando aparecer o relatório, exporte-o para Excel ou salve a versão para impressão em PDF no seu computador:

Escolha então o seu banco ou corretora entre as opções do campo “Instituição” e discrimine o período de 31/12/2018 a 31/12/2019.

Quando aparecer o relatório, exporte-o para Excel ou salve a versão para impressão em PDF no seu computador:

Comprovantes de despesas com saúde

Essa é a parte mais importante para o seu bolso, porque as despesas com saúde são dedutíveis ilimitadamente. Portanto, levante o comprovante de cada centavo delas.

E por saúde não entenda apenas médico. Pode ser qualquer gasto com fisioterapeutas, psicólogos, dentistas, fonoaudiólogos, terapeutas ocupacionais, clínicas, hospitais, laboratórios, etc.

Gastos com educação de dependente portador de deficiência física ou mental também podem ser classificados como despesas com saúde, não tendo por isso limite de dedução.

Gastos com saúde de alimentandos (a pessoa para quem você paga pensão alimentícia) também podem ser deduzidos, contanto que decorram de ordem judicial ou de escritura pública. Ou seja: é preciso que a ordem judicial ou a escritura pública prevejam expressamente que você, além de pagar a pensão alimentícia, também assuma os gastos com saúde do alimentando.

Se você não tiver nem a nota fiscal nem o recibo, é possível comprovar o gasto por meio do comprovante bancário, contanto que nele conste o CPF do prestador.

Lembrando que esses comprovantes não precisam (sem podem) ser inseridos no Programa Gerador da Declaração (PGD). Eles precisam ser guardados por 5 anos pelo contribuinte e apresentados para a Receita Federal apenas se ela pedir.

Relatórios de prêmios e reembolsos do plano de saúde

Como as despesas com plano de saúde também são dedutíveis, as operadoras dos planos costumam disponibilizar em seus sites dois tipos de relatórios:

- O relatório de prêmios (prêmio = mensalidade), e

- O relatório de reembolsos.

No relatório de prêmios, estarão relacionados todos os pagamentos que você fez para a operadora ao longo do ano. No relatório de reembolsos, estarão relacionados todos os reembolsos solicitados por você e pagos pela operadora.

Ambos os relatórios são essenciais para a sua declaração, pois você tanto pode deduzir o total pago de prêmios, como também tem que descontar dos demais gastos com saúde os valores reembolsados pelo plano.

Se você não os localizar no site da operadora, peça para o seu corretor, que ele certamente vai te ajudar.

Comprovantes de despesas com educação

Ao contrário das despesas com saúde, as despesas com educação têm um limite de dedução: R$ 3.561,50 ao ano por pessoa. E por “pessoa” entenda-se tanto o próprio contribuinte, como seus dependentes. Ou seja, se você tiver dois dependentes, você terá direito a deduzir R$ 3.561,50 x 3 (você + seus dois dependentes) = R$ 10.684,50.

Gastos com educação de alimentandos também podem ser deduzidos, contanto que decorram de ordem judicial ou de acordo homologado judicialmente. Ou seja: é preciso que a ordem judicial ou a escritura pública prevejam expressamente que você, além de pagar a pensão alimentícia, também assuma os gastos com educação do alimentando. Para entender onde inserir essas despesas no Programa Gerador da Declaração (PGD), clique aqui.

Mas nem toda despesa com educação é dedutível. A Receita Federal só admite como tais as despesas com:

- Ensino pré-escolar

- Ensino fundamental

- Ensino médio

- Ensino técnico ou tecnólogo

- Pós graduação (lato ou stricto sensu)

Por isso, não são dedutíveis, entre outras, despesas com:

- Material escolar

- Transporte escolar

- Elaboração de dissertações

- Contratação de estagiários

- Computação eletrônica de dados

- Papel e fotocópias

- Serviços de digitação

- Tradução de textos

- Impressões de questionários ou de teses elaboradas

- Correio

- Viagens a estudo

- Enciclopédias, livros, revistas, jornais, publicações e materiais técnicos

- Aulas de dança, natação, ginástica, tênis, dicção, corte e costura, informática, música, etc.

- Cursos pré-vestibulares

- Cursos preparatórios para concurso público

- Cursos de línguas

- Doações a entidades educacionais

- Participações em congressos

A maioria das instituições de ensino disponibiliza um relatório de pagamentos que você fez para elas ao longo do ano. Procure por ele para facilitar.

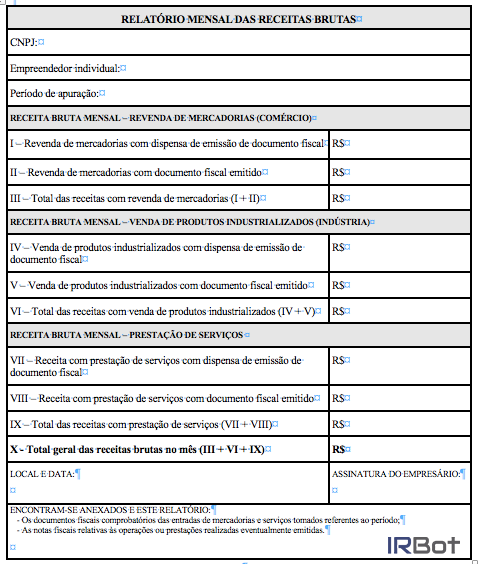

Relatórios mensais de receitas e despesas do MEI

Se você é MEI, já deve saber a importância de preencher mensalmente o seu Relatório Mensal de Receitas Brutas, esse da imagem abaixo:

Também é importante manter um registro das suas despesas de custeio (como energia elétrica, equipamentos, etc). Assim, você conseguirá isenção total de IR sobre as receitas da sua MEI.

Caso você não tenha feito um controle nem das receitas nem das despesas da sua MEI, o jeito será “caça-las” no extrato bancário.

Relatório de rendimentos pagos por pessoas físicas

Você precisará ter um registro mensal de todos os pagamentos que você recebeu de pessoas físicas, como pensão alimentícia, honorários, alugueis, doações, heranças, etc.

Ou seja: será preciso saber quanto você e/ou seus dependentes ganharam, para cada mês, de pensão, aluguel, doações, etc.

Caso você não tenha esse controle de receitas, o jeito será caçá-las agora por meio do seu extrato bancário.

Arquivos do Carnê-Leão

Se você tem rendimentos pagos por pessoa física superiores a R$ 1.903,98 por mês, você é obrigado a recolher mensalmente seu Imposto de Renda por meio do Programa Carnê-Leão.

Todas as informações que estão lá precisam ser importadas (ou copiadas) para o Programa Gerador da Declaração (PGD), para fins de cruzamento da Receita Federal.

Se você não tiver recolhido o carnê-leão mesmo sendo obrigado a fazê-lo, é importante recolher agora, ainda que em atraso, para não deixar que sua multa e juros aumentarem ainda mais.

Insisto nesse ponto: se você recolher apenas após o prazo de entrega da Declaração de Ajuste Anual (DAA), sua multa sobre os carnês-leão em atraso poderá chegar a 50% do seu valor. Já se você recolher antes desse prazo, o teto da multa será de 20%.

Para recolher os carnês-leão em atraso, você terá que baixar dois programas:

- O próprio Programa Carnê-Leão, que vai calcular o valor do imposto devido;

- O Programa Sicalc, que vai calcular o valor das multas e juros.

Depois disso, os dados inseridos poderão ser importados no PGD.

Documentos que comprovem a compra e venda de bens e direitos efetuadas ao longo de 2019 – imóveis, veículos, etc.

Pode ser o contrato de compra e venda, sua nota fiscal ou recibo. O mais importante aqui não é o documento em si, mas o valor das operações, os dados do bem e as informações pessoais do comprador.

Documento do carro (CRLV)

É nele que você poderá pegar o RENAVAM e o nome do órgão fiscalizador onde ele está registrado.

Se, por algum motivo, você não tiver o RENAVAM, dá para consultá-lo por meio da placa do seu veículo no site do DETRAN do estado onde ele estiver registrado. Para entender melhor como proceder nesse caso, clique aqui.

Informações e documentos de dívidas contraídas em 2019

É fundamental que elas contemplem o valor da dívida (o que inclui financiamentos) e os dados da pessoa (física ou jurídica) de quem ela foi contraída.

Se você não tiver essas informações e documentos, você pode obtê-los junto ao credor (principalmente e ele for uma instituição financeira).

DARF’s de renda variável

DARF é o Documento de Arrecadação de Receitas Federais. Basicamente, é a guia por meio da qual você recolhe impostos federais, como o Imposto de Renda.

Se você precisou pagar Imposto de Renda ao longo do ano, você certamente o fez por meio de DARF’s. Separe-os, pois os valores que deles constam servirão para provar que você já recolheu todo ou parte do imposto devido.

Caso você não esteja com eles em mãos, é possível puxar os seus valores por meio do extrato bancário ou por meio do programa da Receita Federal que você usou para fazer o seu recolhimento (normalmente, o GCAP ou o Carnê-Leão).