Se tem uma coisa que praticamente todos os contribuinte tem em comum é um conta corrente.

Quem não tem uma?

Quer seja num banco, quer seja numa corretora, é por meio meio de uma conta corrente que a imensa maioria das pessoas faz suas principais movimentações financeiras hoje em dia.

Os dados da sua conta bancária são informações valiosíssimas para a Receita Federal, pois é por meio delas que será verificado se o patrimônio e a renda do contribuinte são compatíveis com sua vida financeira.

Se alguém movimenta um dinheirão numa conta bancária, mas não tem quase nenhum valor de imposto a pagar, o Leão vai dar aquela “atençãozinha especial” à sua declaração.

Declarar uma conta corrente só é obrigatório se seu saldo tiver sido superior a R$ 140,00 no dia 31 de dezembro de 2019 . Mas eu vou te dar uma dica: mesmo que seu saldo tenha sido menor que esse valor, declare a conta corrente, pois isso pode diminuir bastante a sua chance de cair na malha-fina.

Neste artigo, vamos te explicar todo o passo a passo de como declarar uma conta corrente na Declaração de Imposto de Renda 2020. O único Leão que você precisa temer é o da selva. 🦁😁

Como declarar conta corrente no Imposto de Renda

A forma como deve ser feita a declaração de uma conta corrente depende de o seu saldo em 31.12.2018 e 31.12.2019 ter sido negativo ou positivo, bem como de ela estar situada no Brasil ou no exterior.

Vamos ver cada caso.

Como declarar saldo positivo em conta corrente no Brasil

1º passo: Obtenha o Informe de Rendimentos

O Informe de Rendimentos é um dos principais documentos necessários para declarar o Imposto de Renda.

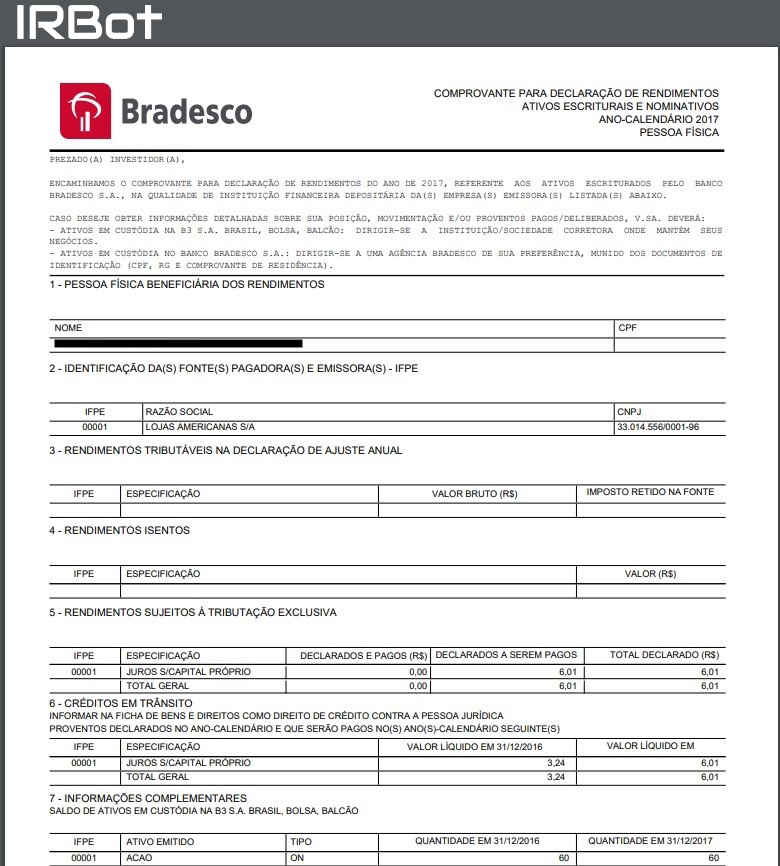

Ele consolida o total de pagamentos efetuados por pessoas jurídicas a pessoas físicas, e discrimina todas as informações necessárias para a Declaração de IR – como o CNPJ da instituição financeira (banco ou corretora), sua razão social, e os saldos bancários em 31.12.2018 e 31.12.2018.

Normalmente, a melhor forma de obtê-lo é por meio do internet banking, do aplicativo ou da plataforma online da instituição responsável por manter a conta. Muitos bancos o disponibilizam até mesmo por caixa eletrônico.

Veja um exemplo de informe de rendimentos do Bradesco:

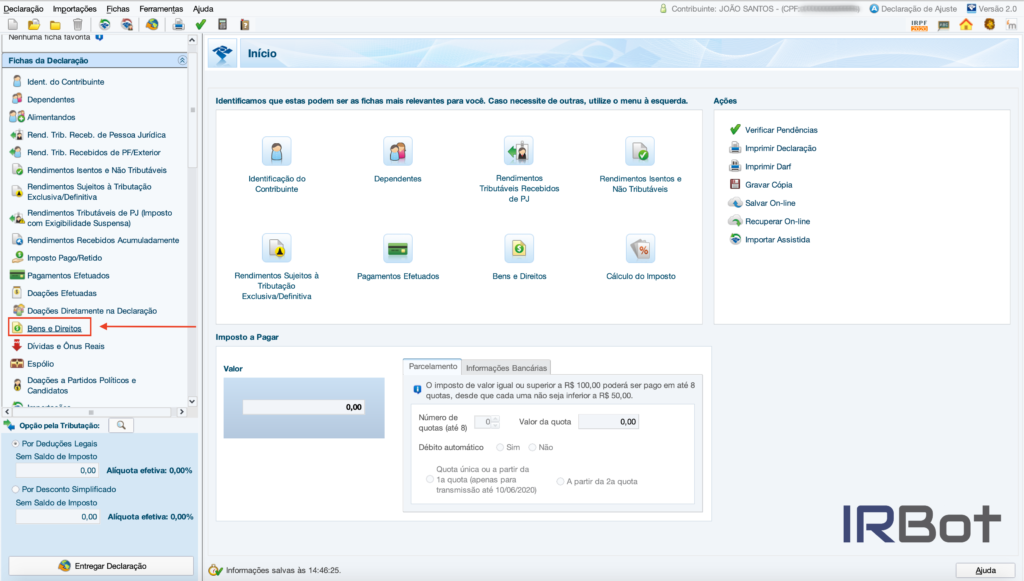

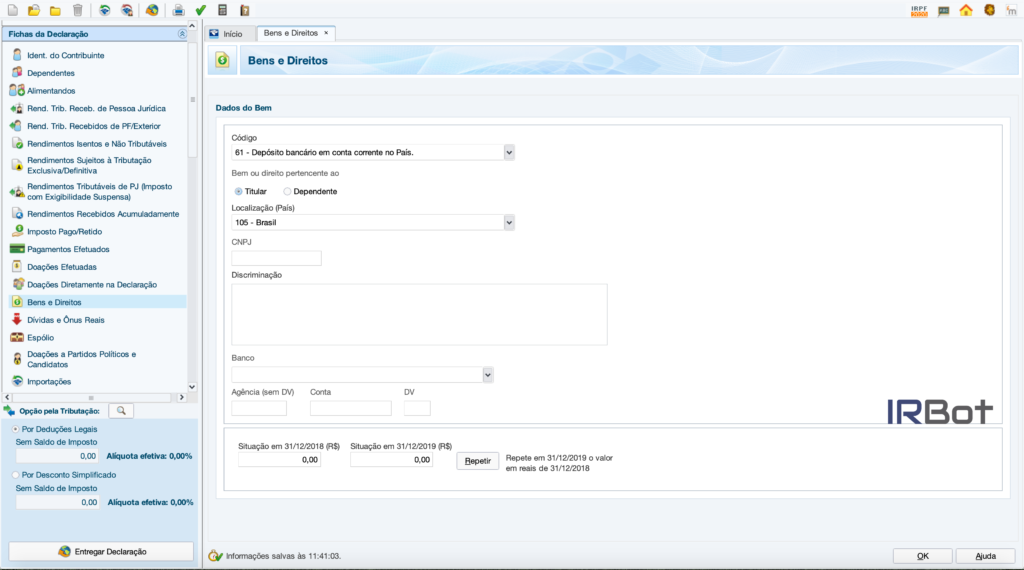

2º passo: Selecione a ficha “Bens e Direitos”

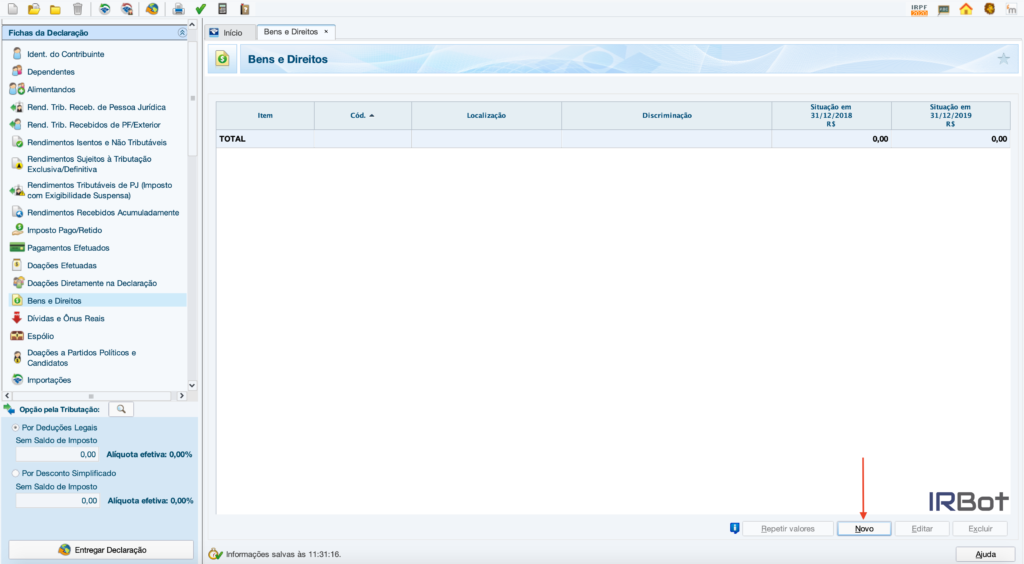

3º passo: Clique em “Novo”

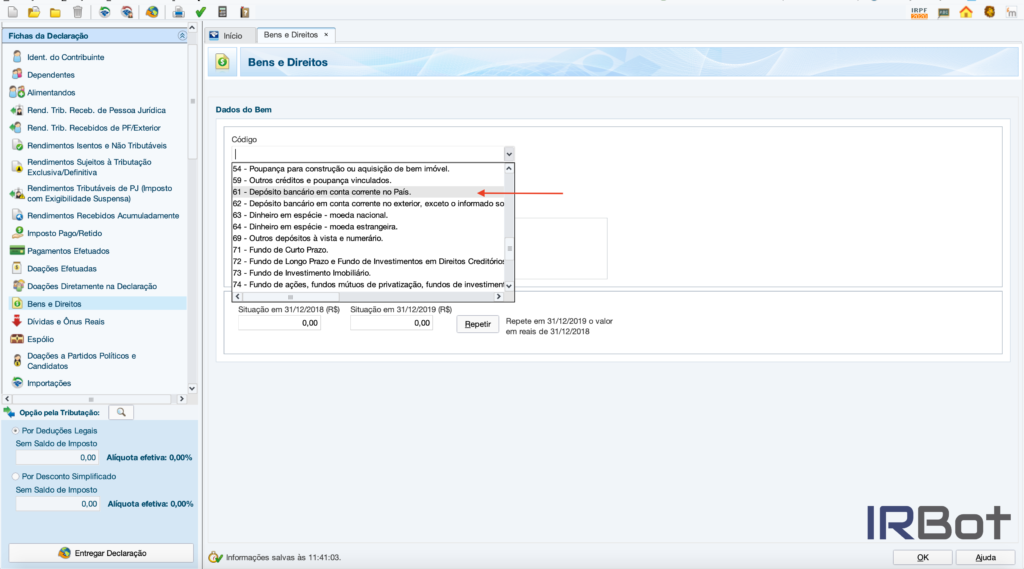

4º passo: Escolha o código 61 – “Depósito bancário em conta corrente no país”

5º passo: Preencha as informações solicitadas. Se você for o titular da conta, selecione a opção “Titular”. Se a conta for de um dependente seu, selecione “Dependente” – mas lembre-se de que, nesse caso, é necessário preencher também a ficha “Dependentes”.

Nos campos “Situação em 31.12.2018” e “Situação em 31.12.2019”, informe o saldo da conta nessas respectivas datas – ambos os valores constam do Informe de Rendimentos.

Por fim, clique no botão “Ok”.

Esse processo é muito parecido com o utilizado para declarar dinheiro em espécie e conta poupança no Imposto de Renda. Mas fique atento às diferenças!

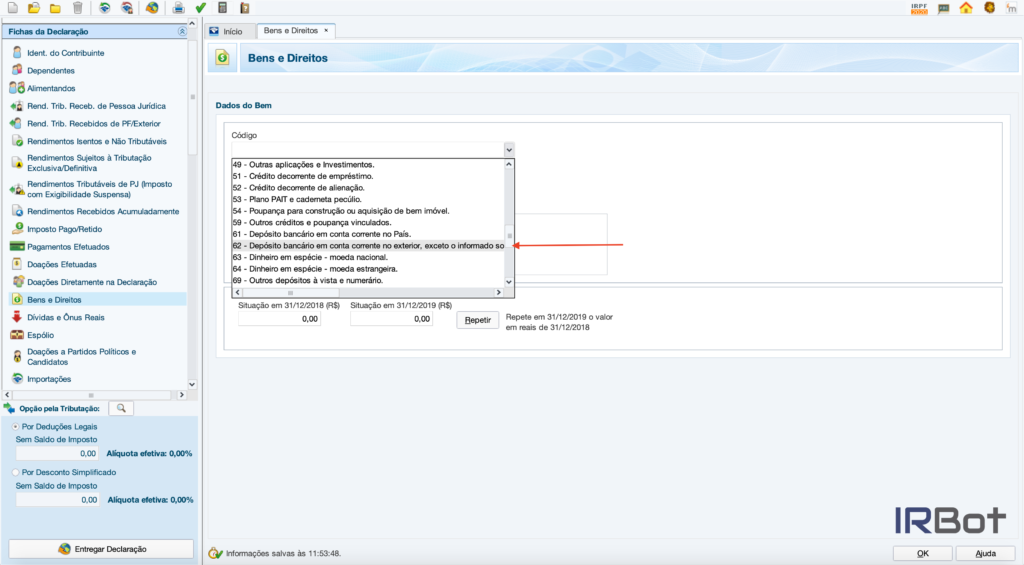

Como declarar conta corrente no exterior no Imposto de Renda

Para declarar conta corrente no exterior, não é necessário ter o Informe de Rendimentos da instituição financeira (mesmo porque, em outros países, elas frequentemente não são obrigadas a fornecê-lo, muito menos com as informações exigidas no Brasil).

Siga o mesmo passo a passo acima, mas, ao informar o código do item, selecione a opção 62 – “Depósito bancário em conta corrente no exterior…”.

No campo “Discriminação”, informe o nome da instituição financeira e os seus dados bancários de identificação (que variam de país para país).

Mas agora se prepare: ao preencher os campos “Situação em 31.12.2018” e “Situação em 31.12.2019” é que o bicho pega. É que os saldos tem que ser declarados em reais (R$), e não na moeda de origem – e qual é o critério a adotar para a conversão do câmbio?

Segundo a Receita Federal, o câmbio a ser adotado tem que ser o fixado para compra pelo Banco Central, vigente no último dia útil da primeira quinzena do mês anterior à data em questão. Acredite se quiser… rs

Se você estiver declarando por meio do IR Bot, você pode simplesmente declarar o valor na moeda de origem (dólar, por exemplo), e a própria plataforma vai converter automaticamente.

Agora, se estiver declarando com o Programa Gerador da Declaração (PGD) da Receita Federal, você vai ter que ralar um pouquinho. Minha dica é usar uma ferramenta disponível no site do Banco Central chamada “Conversor de Moedas“. Lá, basta digitar a data que você quiser, a moeda de origem e o seu saldo, que a ferramenta faz o cálculo.

Como declarar saldo negativo / cheque especial no Imposto de Renda

Se, nos dias 31.12.2018 ou 31.12.2019, a sua conta estava com saldo negativo, é porque você entrou no famoso “cheque especial”.

Alguns bancos o chamam por outros nomes, como LIS (no Itaú), limite, etc. Mas, no final das contas, todo saldo negativo é a mesma coisa: um empréstimo que você contraiu automaticamente com o seu banco.

A propósito, se você quiser saber por que o cheque especial é um péssimo negócio, leia este artigo.

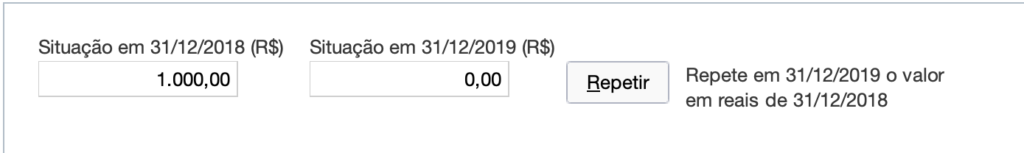

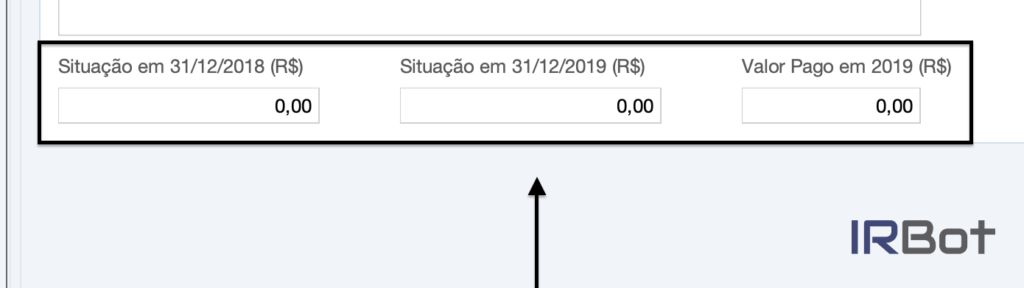

Na hora de declarar o saldo negativo no Programa Gerador da Declaração, não cometa o erro de tentar colocar um sinal negativo nos campos “Situação…” – até porque o próprio programa não vai deixar…

Em vez disso, deixe o campo zerado, como na imagem abaixo.

Se o cheque especial for inferior a R$ 5 mil, você termina por aqui.

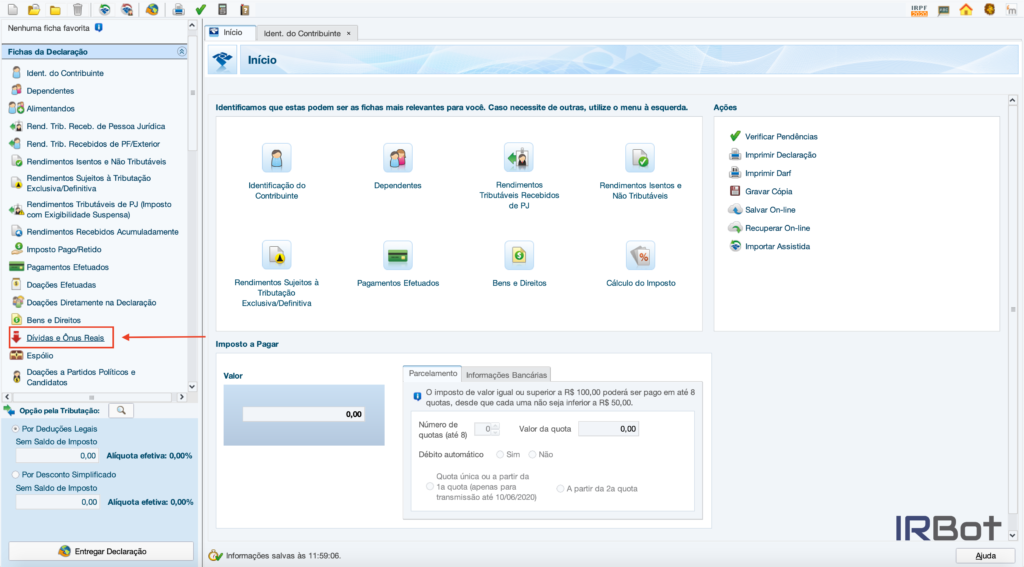

Já se ele ultrapassar R$ 5 mil, aí será preciso declará-lo como uma dívida sua com o banco, por meio da ficha “Dívidas e Ônus Reais”.

Para isso, siga o passo a passo abaixo:

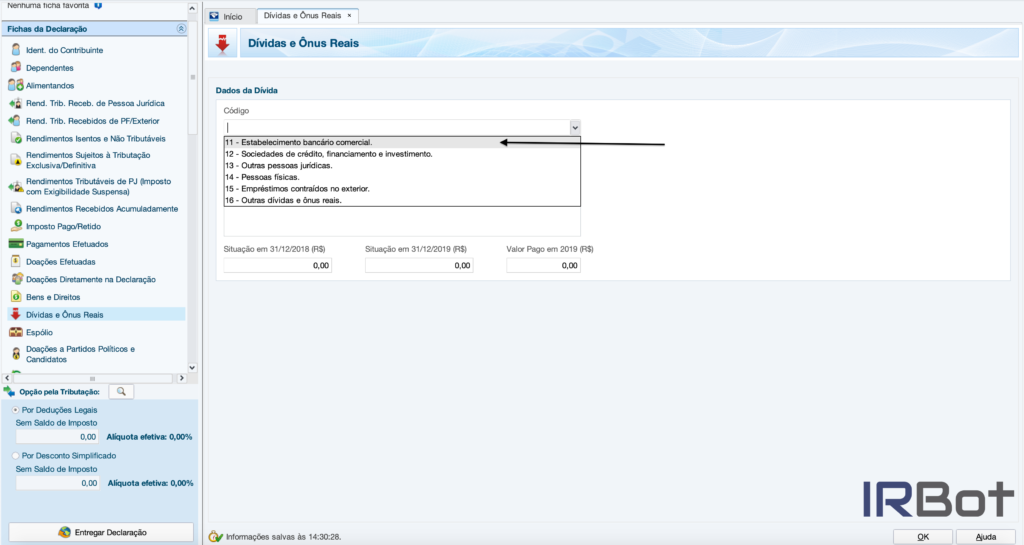

1º passo: Selecione a ficha “Dívidas e Ônus Reais”

2º passo: Selecione o botão “Novo”

3º passo: Escolha o código “11- Estabelecimento bancário comercial”

4º passo: No campo “Discriminação”, insira a razão social e o CNPJ do banco.

5º passo: Insira o valor do saldo negativo no campo “Situação em 31/12/2018” ou “Situação em 31/12/2019”, dependendo da data em que ele estava de fato negativo.

6º passo: Se o cheque especial tiver sido quitado em 2019, inclua o seu valor no campo “Valor pago em 2019”.

Exemplo 1:

Maria tinha R$ 3.000,00, na conta corrente no dia 31/12/2018. Em 31/12/2019, a conta de Maria estava negativa: ela devia R$1.000,00 para o banco.

Na hora de declarar o Imposto de Renda, Maria deve informar sua conta corrente na ficha “Bens e Direitos”, com o código 61. Ela deve inserir R$ 3.000,00 no campo “Situação em 31/12/2018” e R$ 0,00 em “Situação em 31/12/2019”.

Como o cheque especial de Maria é inferior a R$ 5.000,00, ela não precisa declará-la na ficha “Dívidas e Ônus Reais.

Exemplo 2:

Carlos tinha R$ 4.000,00 na sua conta corrente em 31/12/2018. Em 31/12/2019, a conta de Carlos estava negativa e ele devia R$ 6.000,00 no cheque especial.

Na hora de declarar o Imposto de Renda, Carlos deve informar sua conta corrente na ficha “Bens e Direitos”, com o código 61. Ele deve inserir R$ 4.000,00 no campo “Situação em 31/12/2018” e R$ 0,00 em “Situação em 31/12/2019”.

Como Carlos deve mais que R$ 5.000,00 no cheque especial, ele é obrigado a declarar a dívida na ficha “Dívida e Ônus Reais”, com o código 11. Ele deve colocar R$ 0,00 no campo “Situação em 31/12/2018” e R$ 6.000,00 no campo “Situação em 31/12/2019”. Como nada da dívida foi pago em 2019, Carlos deve inserir R$ 0,00 no campo “Valor Pago em 2019”.

Exemplo 3:

Fernando tinha um saldo negativo de R$ 6 mil em sua conta corrente no dia 31/12/2018, e um saldo positivo de R$ 1 mil em 31/12/2019.

Sendo assim, ele terá que informar a sua conta corrente na ficha “Bens e Direitos”, inserindo o valor R$ 0,00 no campo “Situação em 31/12/2018” e R$ 1.000,00 em “Situação em 31/12/2019”.

Na ficha “Dívidas e Ônus Reais”, ele terá que incluir um item com o código 11, inserindo o valor R$ 6.000,00 no campo “Situação em 31/12/2018”, R$ 0,00 em “Situação em 31/12/2019” e R$ 6.000,00 novamente em “Valor pago em 2019 (R$)”.

E se a conta bancária tiver mais de um titular?

Se a sua conta bancária tiver mais de um titular (você e seu cônjuge, por exemplo), o certo mesmo é que cada um declare conforme a sua participação no saldo da conta bancária.

Ou seja: seria preciso discriminar as receitas e despesas de cada titular e apurar a parcela dos saldos em 31/12/2018 e 31/12/2019 que correspondem a cada um.

No entanto, para a grande maioria das pessoas, isso é praticamente impossível de fazer . Neste caso, então, os titulares devem declarar meio a meio – o marido, por exemplo, declarar metade do saldo, e a esposa declarar a outra metade.

Exemplo

Arthur e Aline são casados há 10 anos e tem uma conta corrente em comum (são co-titulares). Em 31/12/2018, o seu saldo era de R$ 1.800,00, e, em 31/12/2019, era de R$ 1.000.

Neste caso, ambos devem declarar essa conta corrente em suas respectivas declarações (caso estejam fazendo separadamente, claro), inserindo os valores R$ 900,00 e R$ 500,00 nos campos “Situação em 31/12/2018” e “Situação em 31/12/2019”, respectivamente.

E se eu tiver mudado de banco?

Ne você tiver mudado de banco, verifique se a conta corrente anterior já foi realmente cancelada. Se sim, ela não precisará ser declarada no IRPF 2020.

Já quanto à nova conta , esta sim precisará ser declarada, devendo constar o valor R$ 0,00 no campo “Situação em 31/12/2018” e o valor do seu saldo final no ano em “Situação em 31/12/2019”.

Como declarar conta no Nubank?

Se você tem conta no Nubank, o procedimento de declaração no Imposto de Renda fica um pouco mais complexo, pois, lá, os saldos em conta também são aplicações financeiras. Ou seja: deixar dinheiro numa NuConta é como fazer um investimento.

Em regra, o dinheiro depositado numa NuConta fica numa conta de pagamentos, e pode ser investido pelo banco em títulos do Tesouro Direito – por isso que ele rende 100% do CDI.

No entanto, também é possível configurar a conta para que o dinheiro lá depositado seja investido pelo banco em RDB’s (Recibos de Depósito Bancários), que são títulos de renda fixa emitidos pelo banco para financiar empréstimos a terceiros, e que gozam da vantagem se serem segurados pelo Fundo Garantidor de Crédito (FGC) até o limite de R$ 250 mil.

Se você não lembra se fez ou não a opção por RDB’s, basta olhar o seu Informe de Rendimentos: os depósitos e rendimentos que tiverem como fonte pagadora a Nu Pagamentos S.A. são decorrentes da conta de pagamentos, enquanto os que tiverem como fonte pagadora a Nu Financeira S.A. são decorrentes do RDB.

De qualquer forma, o passo a passo para declarar será o mesmo em ambos os casos, mudando apenas a razão social e o CNPJ da instituição financeira. Veja a seguir.

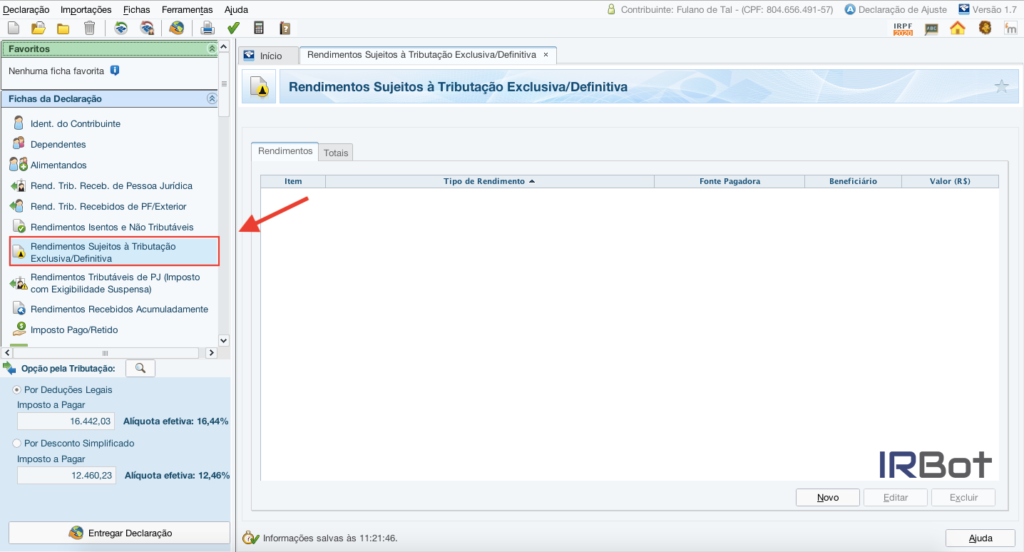

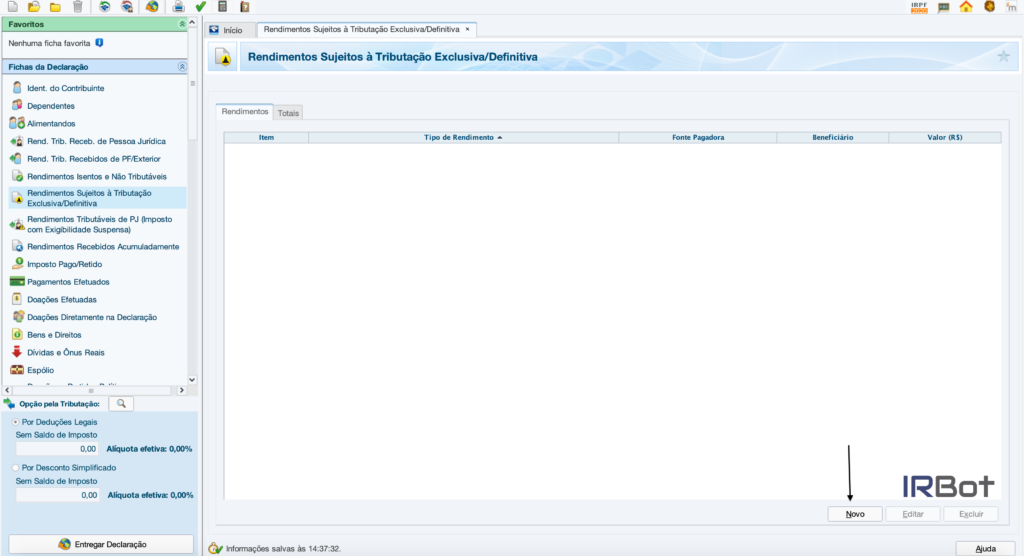

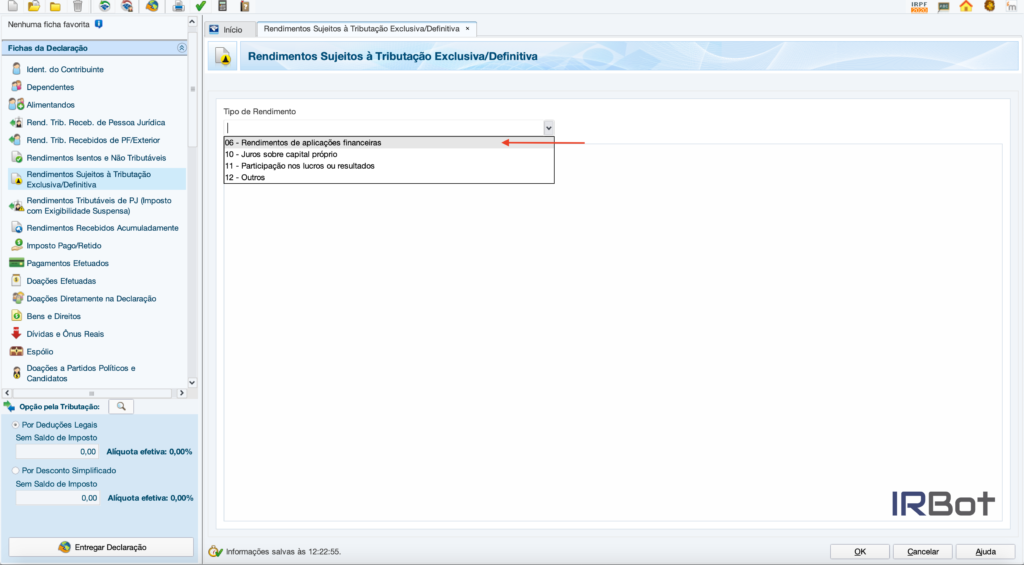

1º passo: Selecione a ficha “Rendimentos Sujeitos à Tributação Exclusiva/Definitiva”.

2º passo: Clique no botão “Novo”, para criar um item na ficha.

3º passo: Em “Tipo de Rendimento”, selecione a opção “06 – Rendimentos de aplicações financeiras”.

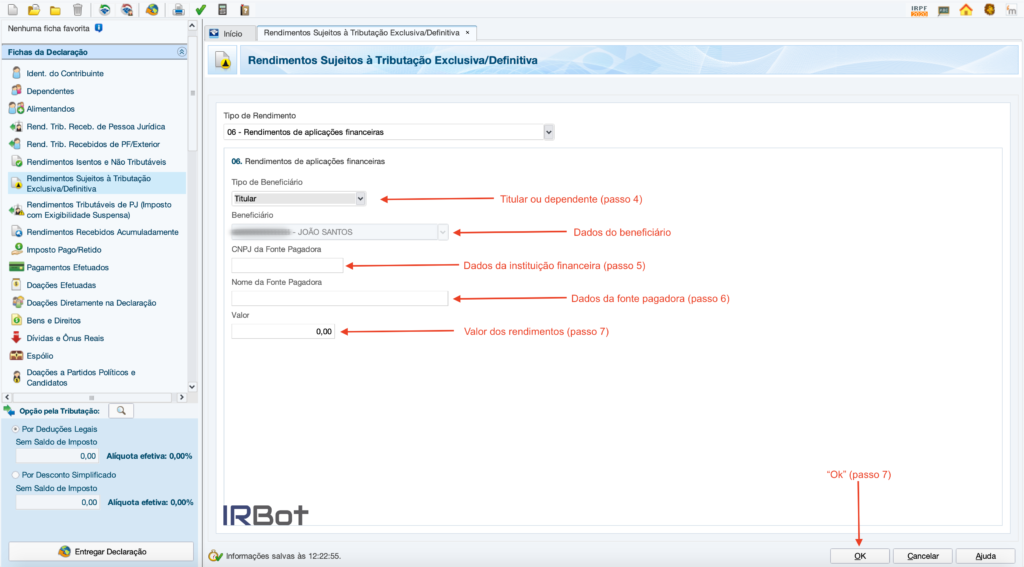

4º passo: Em “Tipo de Beneficiário”, escolha “Titular” ou “Dependente”, em função de quem for o titular da conta (você ou um dos seus dependentes).

5º passo: Em “CNPJ da Fonte Pagadora”, informe o CNPJ da Nu Pagamentos S.A. ou da Nu Financeira S.A., conforme o que constar do Informe de Rendimentos.

6º passo: Em “Nome da Fonte Pagadora”, informe a razão social correspondente ao CNPJ inserido no campo anterior.

7º passo: Em “Valor”, informe o valor dos rendimentos, conforme o Informe de Rendimentos, e, em seguida, clique no botão “Ok”.

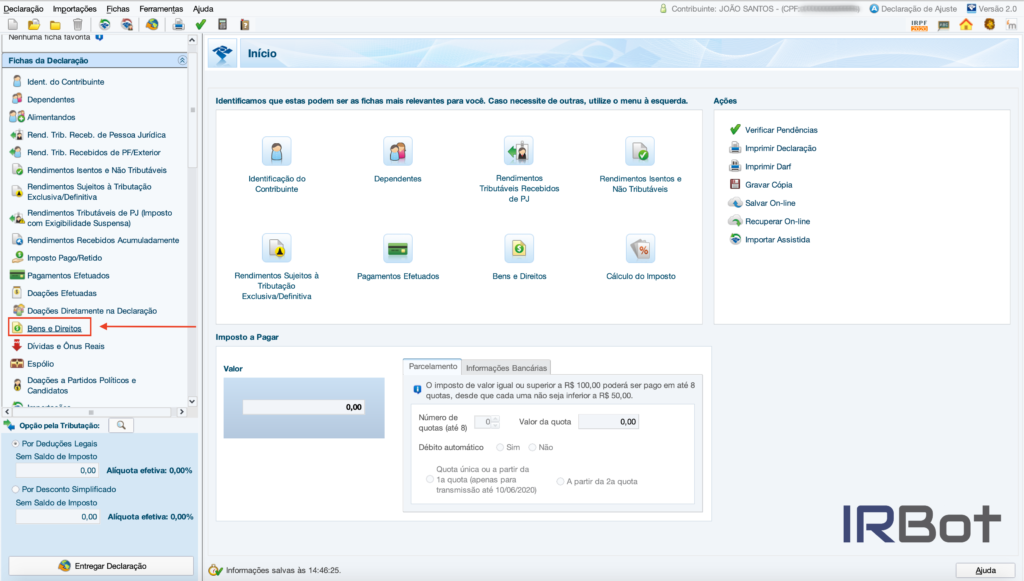

8º passo: Selecione a ficha “Bens e Direitos”.

9º passo: Inclua um novo item na ficha clicando no botão “Novo”.

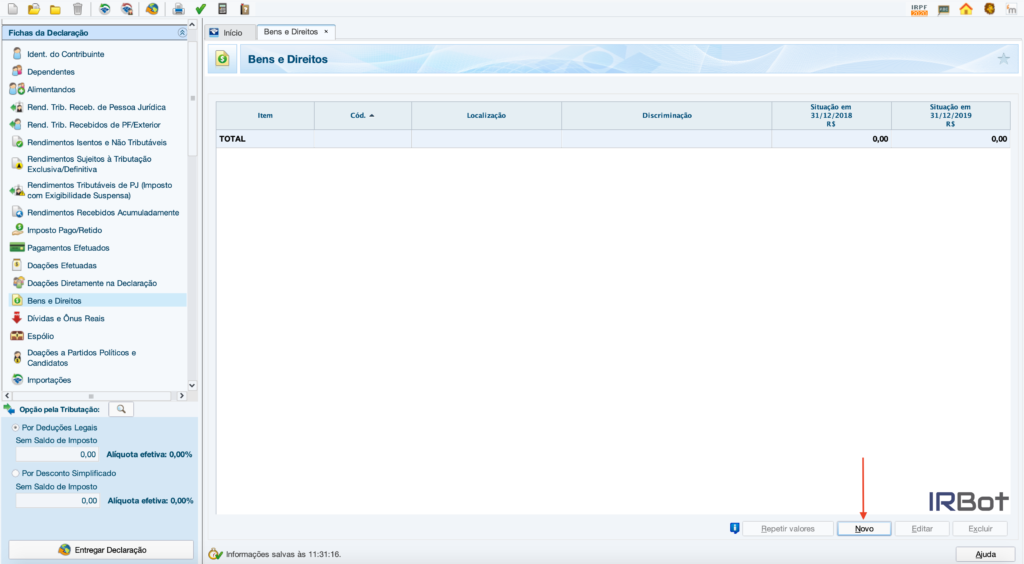

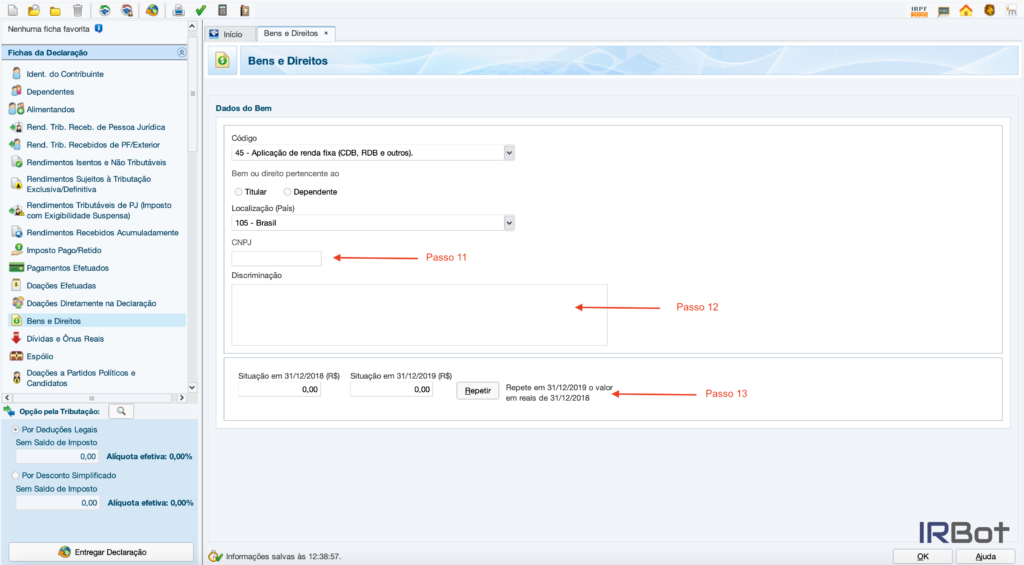

10º passo: Em “Código”, selecione a opção “45 – Aplicação de renda fixa (CDB, RDB e outros)”.

11º passo: Em “CNPJ”, inclua o mesmo informado na ficha anterior.

12º passo: Em “Discriminação”, informe o nome da instituição financeira (Nu Pagamentos S.A. ou Nu Financeira S.A.), o número da conta e da agência, e, se houver, o nome e CPF do(s) co-titular(es).

13º passo: Em “Situação em 31/12/2018” e “Situação em 31/12/2019”, preencha os saldos conforme o Informe de Rendimentos, e clique no botão “Ok”.

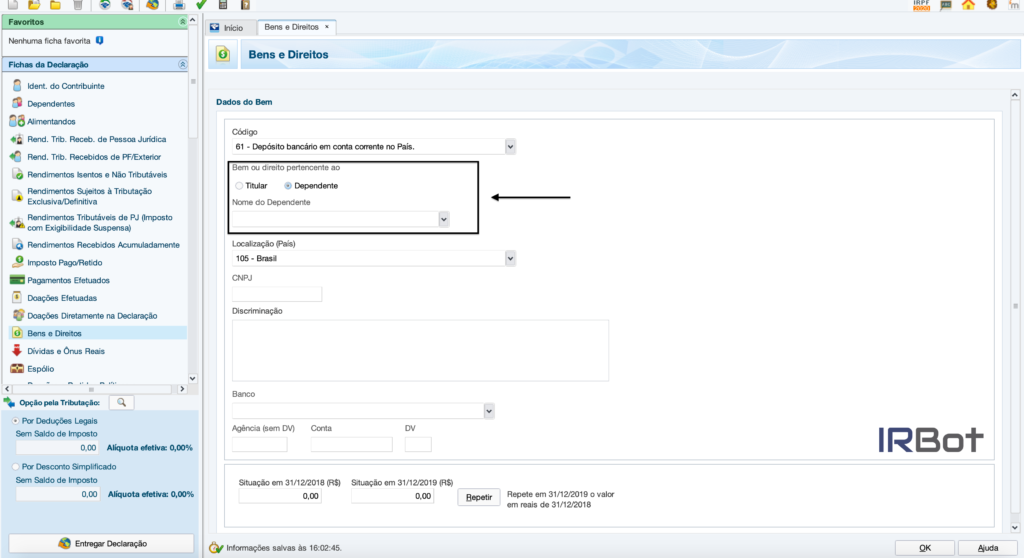

Devo declarar a conta do meu filho?

Se ele constar como seu dependente, sim. Se não, não.

E isso inclui as contas correntes dele tanto em bancos como em corretoras.

Para isso, selecione a opção “Dependente” no campo “Bem ou direito pertencente ao”, e selecione o seu nome no campo “Nome do Dependente”:

Como declarar conta de cartão pré-pago interacional?

Ao viajar para o exterior, é muito comum contratar serviços de cartão de débito pré-pago oferecidos por casas de câmbio e agências de viagem.

Nele, o titular da conta pode depositar dinheiro em moeda nacional, e debitá-lo no exterior na moeda estrangeira escolhida para realizar pagamentos ou qualquer outra modalidade de transação financeira.

E é muito comum que, ao voltar ao Brasil, o titular deixe o seu dinheiro lá para usar em futuras viagens. Neste caso, se o saldo convertido da conta for superior R$ 140,00, ela também precisará ser declarada no Imposto de Renda.

Para isso, siga este passo a passo:

1º passo: Selecione a ficha “Bens e Direitos”.

2º passo: Selecione o código “69 – Outros depósitos a vista e numerário”.

3º passo: Em “Discriminação”, informe o nome da instituição financeira, a agência e o número da conta.

4º passo: Em “Situação em 31/12/2018” e “Situação em 31/12/2019”, informe os saldos convertidos em reais, usando a mesma técnica que explicamos no tópico acima sobre como declarar conta corrente no exterior.