Neste artigo, vamos ensinar a diferença entre o modelo por deduções legais e o modelo por desconto simplificado na Declaração de Imposto de Renda.

Vamos mostrar como calcular cada um deles, qual o mais vantajoso, qual você deve escolher, quando é possível retificar o modelo, e muito mais.

Mas lembre-se: se você não quiser se preocupar com esse monte de regra complicada de que vamos falar agora, é só usar o IR Bot.

Lá, basta responder a algumas perguntas bem simples sobre a sua vida financeira (fontes de renda, patrimônio, investimento etc) que, no final, a própria plataforma gera e envia a sua declaração, pelo modelo que ela mesmo calcula que é o mais vantajoso, para a Receita Federal – você não precisa sequer baixar o programa! 😉

Diferença entre o modelo por deduções legais e o modelo simplificado

A diferença central do modelo por deduções legais e o modelo simplificado está na forma como o Imposto de Renda devido é calculado.

A fórmula básica para calcular o Imposto de Renda de cada declarante é:

Imposto devido = alíquota do imposto x base de cálculo.

A alíquota do imposto varia de acordo com o total de rendimentos que você teve ao longo do ano.

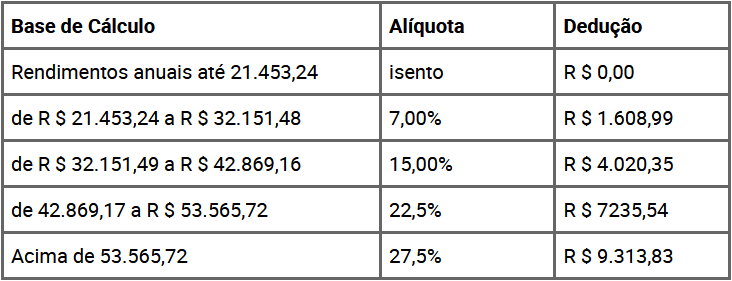

Para saber qual é a alíquota que vai incidir, basta olhar a tabela abaixo e ver onde você se enquadra baseado nos seus rendimentos tributáveis no ano-calendário:

No modelo por deduções legais, a base de cálculo é a diferença entre os seus rendimentos tributáveis (salários, pensões recebidas, remunerações de maneira geral …) e as suas despesas que gozam do benefício da dedução, como as com saúde e educação, por exemplo.

Optando por este modelo, é preciso que você guarde os comprovantes de todas as suas despesas dedutíveis pelos 5 anos seguintes após o envio da declaração.

Assim, se a Receita Federal fiscalizar a sua declaração, você poderá comprovar a autenticidade desses gastos.

No modelo por desconto simplificado, o cálculo considera que o total de deduções que você teve foi de 20% do total de rendimentos tributáveis.

Ou seja, ao invés de considerar o total de deduções que de fato você tem direito, ele é feito com base em uma presunção.

Ao contrário do que muitos pensam, tudo que você teria que lançar em um modelo você terá que lançar no outro. As únicas diferenças são: (i) a forma como é definida a base de cálculo, e (ii) no caso do modelo simplificado, a dispensa em guardar os comprovantes fiscais nos 5 anos seguintes.

Como saber qual o modelo mais vantajoso

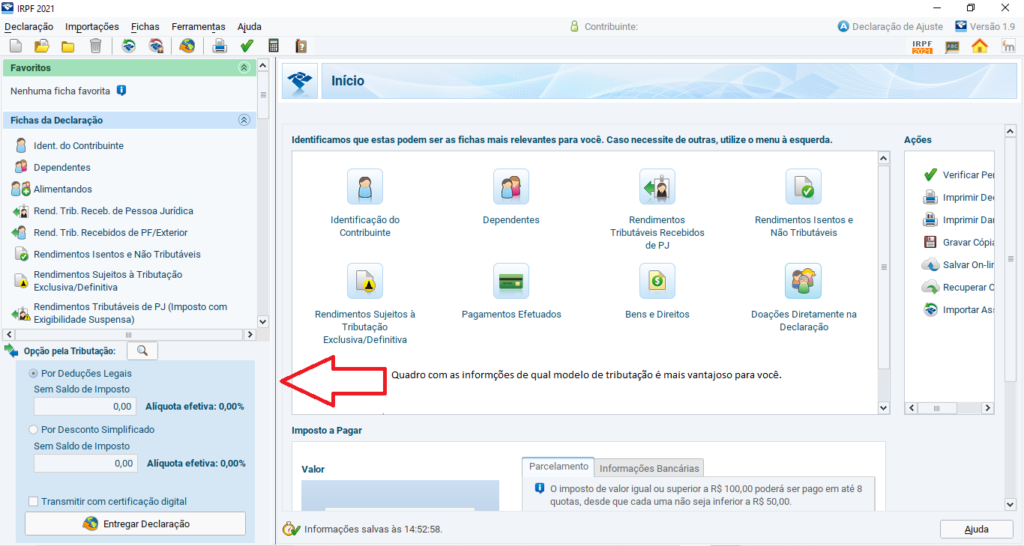

Já faz alguns anos que o próprio Programa do IR já informa o contribuinte qual é o modelo mais vantajoso.

Por exemplo: se em um modelo você gerou um imposto a pagar e no outro uma restituição a receber, o segundo certamente é o mais vantajoso.

Como mudar o meu modelo de declaração

Se você optou por um modelo de tributação, mas depois mudou de ideia, você pode alterá-lo, contanto que até o prazo de encerramento do envio da Declaração de Imposto de Renda (normalmente, 30 de abril).

Se o Programa da Receita Federal mostrar uma mensagem informando que o seu total de deduções foi superior ao total de rendimentos, verifique com atenção se não há nenhum dado incorreto, pois se trata uma situação bem específica, apesar de possível (você pode, por exemplo, ter gastado uma reserva que havia sido acumulada em anos anteriores).

[…] aqui no Brasil, os dividendos recebidos do exterior são tributáveis, sujeitando-se, portanto, à tabela progressiva abaixo, inclusive nos casos em que eles são isentos de IR lá no […]

[…] é tributável, o que significa que sobre eles deve ser recolhido Imposto de Renda conforme a tabela progressiva abaixo, ainda que eles sejam isentos no país de […]