A venda de um imóvel pode gerar muitas dúvidas na hora de declarar o Imposto de Renda. Se, na transação, você obteve algum lucro, será necessário pagar imposto sobre essa quantia. E, ainda que não tenha obtido lucro, será preciso pelo menos incluir a operação na Declaração Anual.

A declaração deve ser feita, inclusive, se o imóvel for doado. O que muda é a forma como essa declaração deve ser preenchida.

E se você também comprou um imóvel financiado no último ano, precisa declará-lo!

Ganho de capital

Ganho de capital é o lucro decorrente de uma operação de compra e venda. Embora a gente vá falar agora apenas sobre o ganho de capital na compra e venda de imóveis, ele pode ocorrer com qualquer outro bem ou direito: automóveis, joias, cotas de empresa, ações, etc.

Em caso de prejuízo, não há ganho de capital, e portanto não há IR a pagar.

Portanto, a venda de um imóvel só pode gerar imposto a pagar caso você o esteja vendendo por um valor superior ao seu custo de aquisição.

Como é calculado o valor a ser pago no imposto?

A tributação sobre ganho de capital na venda de imóveis não segue aquela tradicional tabela progressiva do IR.

Em vez disso, ela conta com uma tabela própria, também progressiva, mas cujas alíquotas aumentam em função do valor do ganho de capital, e não da renda do contribuinte.

Note que, como a alíquota de 15% é aplicável para ganhos de capital de até R$ 5 milhões, é ela que será aplicada na imensa maioria das operações.

Vale lembrar também que as faixas dessa tabela são cumulativas, aplicando-se a alíquota seguinte apenas sobre a parcela do ganho de capital que exceder a da faixa anterior.

Se, portanto, o ganho de capital for de R$ 6 milhões, será aplicada a alíquota de 15% sobre R$ 5 milhões e a de 17,5% sobre R$ 1 milhão.

Como calcular o valor que vou pagar sobre o ganho de capital?

A Receita Federal dispõe de um programa para o cálculo e a demonstração do ganho de capital: o GCap (Programa de Apuração de ganho de Capital).

A versão do GCap a ser baixada é a do ano em que o contribuinte obteve o ganho de capital. Ou seja, se você vendeu o imóvel em 2021, o programa a ser baixado é o de 2021.

Para preenchê-lo corretamente, faça o seguinte:

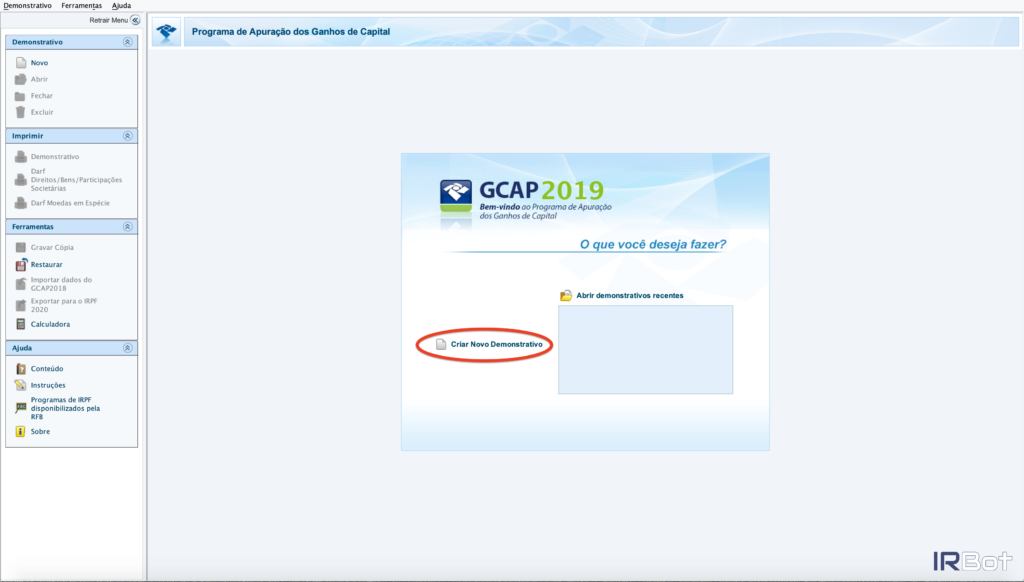

Passo 1: Ao abrir o programa, selecione a opção “Criar Novo Documento”.

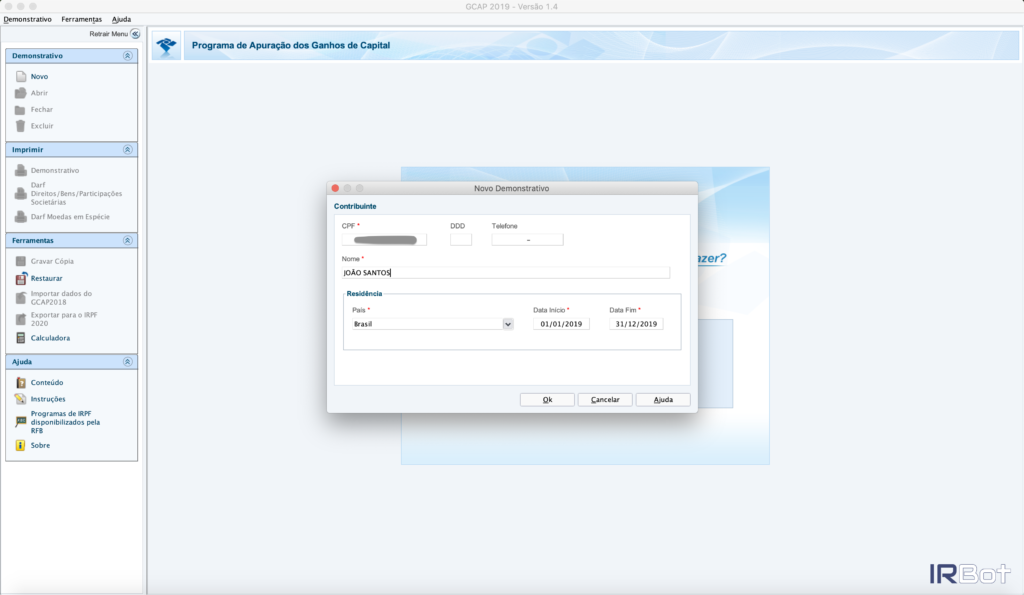

Passo 2: Preencha as suas informações pessoais.

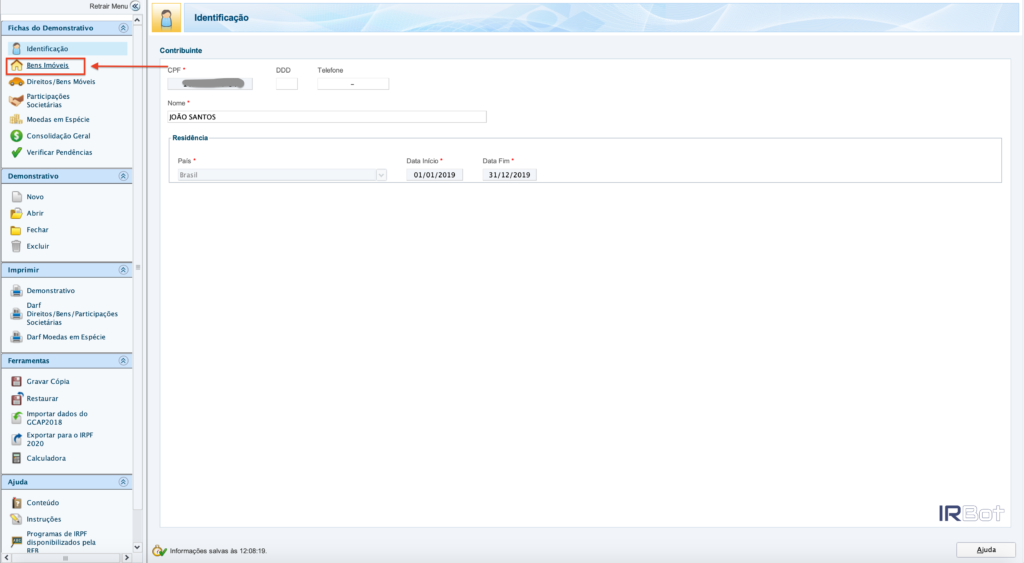

Passo 3: Selecione a ficha “Bens Imóveis”.

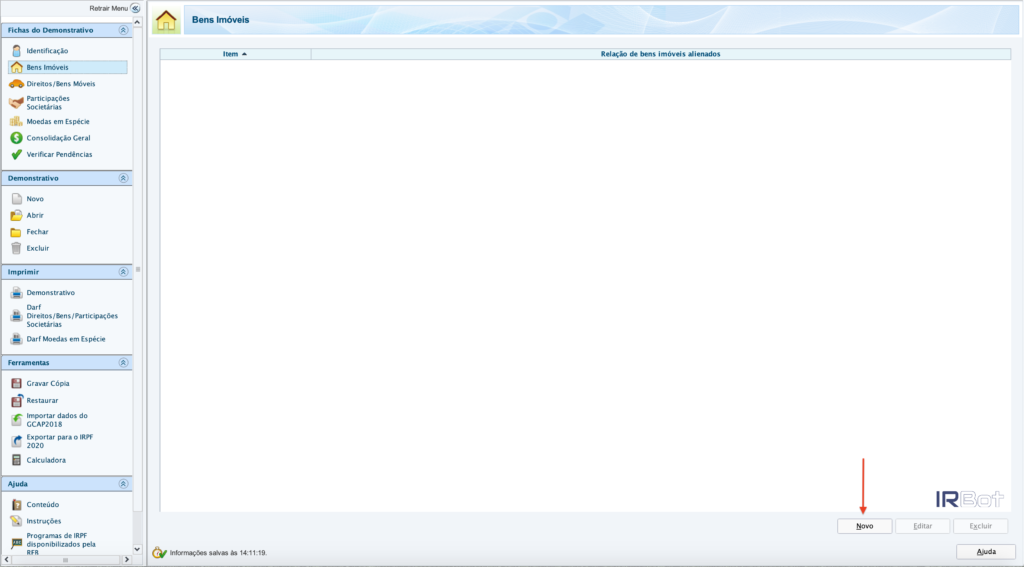

Passo 4: Clique em “Novo”.

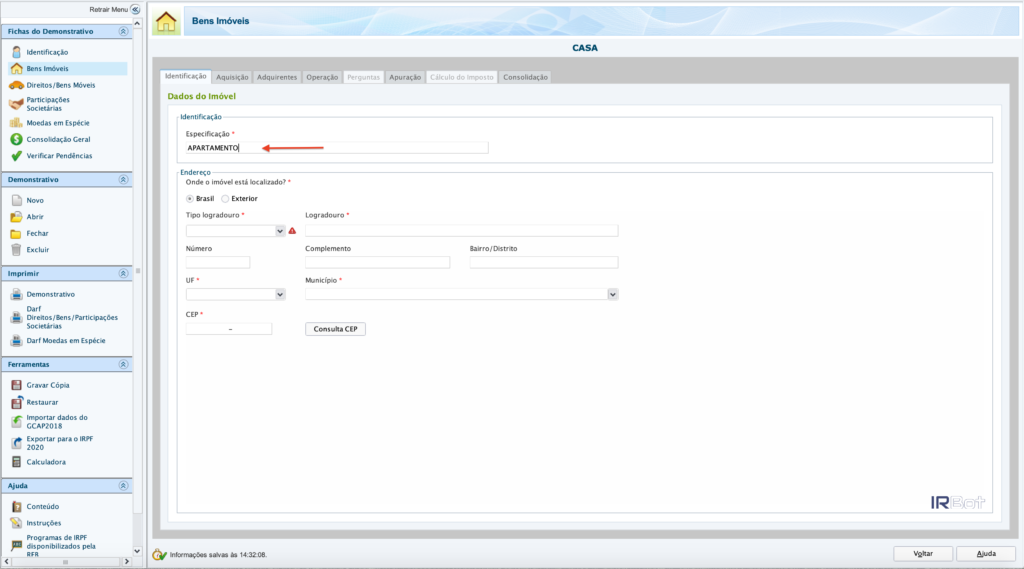

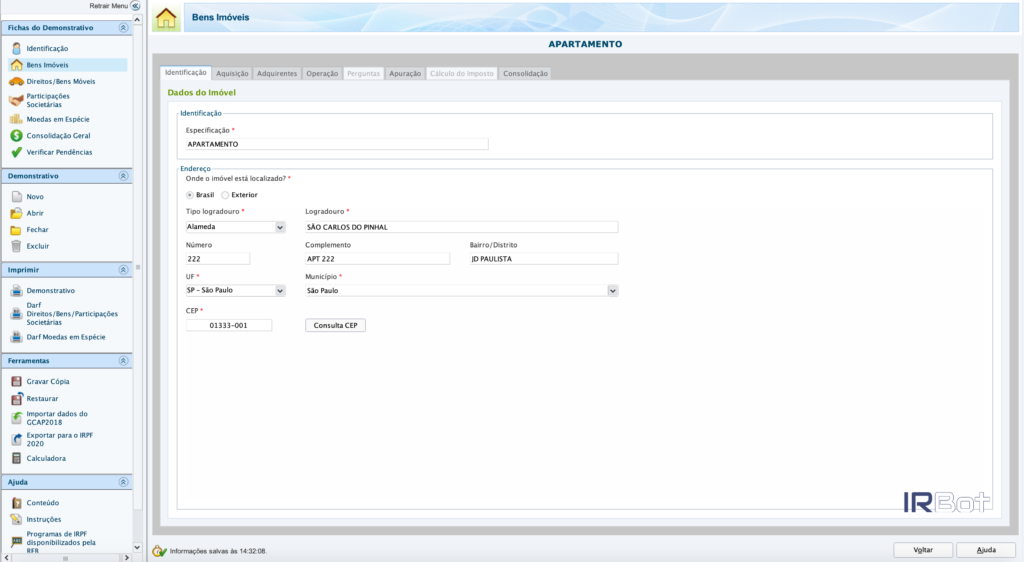

Passo 5: Em “Especificação”, informe se o imóvel é uma casa, apartamento, terreno, etc.

Passo 6: Selecione onde o imóvel está localizado (Brasil ou exterior) e inclua o endereço.

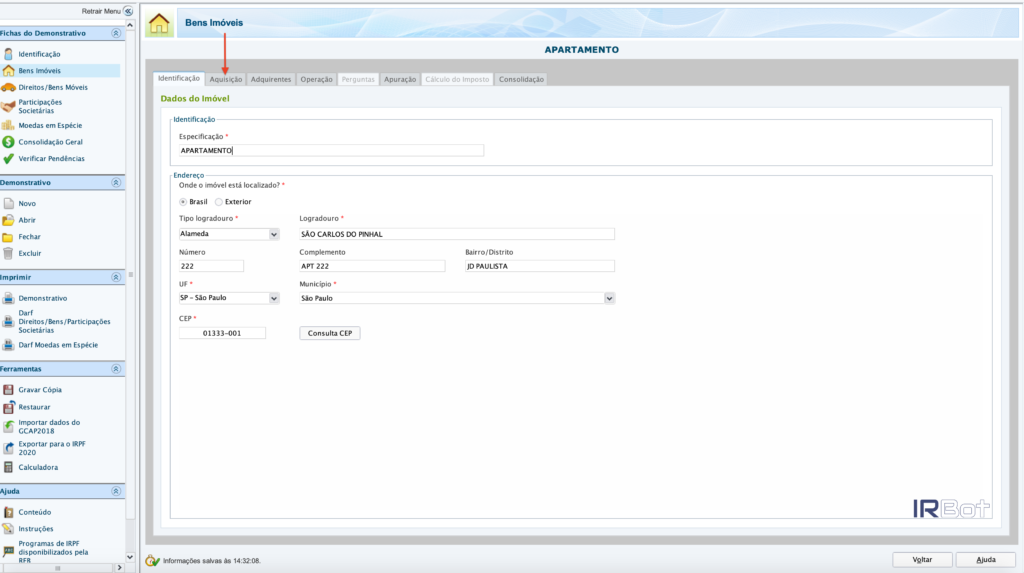

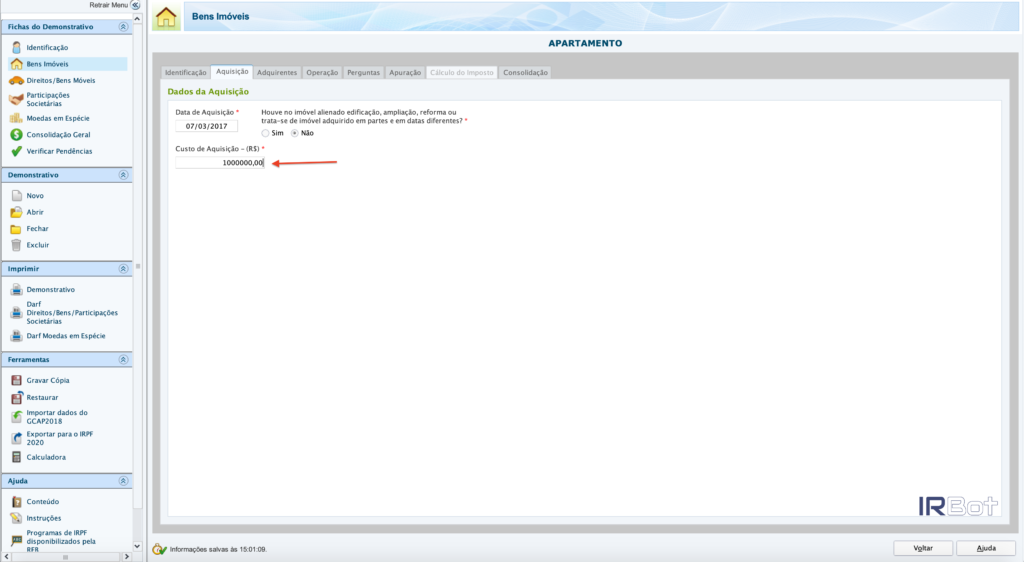

Passo 7: Clique na aba “Aquisição”.

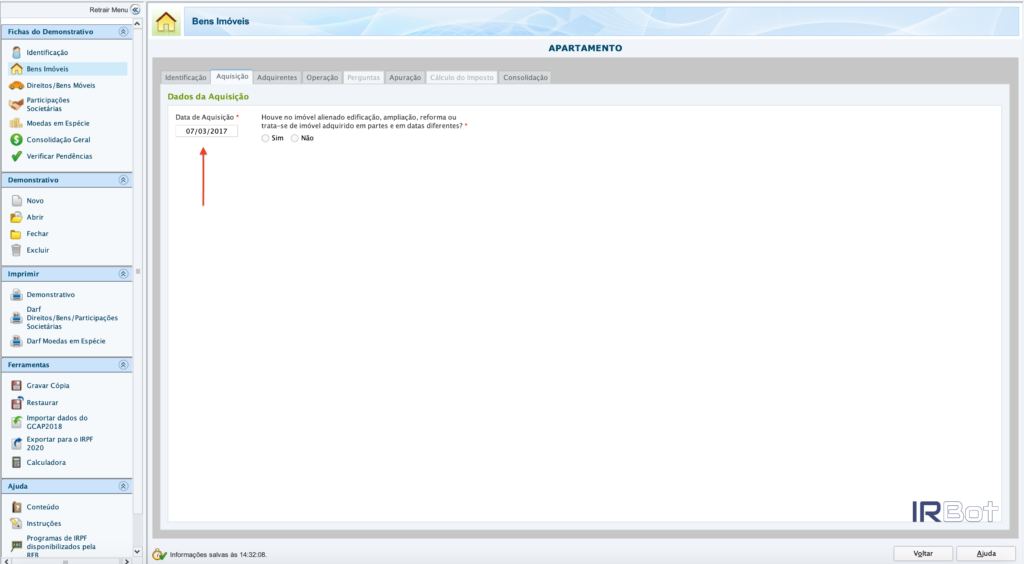

Passo 8: Informe a data de aquisição do imóvel, ou seja, quando ele foi comprado.

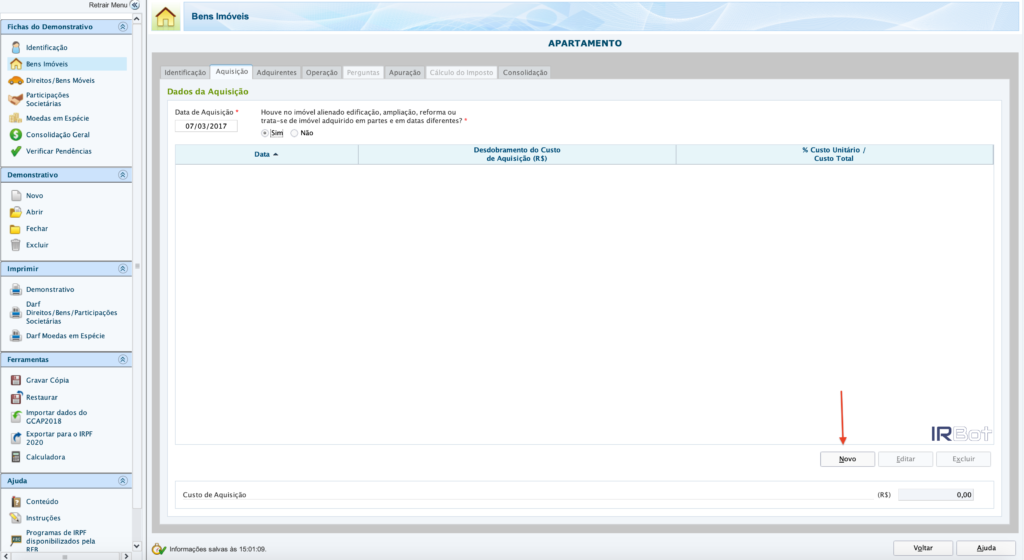

Passo 9: No campo lateral à data de aquisição do imóvel, pressione “Sim” caso você tenha tido algum gasto com reforma. Caso contrário, pressione “Não”.

Se você pressionar “Não”, basta informar o preço pago pela aquisição do imóvel.

Se pressionar “Sim”, você deverá informar o valor pago pelo imóvel somado aos custos com reforma que você puder comprovar mediante recibos ou notas fiscais.

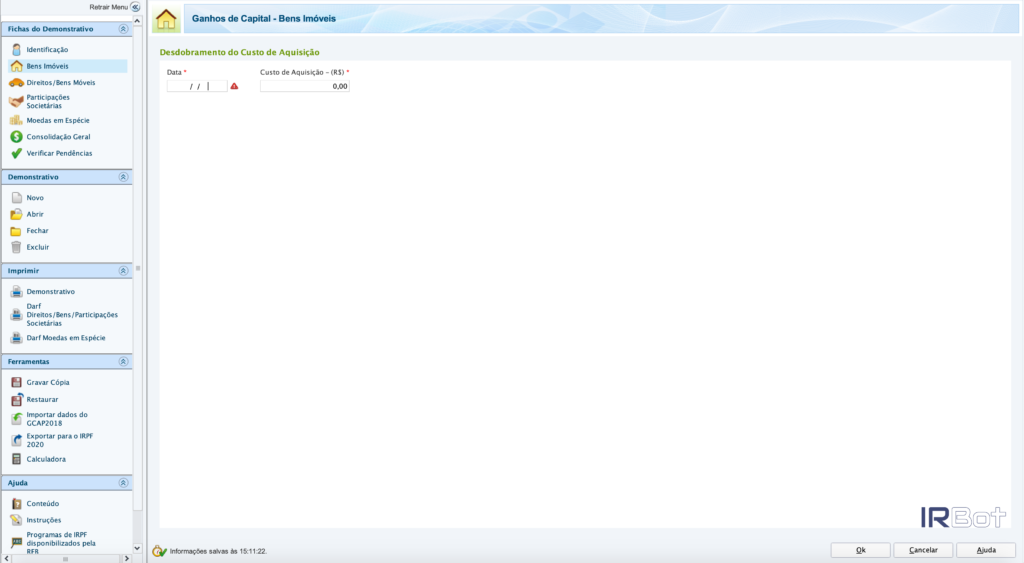

Para isso, pressione “Novo”.

Informe a data e o valor que foi investido no imóvel somado aos custos.

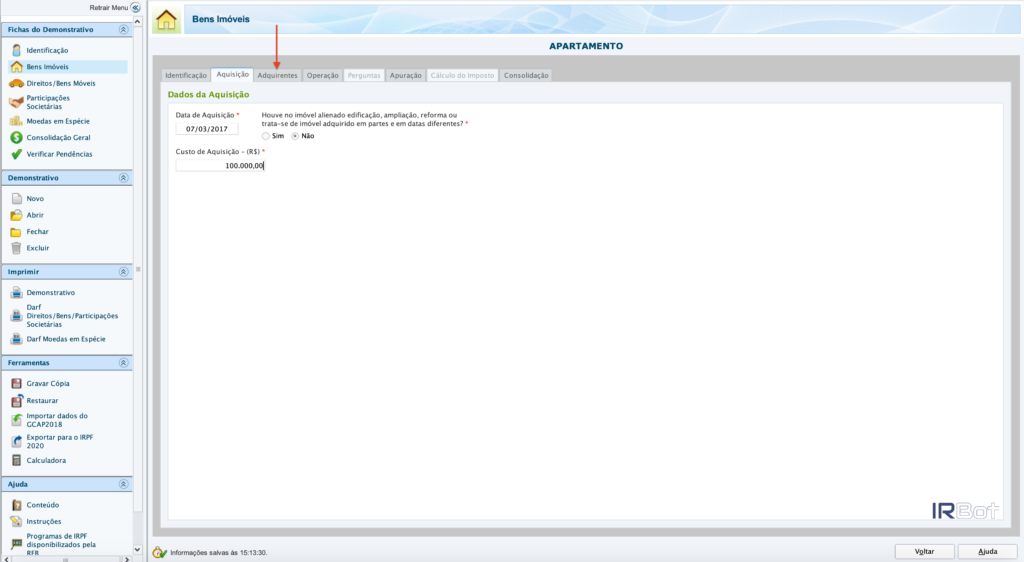

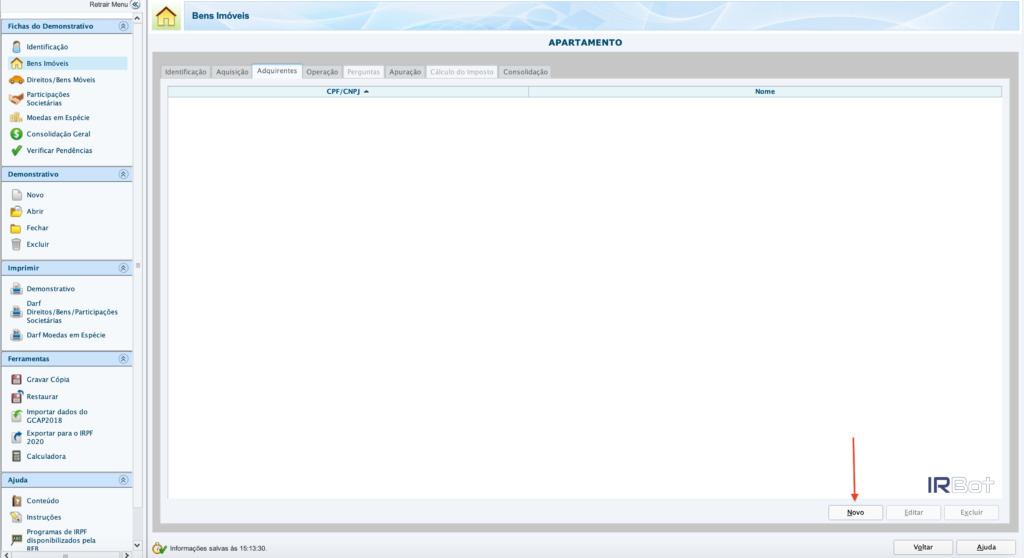

Passo 10: Clique em “Adquirentes”.

Passo 11: Clique em “Novo”.

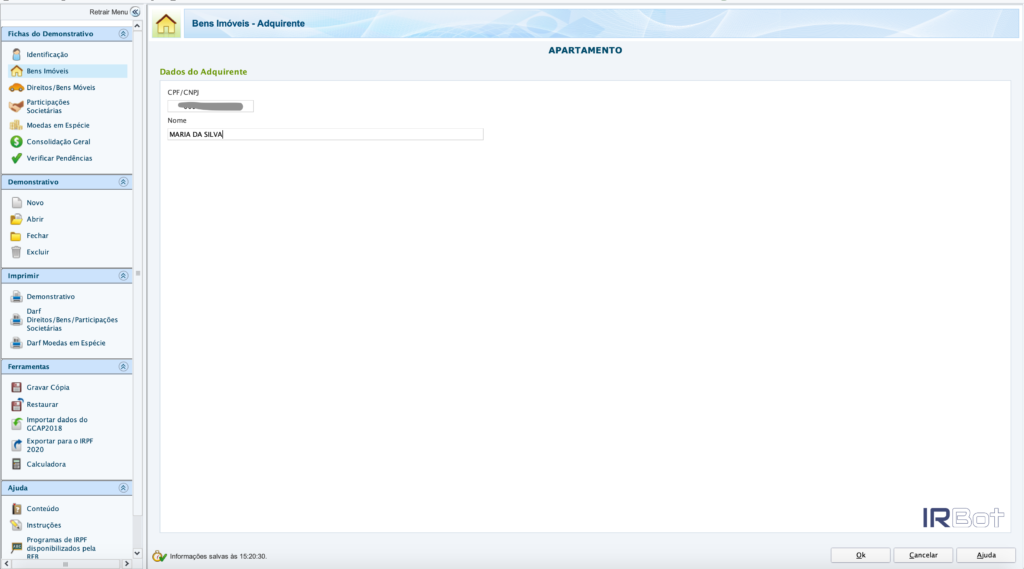

Passo 12: Informe os dados de quem adquiriu o imóvel.

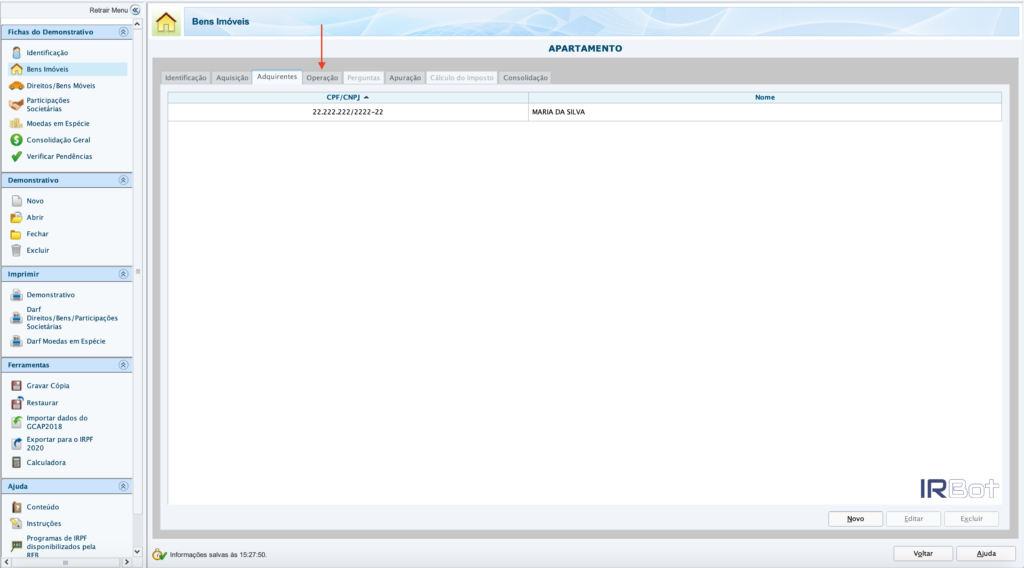

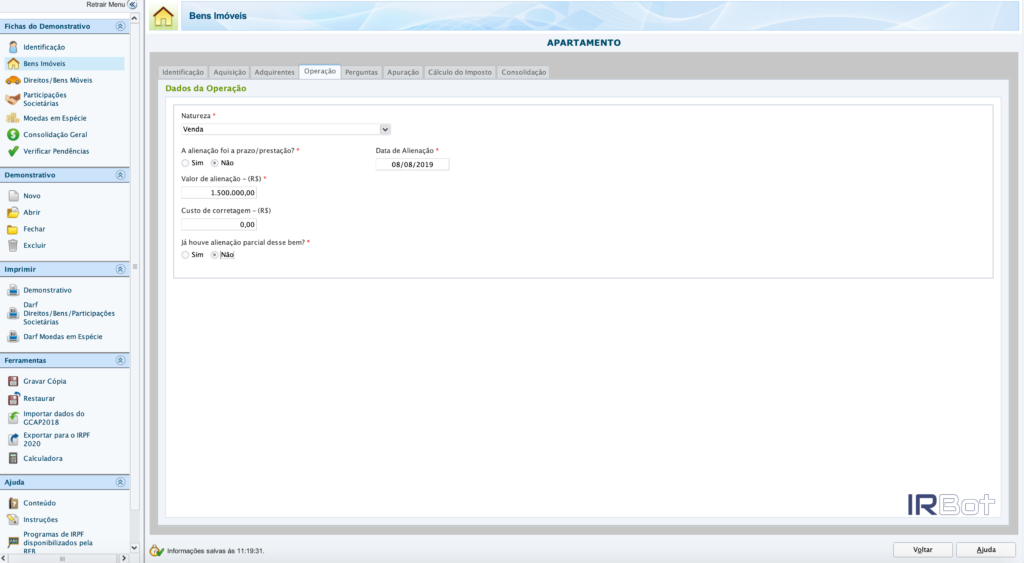

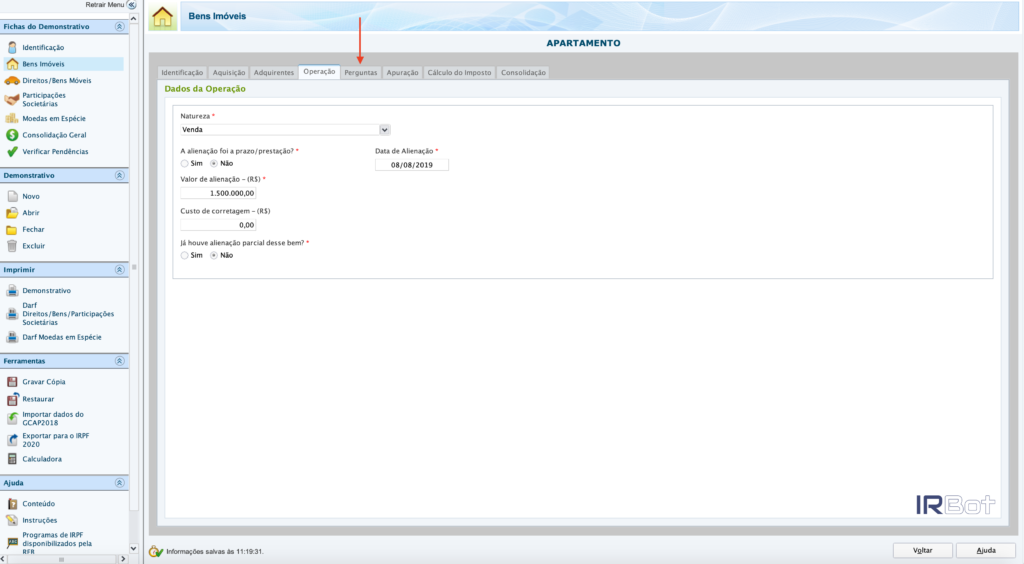

Passo 13: Clique em “Operação”.

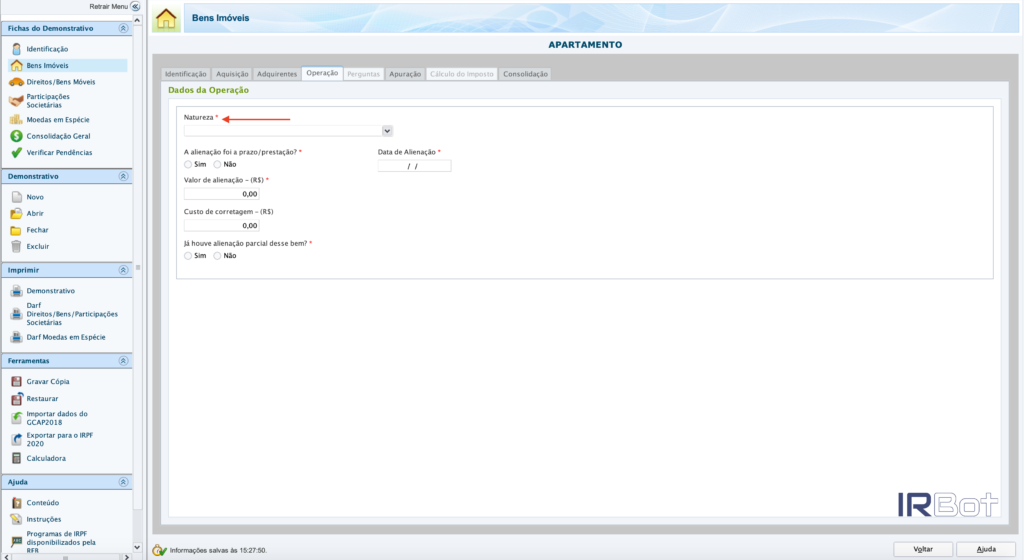

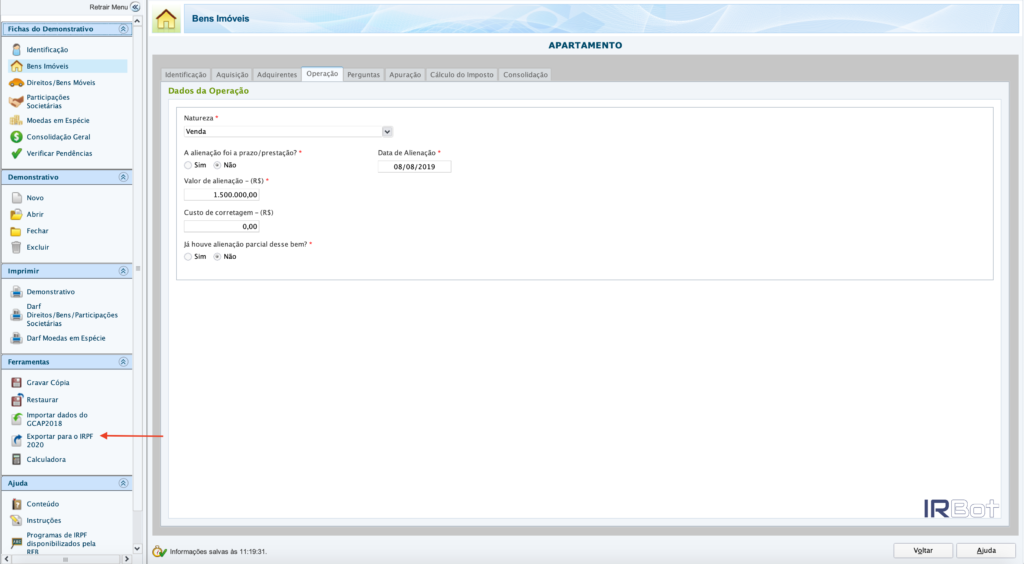

Passo 14: Em “Natureza”, informe como a alienação do bem foi feita. Ou seja, escolha se foi venda, doação, permuta, ou outro tipo de operação.

Passo 15: Esclareça se a venda foi feita a prazo ou a vista, quando e por quanto. É necessário informar se houve alienação parcial ou se você teve algum custo com corretagem.

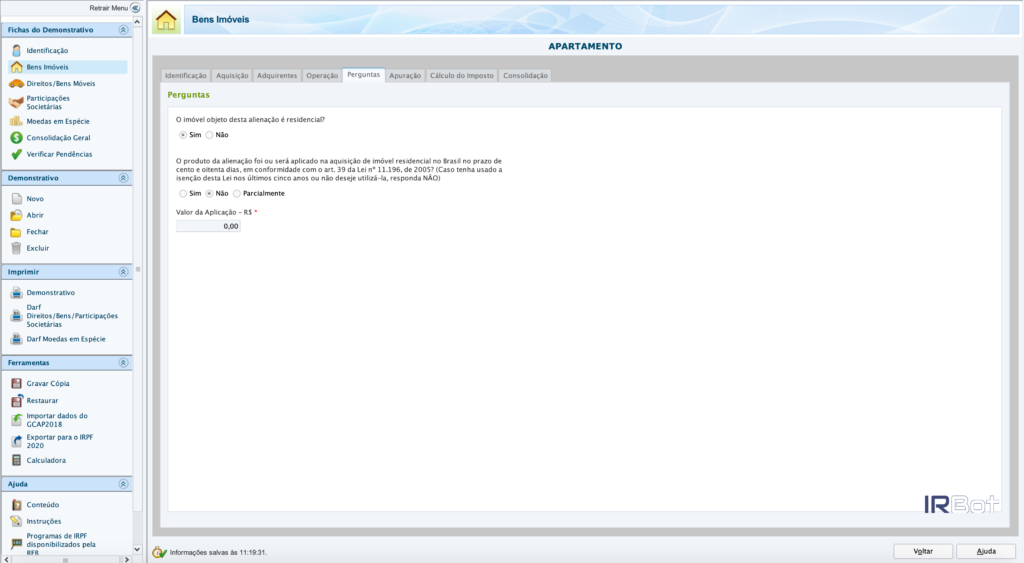

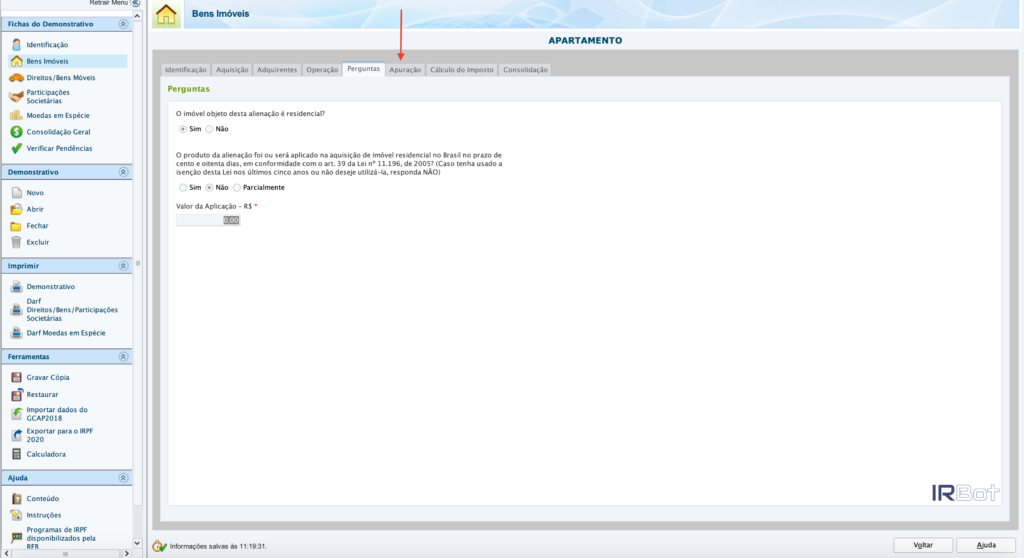

Passo 16: Agora, vá para a aba “Perguntas”.

Passo 17: Responda as perguntas de acordo com seu caso.

Fique muito atento à segunda pergunta. Se você for adquirir um novo imóvel residencial nos próximos 180 dias, estará isento do Imposto de Renda sobre a alienação do seu imóvel.

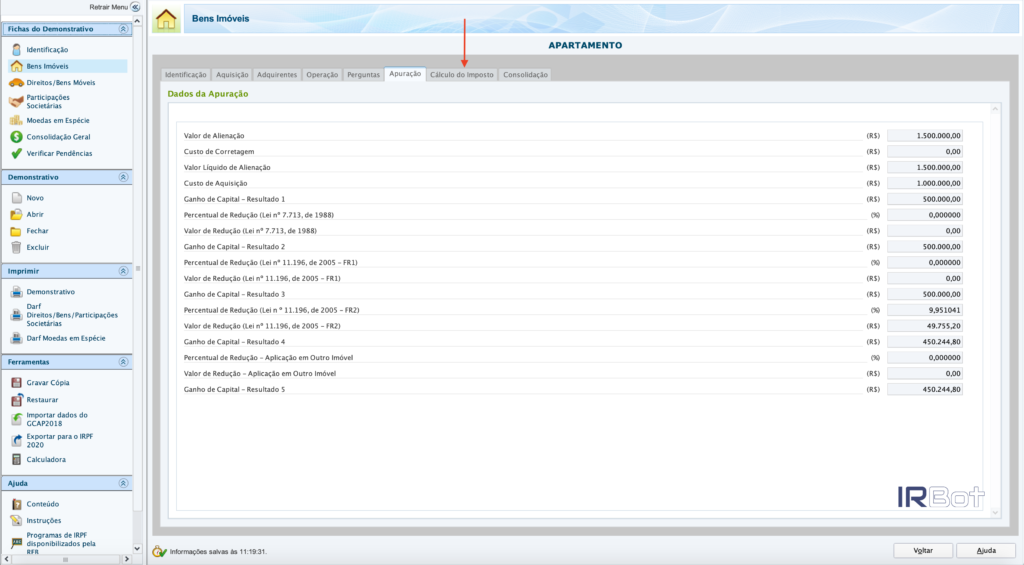

Passo 18: Na aba “Apuração”, você terá acesso aos dados usados para o cálculo do imposto.

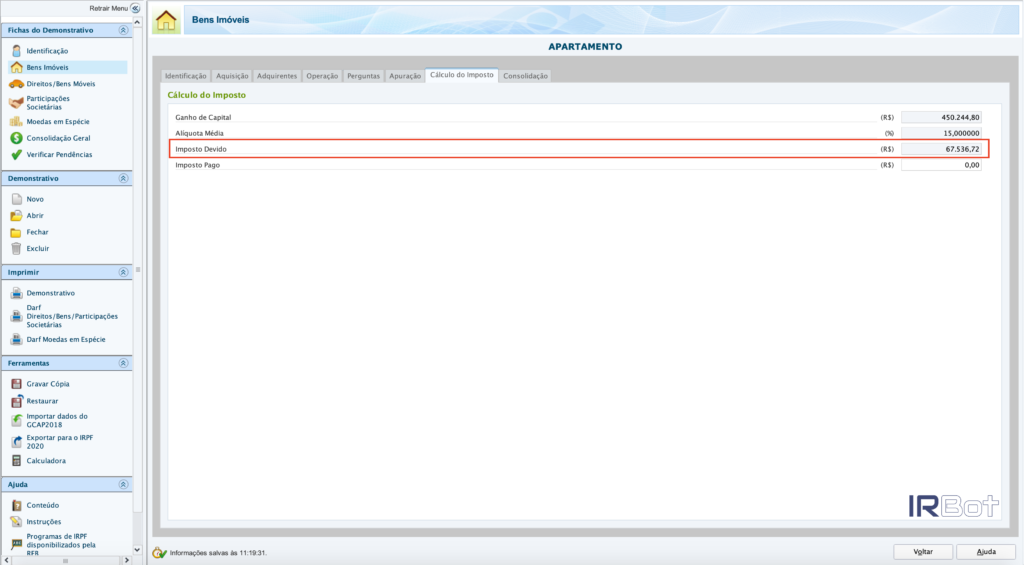

Passo 19: Em “Cálculo do Imposto”, você saberá quanto terá que pagar de imposto na última linha, “Ganho de Capital – Resultado 5”.

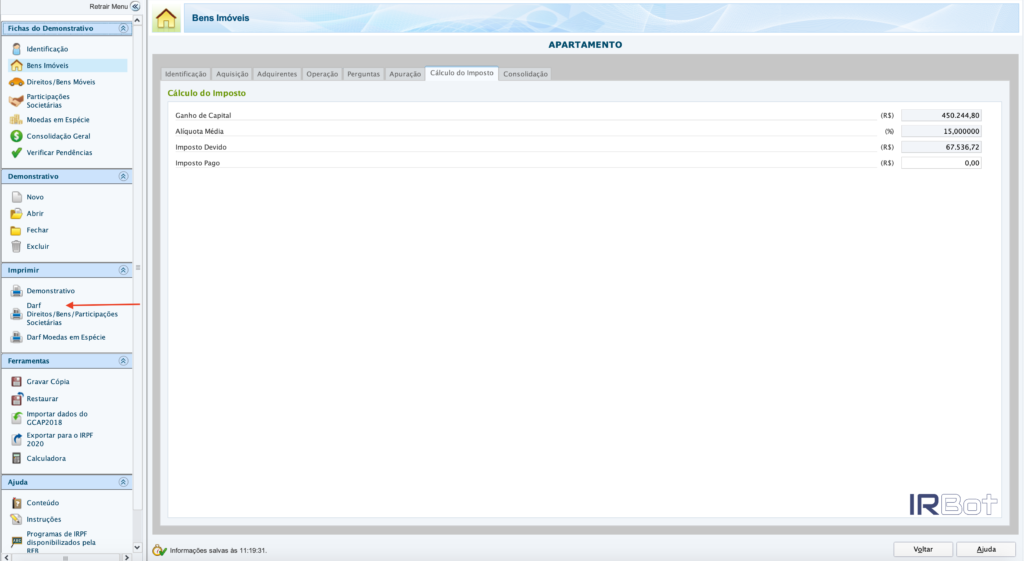

Passo 20: Na aba “Darf” você poderá acessar o Darf para pagar o imposto.

A próxima etapa é transportar o que foi preenchido para o Programa do IR.

Como explicado anteriormente, o GCAP a ser baixado se refere ao ano em que aconteceu a alienação. Ou seja: se você vendeu uma casa em 2019, deve baixar o GCAP de 2019.

No entanto, na hora de fazer a declaração de Imposto de Renda, você deve baixar o Programa Gerador da Declaração referente ao ano em que está preenchendo a declaração – neste caso, 2020.

Como preencher a declaração ao vender um imóvel

O primeiro passo é fazer a transferência dos dados preenchidos no GCAP para o Programa Gerador da Declaração (PGD). Para isso, ainda no GCap, clique em “Exportar para o IRPF”.

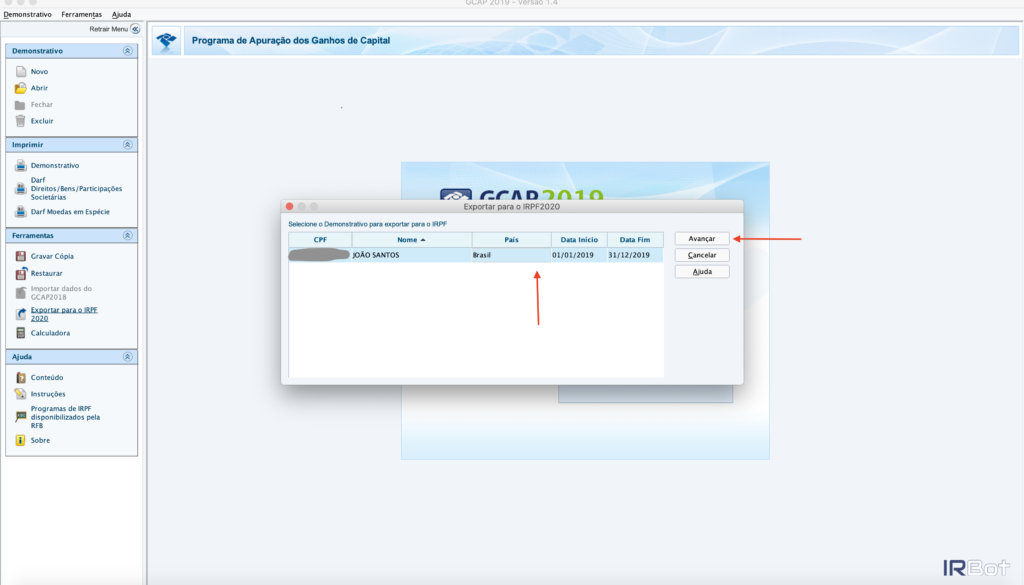

Como exportar dados do GCAP para o PGD na declaração de venda de imóveis no Imposto de Renda

Clique no seu nome e, em seguida, em “Avançar”. Salve o arquivo gerado no seu computador ou numa nuvem (como Google Drive, One Drive etc).

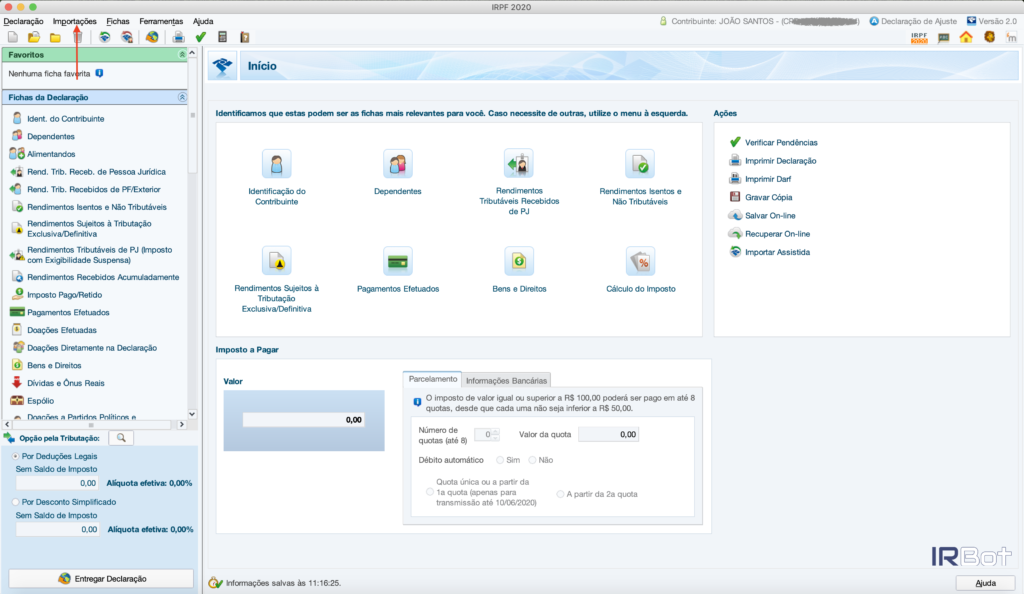

Em seguida, abra a sua declaração no Programa Gerador da Declaração (PGD) referente ao ano de exercício e siga o passo a passo abaixo:

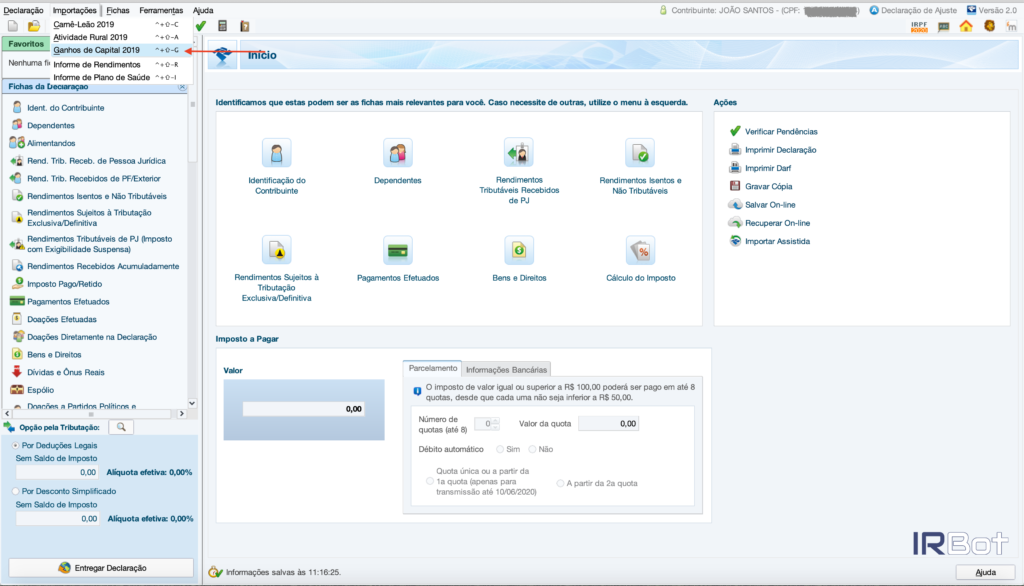

Passo 1: Clique em “Importações”.

Passo 2: Escolha a opção “Ganho de Capital”. Selecione o arquivo salvo no seu computador ou na nuvem de sua preferência, e pressione “Ok”.

As informações serão inseridas automaticamente nas respectivas fichas.

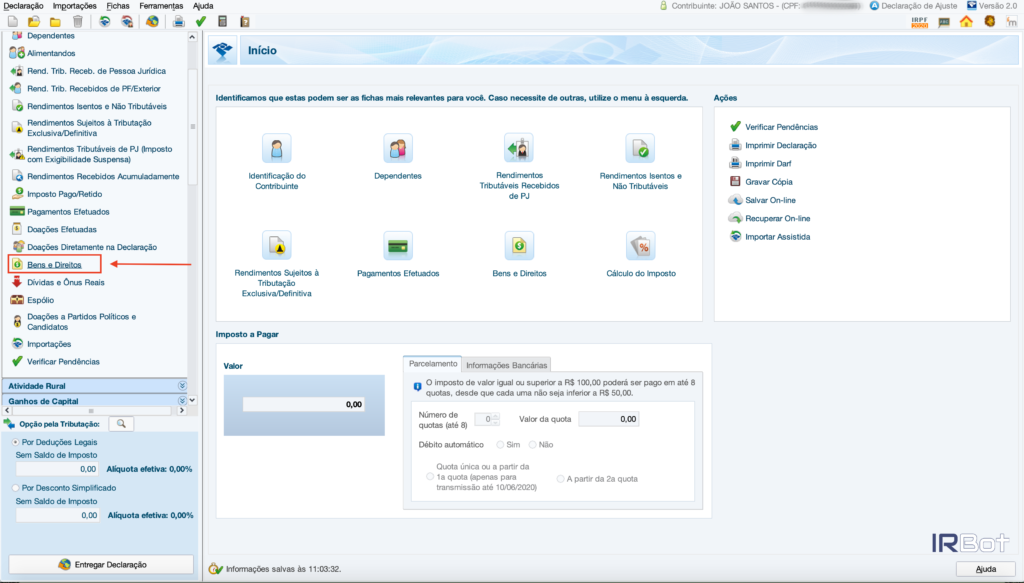

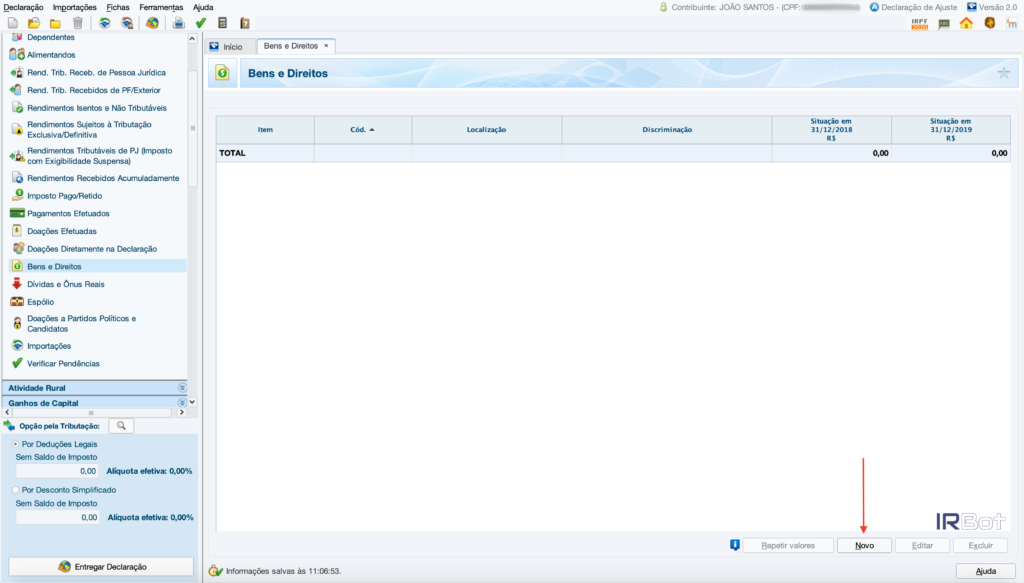

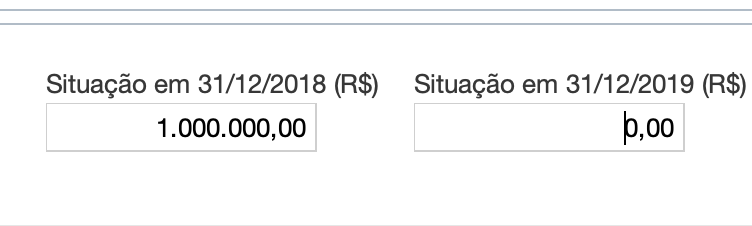

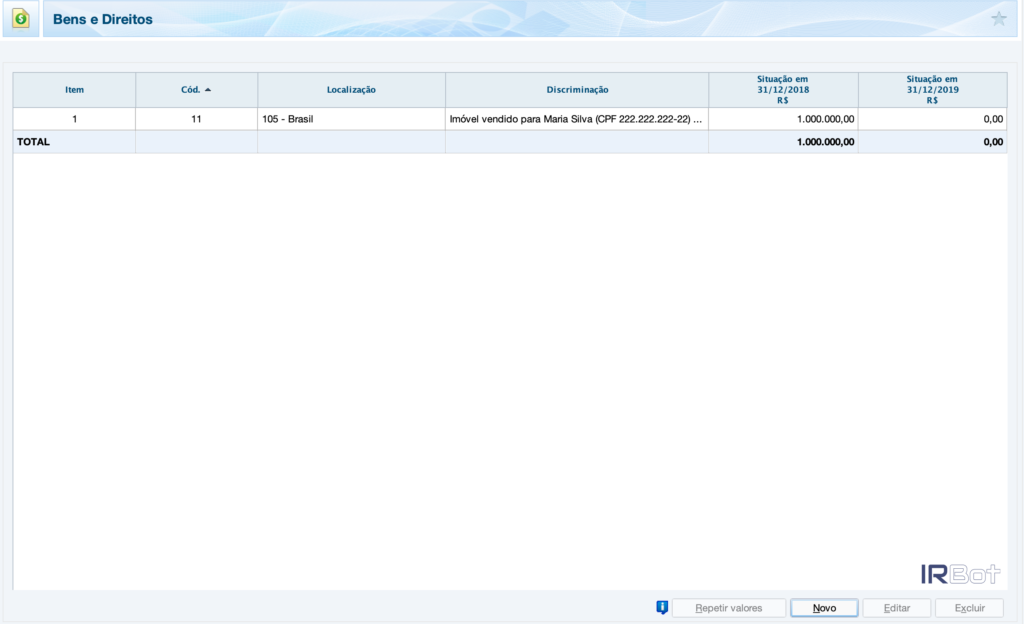

Passo 3: Agora é necessário informar a venda. Para isso, selecione a ficha “Bens e Direitos”.

Passo 4: Clique em “Novo”.

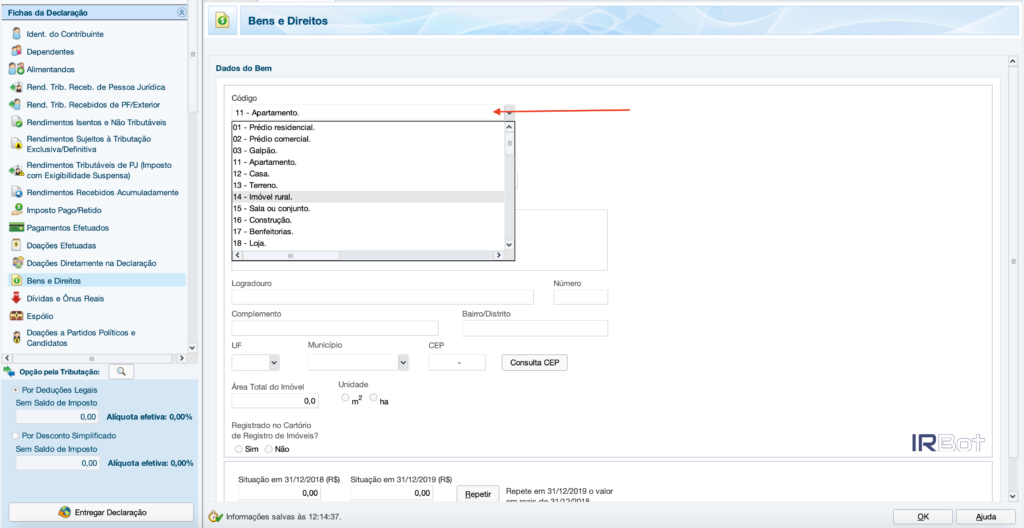

Passo 5: Em “Código”, insira o código do imóvel (sendo 11 para apartamento e 12 para casa).

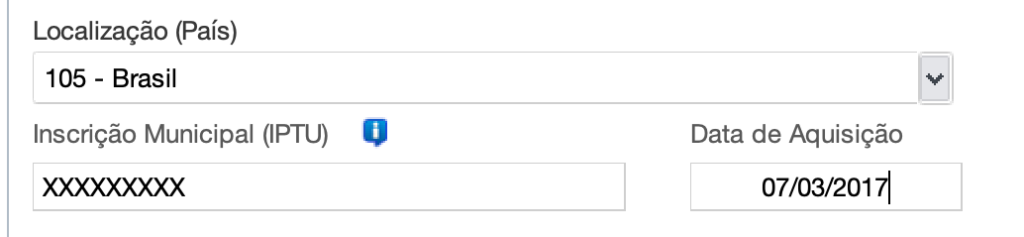

Passo 6: Insira o IPTU do imóvel e a data em que você o adquiriu.

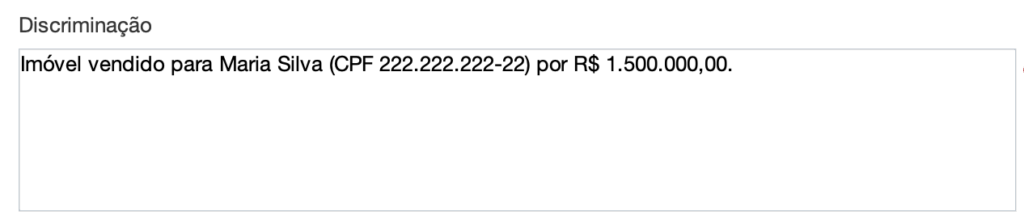

Passo 7: Em “Discriminação”, informe como o imóvel foi alienado (se vendido, doado etc). Você precisa colocar o nome e CPF do adquirente, junto ao valor cobrado pela venda do imóvel.

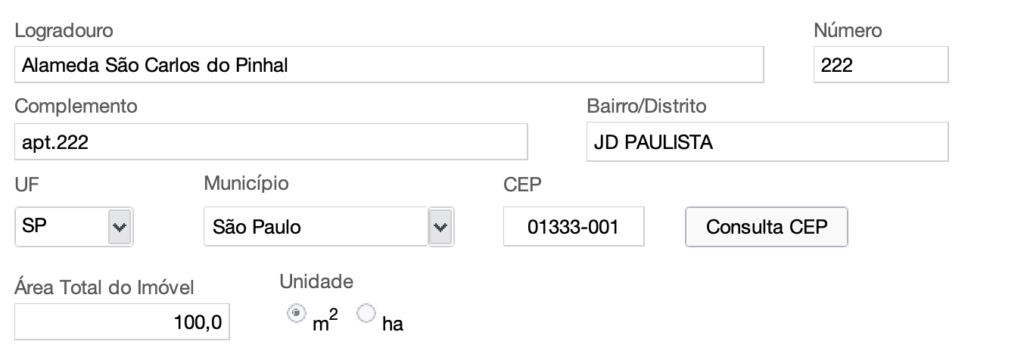

Passo 8: Preencha os dados sobre endereço e tamanho do imóvel.

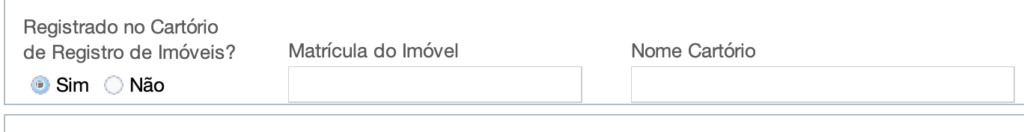

Passo 9: Se seu imóvel for registrado em cartório, escolha “Sim”e informe a matrícula e nome do cartório. Caso contrário, escolha “Não”.

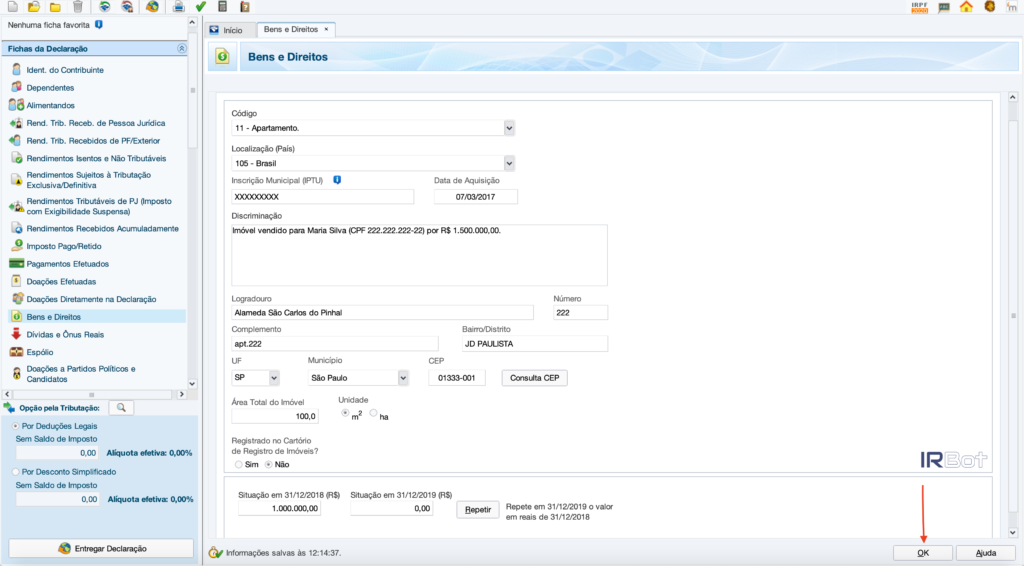

Passo 10: Em 31/12 do ano anterior ao ano-calendário, inclua o valor pelo qual você adquiriu o imóvel (o mesmo valor que você informou na sua última declaração). Em 31/12 do ano-calendário, inclua R$ 0,00, para informar que aquele bem não pertence mais a você.

Passo 11: Pressione “Ok”.

Passo 12: As informações cadastradas aparecerão na sua tela.

Quanto de imposto é pago sobre a venda de um imóvel

Existem três situações nas quais o contribuinte fica isento de pagar o Imposto de Renda sobre a venda de um imóvel:

- Se, no prazo máximo de 180 dias, o contribuinte comprar outro imóvel residencial no Brasil, usando para isso o dinheiro adquirido com a venda do imóvel anterior.

- Se o imóvel for vendido por até R$ 440 mil, desde que o contribuinte não tenha vendido outro imóvel nos últimos cinco anos.

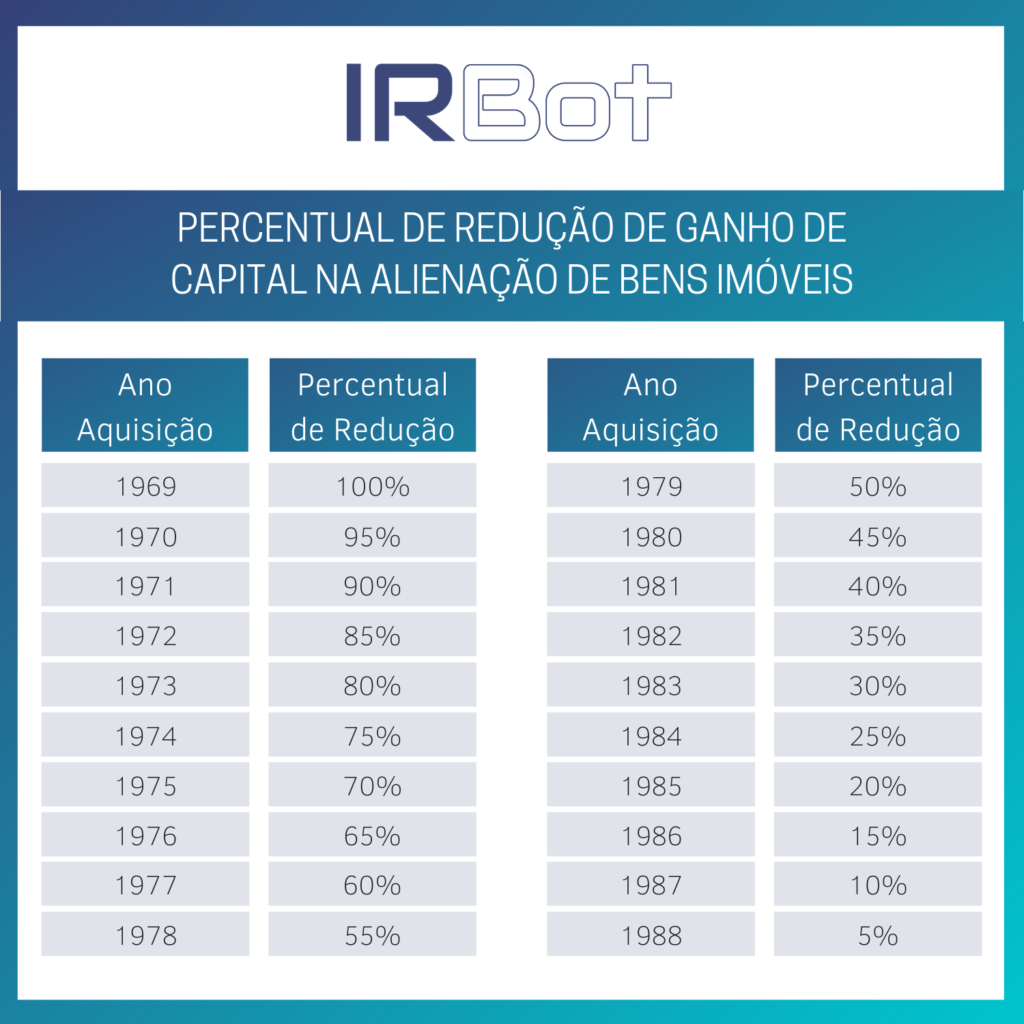

- Se o imóvel tiver sido adquirido até 1969.

Se o imóvel tiver sido adquirido entre 1970 e 1988, um percentual fixo de 5% a 95% é descontado do ganho. Quanto mais antigo o imóvel, menor o valor cobrado de imposto.

E se eu declarar a venda do imóvel atrasado?

Como já dito, se você for declarar a venda de um imóvel do ano passado para trás, é preciso usar a versão do GCAP referente ao ano em que a venda ocorreu.

No entanto, o Programa Gerador da Declaração Anual (PGD) a ser usado deve ser referente ao ano de exercício (ano seguinte ao da operação) e a declaração original deste, se tiver sido enviada, deve ser retificada.

Além disso, para gerar o DARF atrasado, você ainda vai precisar baixar um terceiro programa, o Sicalc.

Faça o seguinte:

Passo 1: No GCAP, calcule o valor do imposto devido originalmente, seguindo o procedimento que indicamos acima.

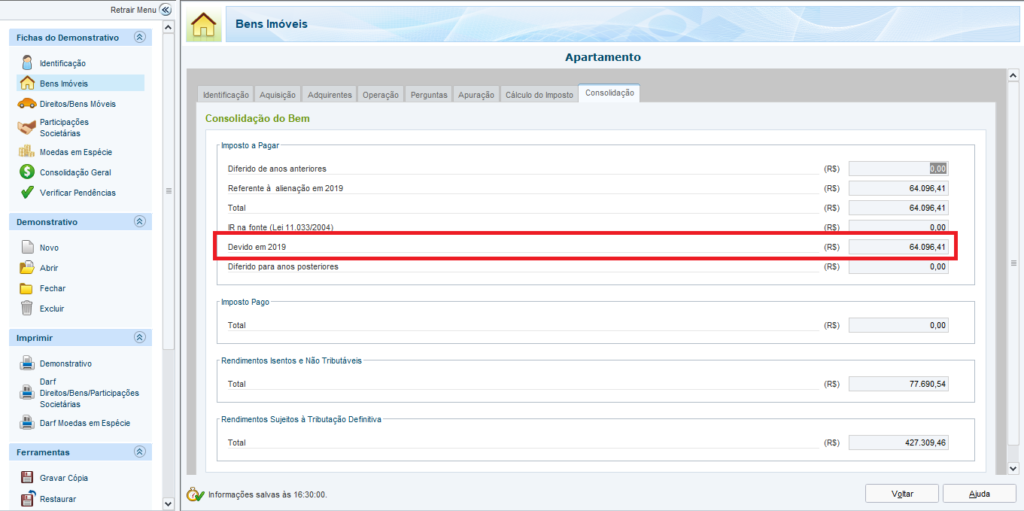

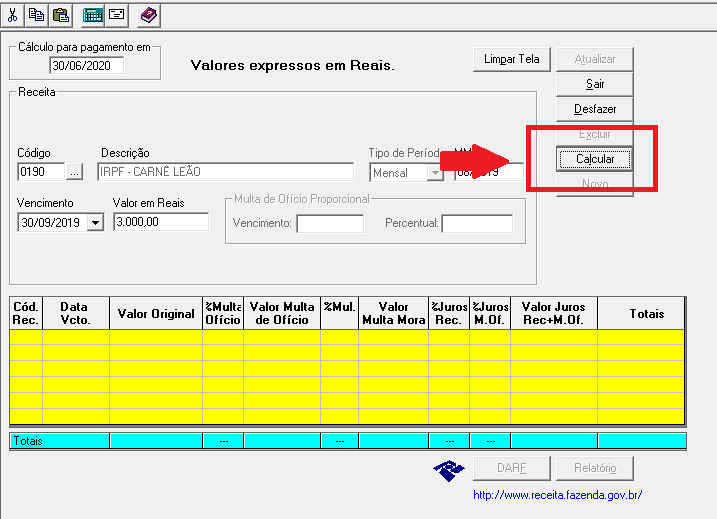

Ele poderá ser visualizado na aba “Consolidação” da ficha “Bens Imóveis”, no campo indicado na imagem abaixo:

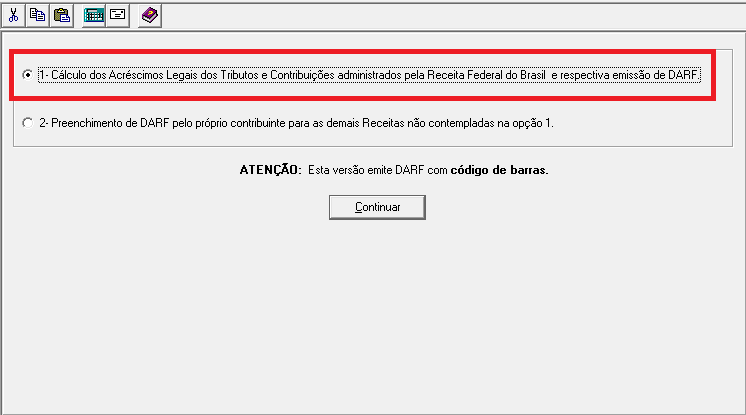

Passo 2: Baixe o programa Sicalc no site da Receita Federal. Ao abri-lo, selecione a opção “1 – Cálculo dos Acréscimos Legais dos Tributos e Contribuições administrados pela Receita Federal do Brasil e respectiva emissão de DARF”, e, em seguida, em “Continuar”.

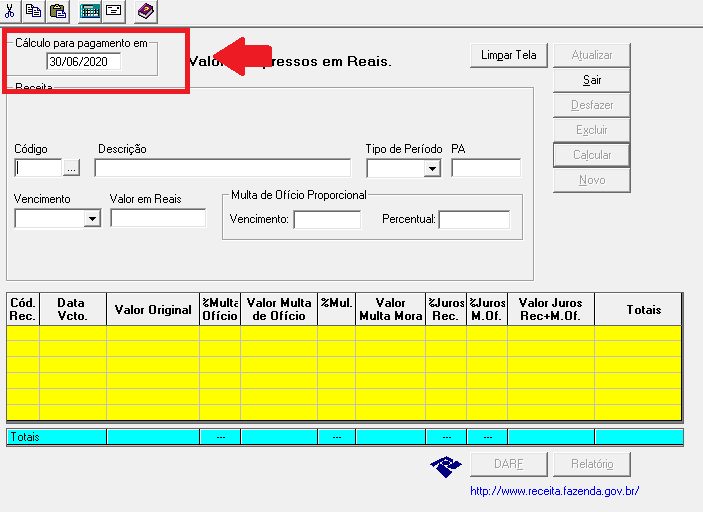

Passo 2: No campo “Cálculo parar pagamento em”, selecione a data em que você pretende pagar o DARF.

Uma dica: ao finalizar o preenchimento de qualquer campo do Sicalc, clique na tecla “Tab” do seu teclado para o programa reconhecer que você terminou de preencher.

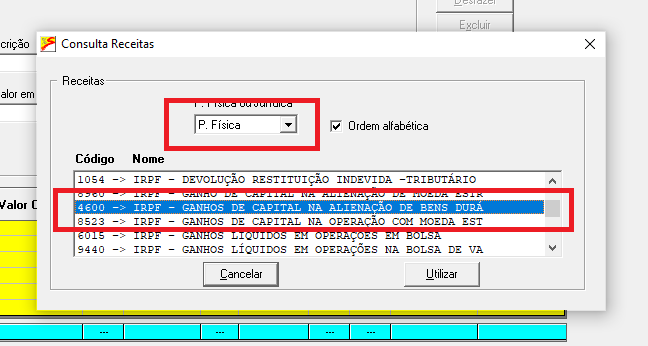

Passo 3: Em “Código”, clique no botão com três pontinhos, e, na janela pop-up que aparecer, selecione a opção “Pessoa Física”. Em seguida, selecione o código “4600 – IRPF Ganhos de Capital na Alienação de Bens Duráveis”.

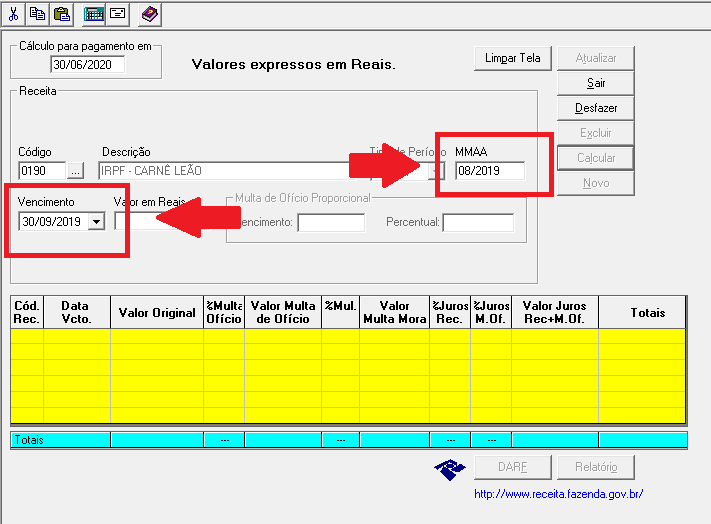

Passo 4: No campo “MMAA”, preencha o mês e o ano em que ocorreu a ovenda. Em seguida, o próprio programa vai preencher automaticamente o campo “Vencimento”, inserindo nele o último dia útil do mês seguinte ao da operação.

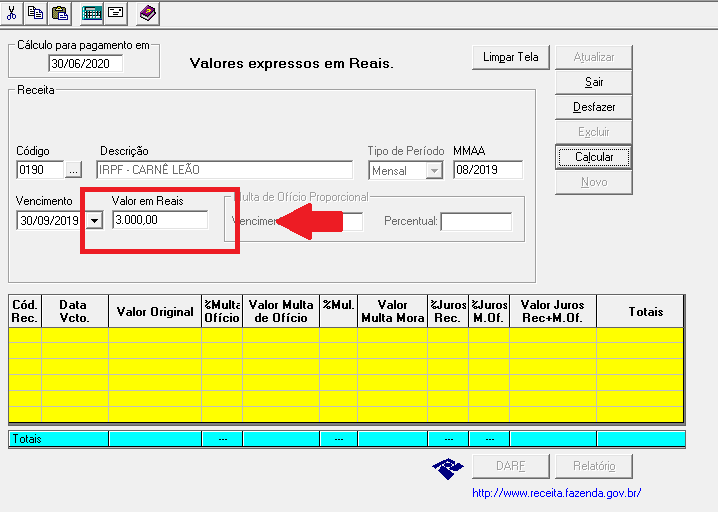

Passo 5: Em “Valor em reais”, inclua o valor do imposto devido naquele mês, calculado lá no GCAP.

Passo 6: Clique no botão “Calcular”, situado no menu lateral direito.

O programa então preencherá uma linha na tabela amarela da parte inferior da tela com as informações que você inseriu.

Passo 7: Clique no botão “DARF” e preencha os campos em branco. O campo “Referência” deve ser preenchido com o mês em que ocorreu a venda. O campo “Observações” pode ficar em branco.

Como declarar venda de imóvel financiado?

Se você vendeu um imóvel financiado, seu lucro deve ser apurado de acordo com o que você já pagou do financiamento. Basicamente, você deve declarar somente a parte do financiamento que já foi quitada.

Se a venda não for isenta de Imposto de Renda, o lucro informado no GCAP também deve ser de acordo com a fatia quitada do imóvel. Após fazer o cálculo, você deve informar esse lucro da mesma forma que faria na venda de um imóvel quitado. Também é necessário zerar o campo “Situação em 31/12 do ano-calendário” da ficha “Bens e Direitos”.

Venda de imóvel parcelado

Se você vendeu seu imóvel parcelado e ainda não recebeu todo o valor, deve informar no GCAP a data e o valor total da venda, com a ressalva de que está recebendo esse pagamento a prazo.

Assim, o DARF será proporcional ao valor recebido. Ou seja: você pagará imposto conforme receber o dinheiro.

Tem como pagar menos imposto ao vender um imóvel?

Sim. Além das possibilidades de isenção, você paga menos imposto quando comprova que teve gastos com o imóvel ao efetuar a venda. Basicamente, basta informar no GCAP seus gastos com reforma, corretagem, ITBI e benfeitorias, incorporando-as ao custo de aquisição do imóvel.

O melhor e mais completo documento instruindo como declara a venda de um imovel.

Estão de parabéns.

Obrigado, Gustavo!

Bom dia, tenho uma dúvida:

Vendi um imóvel agora em abril/21. Já havia enviado o IRPF 2020/2021.

Pago o darf do imposto sobre o ganho de capital até 31/05. Isso eu entendi.

Mas a informação sobre a venda com a importação dos dados do ganho de capital pro IRPF eu faço agora (e envio retificadora) ou isso fica pra 2022 ?

Oi, Franklin! O envio fica pra depois, quando vc fizer a Declaração Anual de 2022. O GCAP é apenas uma declaração auxiliar, de modo que ela sempre é enviada junto com a DIRPF. Por ora, a única coisa que vc tem que fazer é recolher o DARF.

Bom dia.

No ano passado vendo uma casa. Foi feito o GCAP gerou a Darf. Agora vou declarar, porém não tenho o arquivo do que foi feito. Vou ter que fazer todo o GCAP para importar na declaração?

Sim! Você infelizmente vai ter que gerar de novo o arquivo do GCAP, porque o PGD não permite que você inclua as informações diretamente por lá. Se você quiser, pode procurar a nossa equipe de atendimento por Whatsapp, que geramos esse arquivo pra você.

Olá. vendi um terreno em janeiro de 2020. Tenho o doc do GCAP, Darf paga no prazo, tudo ok. Porém, na hora de importar os dados da operação para a declaração de IR, dá uma mensagem de erro e não acontece a importação (tenho cópias PDF aqui do GCAP, Darf e do comprovante de pagamento). Se eu gerar um outro arquivo no GCAP, como fica o valor do imposto? Existe alguma maneira de inserir manualmente essa operação na Declaração de IR?

abs

Escrevi uma mensagem a pouco. Vendi um terreno em 2020.

Ao tentar importar o arquivo GCAP na declaração de IR, recebo mensagem de erro. “Arquivo exportado por uma versão anterior do programa (1.0)”. Mas era a disponível qdo realizei a venda.

Enfim, vcs podem me ajudar a resolver? Existe um número de whatsapp pra contatá-los?

abs

Obrigado pelo guia, muito completo.

No caso de venda com prejuízo, o mesmo pode ser acumulado para ser compensando contra ganhos de capital em outras possíveis trasações de outros imóveis que gerem lucro imobiliário no momento da venda no futuro?

Obrigado, Paulo!

Infelizmente, não. A compensação de prejuízos fiscais só é possível em operações na bolsa de valores e em atividade rural.

Olá, vendi um imóvel em 2020, e o mesmo era financiado.

No GCAP – Dúvida:s

1) no valor de aquisição, devo inserir o valor simples da compra ou posso incluir, o ITBI, custos cartorários e taxas pagas ao banco, à época?

2) no valor da alienação(venda) devo lançar o valor cheio ou somente as parcelas pagas do financiamento+ valor da entrada? e o saldo devedor que foi quitado no ato da alienação, onde incluí-lo?

Grata e parabéns pelas informações.

Oi, Verônica!

1) Pode inserir todos os gastos que você mencionou, assim como taxa de corretagem (se foi você quem a pagou).

2) Se os pagamentos pela venda do imóvel no ano passado foram ou ainda estão sendo recebidos de forma parcelada, você deve preencher o GCap com a data do contrato e o valor total da venda, com a ressalva de que os valores estão sendo recebidos a prazo.

Dessa forma, o programa auxiliar da Receita irá emitir Darfs proporcionais aos valores recebidos pelo contribuinte. Ou seja, os impostos a serem pagos também serão proporcionais às parcelas recebidas.

Quanto ao saldo devedor, é só vc deixar zerado o campo “Situação em 31/12(ano-calendário)”.

Olá, tenho algumas duvidas, em 2019 fiz o desmembramento de um terreno e em 2020 realizei a venda de uma das partes.

Minhas duvidas são:

1 – Os custos relacionados ao desmembramento devo informar? (se sim, como fazer)?

2 – para informar o custo de aquisição como devo fazer? divido o valor pago pela área(m²) do terreno?

3 – utilizei o valor para construção na outra parte, consigo utilizar este valor para abater Imposto?

desde já, fico grato pela ajuda!

Obrigado!

1 – Só se esses custos configurarem benfeitorias, construções ou reformas no terreno. Caso contrário, eles não precisam ser declarados.

2 – Sim. Multiplique o custo de aquisição do terreno-mãe pela fração do imóvel vendido (ex.: se você gastou R$ 100 mil pelo imóvel-mãe e o desmembrou pela metade, o custo de aquisição do imóvel-filho será R$ 50 mil).

3 – Você pode incorporar os gastos com a construção do outro imóvel-filho ao seu custo de aquisição, mas isso só vai te gerar uma economia quando você o vender.

Ajudei?

Ajudou sim, muito obrigado!

Outras dúvidas que tive, pois estou preenchendo o GCAP, são:

4 – Sobre a data de aquisição, como houve o desmembramento do terreno está deverá ser a data de aquisição real antes do desdobro ou a data do desdobro?

5 – sobre a valorização do imóvel: no IPTU houve uma valorização de valor venal na parte que estou construindo, este valor pode ser atualizado no IR2021? Por exemplo: valor do terreno quando houve o desdobro R$ 50.000 (mesmo valor de aquisição e o mesmo valor venal no IPTU de 2020), este ano este valor venal vai para R$80.000. (se sim como fazer?)

Mais uma vez obrigado!

Vendi um imóvel em Outubro de 2020, o comprador pagou 10% do valor em Outubro , 10% em Dezembro, o saldo de 80% foi pago pelo Banco Financiador da pessoa no final de janeiro 2021, foi gerado GCAP e recolhido os darfs das 3 parcelas.

como declarar esse parcelamento na parte de bens e direitos da declaração, preciso zerar a situação de 31.12.20? , ou fica para o próximo ano.

Você deve deixar o campo “Situação em 31/12/2020” zerado, especificando no campo “Discriminação” que o imóvel foi vendido dessa forma que você descreveu.

No GCAP, você deverá preencher a ficha “Bens Imóveis” apenas com os valores recebidos em 2020 (20%), e deverá importar o arquivo gerado para Programa do IR deste ano.

na discriminação de bens e direitos do IR 2020 será necessário abrir um novo código 52 que é crédito decorrente de alienação, para lançar o pagamento do saldo dos 80% pago pelo banco financiador em Janeiro 2021?

repassei um imóvel financiado pois não estava mais conseguindo pagar as parcelas, o comprador vai passar o financiamento para o seu banco, declaro o que eu já paguei de parcelas até o repasse?

No Programa do IR, você deverá deixar o campo “Situação em 31/12/2020” zerado, e o campo “Situação em 31/12/2019” com o valor total pago de entrada + financiamento apenas até 31/12/2019.

Se essa venda tiver tido ganho de capital (ou seja, o preço pelo qual você vendeu tiver sido superior ao preço pelo qual você o comprou), você deverá preencher a ficha “Bens Imóveis” no programa GCAP apenas com o valor pago de financiamento até o repasse. Em seguida, ainda no GCAP, gere o DARF, recolha-o, e exporte o arquivo gerado para o Programa do IR.

Boa noite.Estou pretendendo vender meu imóvel (casa). Só que vou construir outra . Seis meses é difícil terminar uma construção de uma casa!

Não gostaria de pagar Ganho de Capital.Qual a orientação que vcs possa me ajudar?

Você pode usufruir da isenção de usar o dinheiro para adquirir o terreno onde será construída a sua nova casa. É o seu caso?

Vendi meu apartamento em julho de 2020 e comprei uma casa com o dinheiro em agosto de 2020.

Baixei o programa GCAP 2020 para lançar a venda e informar que a casa foi comprada dentro dos 180 dias, mas a aba “perguntas”, que possibilita esta informação, não abre. Você saberia por que?

Era para abrir. Tenta desinstalar e instalar de novo o programa.

Bom dia. Sempre faco a declaracao em conjunto, minha esposa e eu. Ela tem (tinha) um imovel e eu outro, cada um com seu cpf. Ela vendeu o dela por 170000 , custo de 156000. Pode ser considerado venda de “Unico imovel”?

Se ambos os imóveis tiverem sido adquiridos ao longo do casamento, e o regime de comunhão de bens for parcial ou total, o imóvel não poderá ser considerado único.

Olá, obrigado pelo guia.

Tem um detalhe que ainda não sei como declarar.

Vendi uma casa em Dezembro de 2019 e deveria ter pago o DARF em Janeiro de 2020.

Na declaração de 2020 importei os dados do GCAP com o valor a ser pago ainda em aberto e enviei a declaração para a receita.

Fiz o pagamento do DARF com juros/multa depois do envio da declaração 2020/2019.

Devo retificar a declaração 2020 indicando o pagamento (feito em 2020) ou devo indicar o pagamento na declaração de 2021? Como faço para indicar na declaração de 2021 o valor que só foi pago em 2020 referente a venda feita 2019 ?

Olá, parabéns pelo ótimo conteúdo!

Em outubro de 2020 comprei imóvel financiado e em dezembro de 2020 assinei promessa de compra e venda com pagamento de sinal e o restante só recebi em abril de 2021.

Eu não me atentei que deveria ter recolhido o ganho de capital proporcional quando recebi o sinal em dezembro de 2020. Achei que só deveria pagar quando recebesse o valor total da venda, até mesmo porque o comprador poderia desistir da compra.

Neste mês pagarei o imposto do ganho de capital com base na competência de abril de 2020.

Como não preenchi a GCAP quando recebi o sinal em dezembro de 2020, haverá um acréscimo patrimonial (valor pago pelo comprador em 2020) sem a devida justificativa.

Como posso resolver isso sem ter que pagar o imposto com multa e juros pelo atraso, já que deveria ter recolhido o imposto desde o primeiro pagamento recebido?

Devo lançar o saldo do preço do imóvel como crédito que detinha contra a compradora?

O que significa “já houve alienação parcial desse bem”?

E como deve entrar o saldo devedor do financiamento? Devo somente mencionar o valor efetivamente pago por mim? mas como ficaria então o valor de venda, pois o valor pago por mim menos o valor de venda resultará em um suposto lucro equivocado, pois deve ser subtraído ainda o saldo devedor que o banco do comprador pagou.

Boa noite

Vendi apto por $85 mil, sendo $15 mil em dinheiro e $70 mil foi financiado pelo comprador.

O comprador declarou no imposto de renda dele apenas os $70 mil financiados, não citando os $15 mil.

Para evitar divergência e malha fina, devo declarar também como $70 mil?

Obrigado

Olá. Vendi um terreno em janeiro de 2020. Emiti o doc do GCAP, a darf com o valor a ser pago e paguei dentro do prazo. Tenho tudo isso em documentos PDFs. Porém, ao tentar importar o GCAP para a declaração de IR, dá uma mensagem de erro, dizendo que o arquivo foi criado na versão 1.0 do programa e é preciso a versão 1.4. Problema é que o programa do GCAP não reconhece mais esse arquivo.

Preciso de sua orientação para resolver isso.

abs e obrigado

Olá! Boa tarde!

Comprei um imóvel financiado por 250 mil. Vendi por 273 mil. Ocorre que o imóvel é financiado.

No Gcap:

1) campo aquisição: coloco o valor que já paguei? (Entrada + parcelas que paguei)

2) campo alienação: coloco o valor que de fato recebi do comprador? (Ou seja, o valor liquido que recebi, descontado do valor para quitar o financiamento)

Desde já, agradeço!

Boa noite.

Vendi um imovel em dezembro 2020. A pessoa que comprou financiou 90% do bem.

Me pagou 10% parte em dezembro e o restante em Janeiro (deposito em conta) . O banco credor fiduciario me pagou em Janeiro 21, descontando o valor da quitação .

Os compradores assinaram contrato com o banco em 9/12/2020 com forca de escritura publica.

Em janeiro foram feitos os calculo pelo GCAP , para pagamento da DARF em fevereiro , mas utilizando ano-calendario 2021 , pois o contador considerou a data transf de propriedade e data dos recebimentos, como data da venda . Na declaraçao ja zerei o saldo do imovel em 31/12/20 , conforme o informe do banco . Coloquei na descriçao as condicoes da venda . Tenho que retificar a GAPC para o ano-calendario de 2020, mesmo ja tendo pago a DARF?? Ainda nao entreguei a declaração por causa deste empasse. Agradeco a atenção e parabenizo o site pelo conteudo de qualidade.

1-Fiz a atualização do GCAP antes de fazer a exportaçao.Fiz atualização da PGD antes de fazer a importação .Foi em vão, nao ocorreu a importação .Olhei na ficha RSTExcDef. não apareceu./2-onde declaro o “pagamento do Darf” gerado em 2021 ref. alienaçao ocorrida em 2020?

Boa tarde!

Fiz uma alienação parcial de um imóvel rural dividido, calculei e paguei o ganho de capital tudo em 2019, entretanto não declarei na declaração de ajuste de 2020. Minha pergunta é se precisarei retificar a declaração de 2020 ou basta incluir na de 2021.

Obrigado!

Olá, uma pergunta por favor, estou vendendo uma casa agora em Agosto/21.

Devo usar o programa de GCAP de 2020, correto? pois não há disponivel o programa de 2021

E quando eu fizer o IR de 2022, no ano que vem, eu carrego este GCAP de 2020?

Outra duvida é sobre o prazo, tenho 30 dias de prazo para o GCAP, correto?

Obrigado.

Bom dia, Marcos! O GCAP 2021 está disponível sim: https://www.gov.br/receitafederal/pt-br/assuntos/orientacao-tributaria/pagamentos-e-parcelamentos/pagamento-do-imposto-de-renda-de-pessoa-fisica/ganho-de-capital/programa-de-apuracao-de-ganhos-de-capital-moeda-nacional/2021/programa-de-apuracao-dos-ganhos-de-capital-gcap2021

É ele que você deve usar.

E você tem até o último dia útil do mês seguinte ao do recebimento do dinheiro da venda para fazer o GCAP e recolher o IR apurado (se houver).

Obrigado pela qualidade da resposta!

Boa noite. Um imóvel vendido com financiamento por parte do comprador, aonde recebi o valor da entrada na assinatura do contrato na Caixa e ainda não sei quando receberei o restante, pois a Caixa aguarda a finalização do registro no cartório. Minha dúvida é se tenho que declarar no GCap o valor total da venda, correndo o risco de ter que pagar o ganho de capital total mesmo antes de receber o restante pela Caixa, ou se posso declarar no GCap em datas separadas, o valor da entrada e o valor restante quando for repassado de banco. Muito obrigado.

Oi, Aurélio! Neste caso, você só precisará informar o valor recebido de entrada. No entanto, ao preencher o GCAP, vc deverá informar, na aba “Operação”, que o imóvel foi alienado a prazo/prestação, e, na aba “Cálculo do Imposto”, deverá criar um item referente ao recebimento da entrada e um outro item quando receber o restante.

Boa tarde.

Tenho um imóvel que vendi por R$ 420.000,00.

Na minha declaração do IRRF 2021 a situação do imóvel em 2020 era de 177 mil. Mas ainda resta 110 mil de saldo devedor que irei quitar antes da assinatura do contrato.

Minha dúvida é: como declaro o custo de aquisição do imóvel?

Será os 287 mil (117 + 110)?

Se sim, não geraria inconsistência com o que foi declaração em 2020? Ou o GCAP 2021 está vinculado ao IRRF 2022?

Pelo que entendi, o custo de aquisição era R$ 117 mil em 31/12/2020, e, ao longo de 2021, você pagou mais R$ 110 mil e, em seguida, o vendeu por R$ 420 mil, certo?

Se foi isso mesmo, na Declaração Anual de 2022, o custo de aquisição em 31/12/2020 continuará sendo R$ 110 mil, e o custo de aquisição em 31/12/2021 ficará sendo zero, já que o imóvel já terá sido vendido.

Os R$ 110 mil que você pagou em 2021 vão impactar apenas o cálculo do ganho de capital, que ficará sendo: R$ 440 mil – (R$ 117 mil + R$ 110 mil) = R$ 213.000.

Se esse imóvel for seu único imóvel residencial, esse ganho de capital será isento.

Oi.

Vendi apartamento financiado em nov/2021, sei que é isento de IR, pois o valor foi abaixo de R$440 mil, ocorre que não preenchi o GCAP na época correta (até dez/2021).

Dúvida: mesmo sendo uma transação isenta é necessário o preenchimento do GCAP para entregar a DIRPF2022? se sim, posso seguir o passo a passo apresentado neste artigo normalmente?

Não precisa fazer o GCAP. Basta lançar eventual ganho de capital que você teve na Declaração Anual, na ficha “Rendimentos isentos…”, com o código 06.

Vendi um imovel e declarei o mesmo e com isso gerou o imposto devido,infelizmente não quitei na data, e recebi a notificação da receita, mas agora veio dois valores, então me ficou uma dúvida pois veio duas darf uma confere com o valor calculado gcap, Ganho de Capital – Bens Imóveis Residencial 30/12/2020 6.368,28 6.368,28 mas agora veio mais essa darf

Ganho de Capital – Direitos/Bens Móveis

30/12/2020 7.800,00 7.273,86 Devedor

seria do mesmo imovel

Olá! Gostaria de saber se podem esclarecer a seguinte dúvida, já que vi orientações diferentes na internet.

Em 2021 vendi imóvel e parte do pagamento ficou para 2022.

Se eu lanço o valor a receber em crédito decorrente de alienação, a declaração apontará que tenho patrimônio maior do que efetivamente tenho, já que ainda não recebi a parte que ficou para 2022.

Li que deve ser lançado em crédito somente o valor proporcional em relação ao custo de aquisição e não o valor efetivamente a receber

Qual o procedimento correto?

Olá obrigado pelas informações so tenho uma duvida quando termino de preencher clico em verificar pendencias aparece a seguinte mensagem

“todos os itens da ficha bens e direitos estão sem valor informado” com um ponto de exclamação em amarelo acredito que seja por causa de ter deixado o valor em 31/12/2021 em zero sera que posso enviar mesmo assim?

Por que não consultei voces antes…. show de bola !

Agradeço se puderem enviar seu contato por email. Obrugado

corrigindo: obrigado !

Ótimo conteúdo! Obrigado pelas informações !!

Vendemos um imóvel no valor de R$ 200 mil, 50% para o viúvo e 50% para os filhos, no qual eu sou herdeiro de uma terça parte, (R$ 33 mil). Este imóvel foi adquirido em 1993 e o inventário feito em 2008, a data de aquisição do viúvo é de 1993 e a data de aquisição dos herdeiros seria 2008, quando foi feito o inventário? Devo recolher imposto sobre o valor de (R$ 33 mil) ou este valor esta isento?

Notei uma informação que: Esta isento, se o imóvel for vendido por até R$ 440 mil, desde que o contribuinte não tenha vendido outro imóvel nos últimos cinco anos. Procede isso? O Gcap ja calcula isso, ficará isento?

O professor Cid Teixeira costumava dizer que as coisas ou são feitas para burros ou então são feitas por burro. Parabéns pelo passo a passo 🙂 🙂

Boa noite

Eu fiz a declaração definitiva do país a alguns anos, porém tinha um apartamento que não estava sendo alugado, e vendemos em setembro 2022.

A criação no GCAP 2022 eu entendi, porém como eu faria essa declaração no IRPF 2023? Eu preciso fazer essa declaração no IRPF ou apenas fazer o pagamento do ganho de capital?

Grato

Luis

Onde encontro o nr.Whatsapp da IR Bot? Pode me fornecer para dúvidas.

Atende pessoalmente, em algum endereço fisico?

Obrigado.